A Linx agora está com duas propostas de compra na mesa. Nesta sexta-feira, 14 de agosto, a Totvs apresentou uma proposta de fusão com a sua rival na área de software.

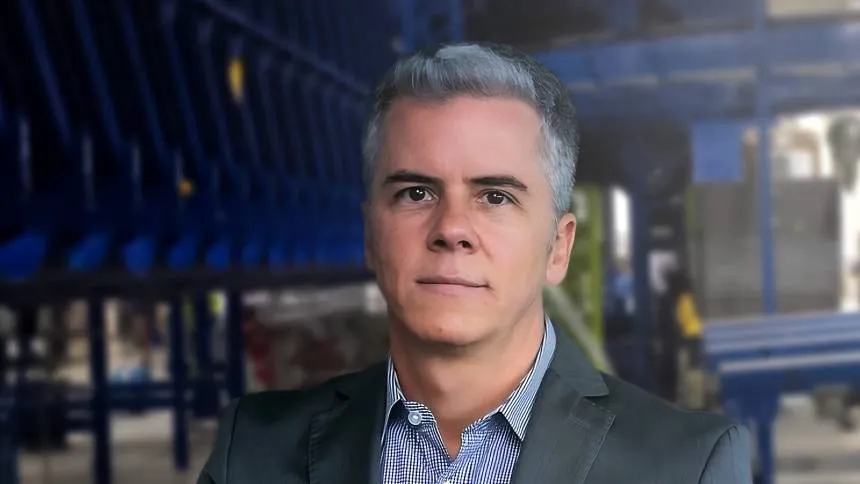

Em fato relevante divulgado agora há pouco, a Totvs, comandada por Dennis Herszkowicz, diz que a proposta trata todos os acionistas da Linx “de forma igualitária e equânime”, numa ironia sutil ao fato de os fundadores da Linx receberam um valor milionário para assinar um contrato de não competição com a Stone.

A transação, segundo o fato relevante, resultará, “considerando as bases acionárias de ambas as companhias totalmente diluídas, no recebimento, pelos acionistas da Linx, de uma ação da Totvs e R$ 6,20 para cada ação da Linx de sua titularidade, passando os acionistas da Linx a ser titulares de ações representativas de, aproximadamente, 24% do capital total e votante da Totvs”.

Segundo a Totvs, a oferta paga um prêmio de 30,3% sobre o valor da ação da Linx no dia 10 de agosto, um dia antes de o negócio com a Stone se tornar pública.

A combinação de Totvs e Linx criaria uma empresa com faturamento de R$ 3,2 bilhões, a maior da América Latina na área de SaaS (software as a service), segundo apresentação da Totvs, justificando a combinação dos negócios.

De acordo com a Totvs, a união das duas empresas teria sinergias expressivas por ganhos de eficiência investimentos em pesquisa e desenvolvimento e oportunidades de cross-sell e upsell.

A Totvs também diz que o alinhamento entre as estratégias de ambas as companhias, reduziria significativamente o risco de integração.

Na terça-feira, 11 de agosto, a Stone anunciou que havia chegado a um acordo de compra da Linx por R$ 6 bilhões, sendo que 90% desse valor era em dinheiro e 10% em ações. Para financiar a compra, a Stone iria fazer um follow-on, de pelo menos, US$ 1 bilhão.

O negócio, entanto, foi criticado pela gestora Fama, de Fabio Alperowitch, que considerou antiético os termos do acordo de não competição dos três fundadores da Linx.