Nos últimos meses, vimos um aumento significativo de notícias sobre venda de catálogos musicais e grandes investimentos do mercado financeiro em música. Muito disso a partir do surgimento da empresa britânica Hipgnosis Songs Fund, que possui catálogos de canções avaliados em R$ 8,1 bilhões.

Em seu relatório de 2020, a empresa justifica que a receita dos catálogos é imune aos movimentos da economia, pois as pessoas sempre consomem música e pagam por isso graças ao desenvolvimento das plataformas de streaming.

Não é um mercado especialmente novo, pois as grandes editoras e gravadoras sempre investiram nisso e remuneram seus artistas com adiantamentos, luvas, etc, mas é, sim, um dinheiro novo, pois novos veículos financeiros foram criados para garantir a posse e a gestão desses assets financeiro-musicais.

Faz sentido. A capacidade de gestão aumentou por conta do avanço em tecnologia das plataformas digitais. A capacidade de valor também aumentou pelo mesmo motivo. E é isso que vamos aprofundar aqui nas próximas semanas.

Há poucos anos, era até difícil para o próprio artista saber quanto ele ganhava a partir do seu catálogo. Agora, mesmo ainda estando longe do ideal, é mais fácil saber, comprovar e dar um valor.

Mas por que então um artista, que possui músicas atemporais e de sucesso, venderia seus direitos para uma empresa? Essa pergunta pode ser respondida pelos valores pagos pelos catálogos.

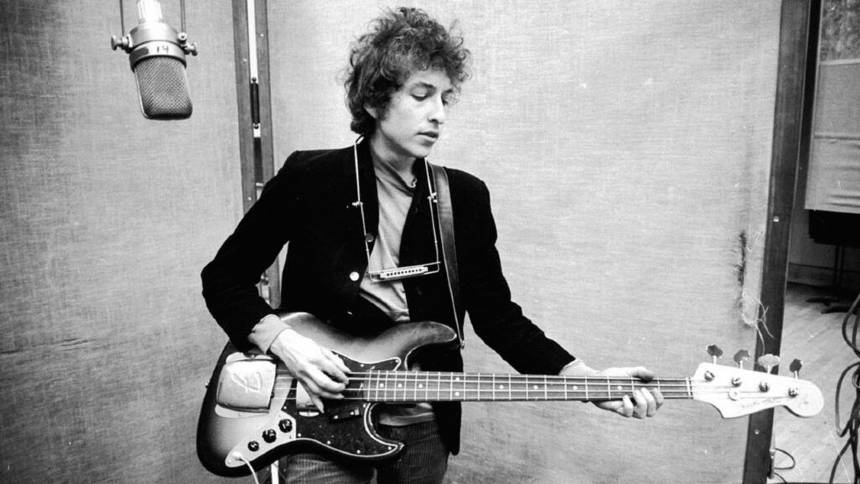

A cantora colombiana Shakira vendeu o direito de 145 músicas por cerca de R$ 1,5 bilhão. A banda californiana Red Hot Chilli Peppers faturou com suas principais canções R$ 810 milhões. Já o americano Bob Dyaln foi o que mais lucrou: R$ 1,6 bilhão por um catálogo de 600 músicas. Todas as vendas aconteceram neste ano.

A cantora colombiana Shakira vendeu o direito de 145 músicas por cerca de R$ 1,5 bilhão

Como qualquer empresa, ou objeto que gera renda, o detentor dos direitos autorais pode vender seus assets para antecipar um valor futuro. Digamos, em 10 anos. A grosso modo, dá para comparar com fundos imobiliários, em que as receitas do aluguel viram rendimento desses fundos.

A partir do momento que uma empresa adquire os direitos autorais de um artista, ela passa a receber a receita das plataformas digitais, dos downloads, filmes ou anúncios de publicidade. Já o artista consegue garantir um bom dinheiro pago imediatamente pelo catálogo e terá suas músicas mais exploradas pelo mercado, o que pode favorecer a carreira ou fazer parte de uma estratégia ou planejamento maior de investimento.

Não sei se há no Brasil maturidade suficiente para tanta estratégia assim, mas Oxalá que esse dia chegue.

Aqui, o mercado de direitos autorais movimenta mais de R$ 2 bilhões por ano, mas ainda é pouco explorado enquanto parte do mercado financeiro. Uma das empresas mais atuantes neste segmento é a Adaggio, que recentemente comprou catálogos da Legião Urbana, Molejo e Jorge Aragão.

Para conseguir estes nomes em seu catálogo, a empresa levantou, neste ano, mais de R$ 60 milhões com sócios e clientes para investir no segmento.

Conversei com diversos fundos e artistas nos últimos meses sobre os possíveis negócios desse tipo no Brasil, e segue aqui um resumo de algumas conclusões que tirei:

- A forma que o negócio fica de pé no Brasil acaba por exigir um valor muito baixo dos catálogos, um número não tão atrativo para grandes autores, o que explica porque nenhum negócio especialmente relevante tenha sido feito até então;

- As gravadoras e editoras tiveram uma atuação bastante agressiva no Brasil nos últimos anos, o que deixa a maioria dos catálogos de alguma forma travado, com contratos de licenciamento ou com questões jurídicas a serem resolvidas. Ou seja, mesmo comprando o todo, quem entra já tem sócios;

- A maior receita autoral no Brasil vem do Ecad, que diminuiu muito seu faturamento nos últimos anos por conta da covid, o que empurra as valorações de catálogos ainda mais para baixo;

- Existe um ponto de insegurança jurídica ainda forte, que é o fato de que, diferente dos Estados Unidos, o direito autoral no Brasil é um direito moral, o que deixa uma margem maior para questionamentos futuros sobre a natureza dos negócios celebrados, e mesmo da possibilidade de se transferir a posse de um direito moral. Filhos e netos podem, inclusive, questionar no futuro;

Ou seja, há questões a serem resolvidas, e muitas estão sendo com muita criatividade. Contratos de licença temporária, tokenização da propriedade intelectual, e cotização dos catálogos são estratégias bem promissoras.

O fato é: olhar assets de propriedade intelectual como assets financeiros é um caminho sem volta, tendência no mundo inteiro e um dinheiro que está na mesa. Parabéns aos primeiros que estão abrindo o caminho para um mercado gigante que virá atrás e que certamente irão colher os louros dessa empreitada.

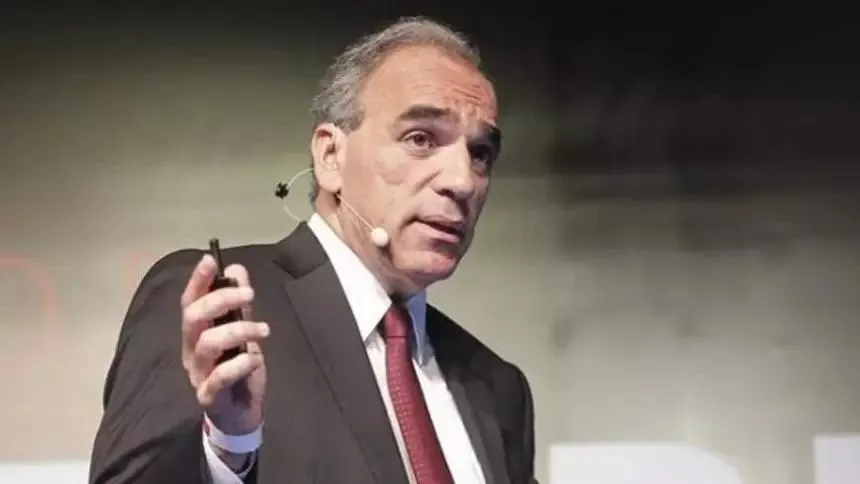

Pedro Tourinho nasceu em Salvador, formou-se em comunicação social e é especialista em entretenimento e mídia. Fundador da MAP Brasil, agência responsável pela gestão da carreira, contratos publicitários, e pelos cuidados com a imagem de algumas das personalidades mais importantes do País, e também da Soko, agência de comunicação e de Midia de engajamento. Mais recentemente, entrou como investidor e publisher da plataforma de economia criativa, Orelo. É também autor do livro “Eu, eu mesmo e minha selfie - como cuidar da sua imagem no século XXI”, lançado em 2019.