Após um boom entre o segundo semestre de 2020 e boa parte do ano passado, as Special Purpose Acquistion Companies (SPACs), mais conhecidas como “empresas de cheque em branco”, vivem tempos difíceis, com muitas delas reportando resultados pífios e sofrendo no mercado de capitais.

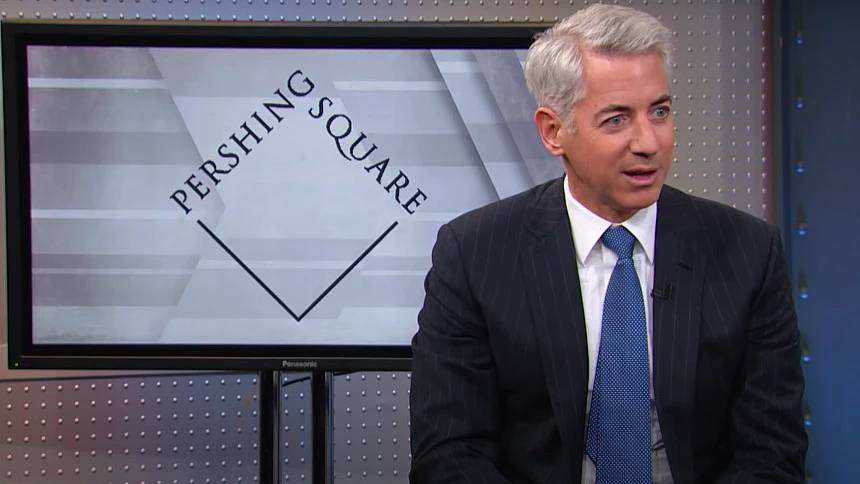

Nesse contexto de maré baixa para esse mecanismo, há quem possa sofrer um duro revés sem nunca ter surfado, de fato, essa onda. É o caso de Bill Ackman, fundador e CEO da gestora americana Pershing Square Capital Management e dono de uma fortuna estimada em US$ 2,9 bilhões.

Depois de colocar um pé nesse espaço em julho 2020, quando essa tendência começou a ganhar corpo, Ackman e a Pershing Square têm agora pela frente uma corrida contra o tempo. São seis semanas para que a Pershing Square Tontine Holdings (PSTH), a SPAC da gestora, encontre um ativo para investir.

A aplicação dos recursos captados em uma companhia é uma das principais premissas desse modelo. No formato em questão, o prazo limite estabelecido para que uma transação seja concluída é de dois anos.

No caso da PSTH, esse prazo se encerra na semana do próximo dia 22 de julho. E se a gestora não for bem-sucedida nessa empreitada, terá que devolver o "cheque" de US$ 4 bilhões captado nessa mesma data, há dois anos, aos investidores que participaram da listagem.

Desde a oferta, que teve a ação com preço inicial fixado em US$ 21,10, os papéis da PSTH acumulam uma desvalorização de 5,6%. Para ganhar mais fôlego nessa corrida, Ackman chegou a solicitar, sem sucesso, à Securities and Exchange Commission (SEC) que o prazo fosse estendido.

No caminho para encontrar um ativo para a SPAC, Ackman e a Pershing Square recuaram, por exemplo, do plano de comprar uma participação na Universal Music, em 2021, diante da oposição da SEC ao acordo.

“A menos que Ackman faça alguma mágica em um mercado extremamente volátil e incerto, ele irá devolver os US$ 4 bilhões”, afirmou Jim Osman, fundador da consultoria Edge Consulting Group, em entrevista ao Business Insider. “Bill e a Pershing enfrentam uma batalha difícil: vender SPACs para investidores agora é praticamente impossível”.

O tamanho desse desafio pode ser traduzido em alguns números. Segundo a consultoria Statista, nesse ano, de janeiro a abril, foram realizadas 58 ofertas de SPACs nos Estados Unidos. Em todo o ano de 2021, o volume chegou a 613.

Ao mesmo tempo, um levantamento recente feito pelos pesquisadores Minmo Gahng e Jay Ritter, da Universidade da Flórida, mostrou que as ações das companhias que chegaram ao mercado por essa via registraram um recuo médio de 59,5% no acumulado do ano até o dia 24 de maio.