Na noite da segunda-feira, 5 de fevereiro, quando divulgou seu resultado referente ao quarto trimestre e ao ano consolidado de 2023, o Itaú Unibanco repetiu o roteiro de balanços recentes, ao superar as estimativas de analistas.

Um desses indicadores foi a última linha do balanço, onde o banco reportou um lucro líquido recorrente de R$ 9,4 bilhões entre outubro e dezembro, acima dos R$ 9,3 bilhões projetados pelo mercado. No ano, o salto foi de 15,7%, para R$ 35,6 bilhões.

O resultado veio acompanhado de dois fatos relevantes, nos quais o Itaú anunciou dividendos extraordinários de R$ 11 bilhões, a serem pagos em 8 de março. E a aprovação de um novo programa de recompra de ações para a compra de até 75 milhões de papéis, com validade até agosto de 2025.

Assim como os números novamente saudáveis, os dois anúncios já eram previstos pelo mercado. O que não significa que não há novidades no horizonte da instituição. Nessa esteira, um dos projetos no forno é o lançamento de um superapp, previsto para acontecer ainda no primeiro trimestre de 2024.

“É um projeto que estamos dando bastante ênfase e o mais promissor, sobretudo na pessoa física”, afirmou Milton Maluhy Filho, presidente do Itaú Unibanco, em apresentação a jornalistas na manhã desta terça-feira, 6 de novembro. “E que muda o nosso patamar de relacionamento com os clientes.”

Ainda sem nome e batizado internamente de One Itaú, o superapp em questão é, no fundo, nas palavras de Maluhy, uma evolução do iti, plataforma lançada pelo Itaú no fim de 2019, inicialmente como uma carteira digital, e que visava tanto os clientes do banco como não correntistas.

Essa é também a visão para o novo superapp, que busca alcançar, em particular, uma base de usuários não-correntistas e que mantêm apenas algum produto de relacionamento com o banco, seja um cartão de crédito ou um empréstimo consignado.

“Nós já conhecemos muitos desses clientes e temos os seus históricos de crédito. Hoje, são mais de 15 milhões de clientes que não têm um relacionamento full bank com o Itaú”, afirmou. “Mas agora, com a tecnologia de atendimento adequada e o custo certo, podemos oferecer uma experiência correta.”

Ele ressaltou que a escolha será do usuário, que poderá tanto se ater aos recursos do iti, quanto a outros pontos de contato e produtos do portfólio do Itaú Unibanco, como seguros, crédito e outras modalidades.

A novidade vem à tona na sequência de uma fala recente de Roberto Campos Neto, presidente do Banco Central, que falou, no fim de 2023, sobre a tendência dos aplicativos individuais do banco perderem relevância e desaparecerem diante do avanço do conceito de open finance.

“Acho que a fala foi mal interpretada. Ele não quis dizer que os aplicativos de bancos vão acabar, e sim, que haverá maior competição”, observou. “Com o open finance e os agregadores financeiros, os clientes vão poder optar por um super app e, dentro dele, faz operações que transcendem aquela instituição.”

Ponto central dessa iniciativa, a pessoa física foi também um dos fatores ressaltados pelo Itaú no que diz respeito à inadimplência registrada no último balanço, quando o índice no segmento, acima de 90 dias, ficou em 4,4%, contra 4,9%, no terceiro trimestre de 2023, e 4,9%, um ano antes.

“O segmento de pessoa física chamou a atenção com um desempenho 50 vezes melhor do que no trimestre passado”, destacou Aleksandro Broedel, CFO do Itaú. “Tivemos um desempenho muito positivo nos indicadores de atraso curto, em todos os segmentos. Estamos bastante controlados.”

Na inadimplência total, acima de 90 dias, o Itaú fechou o ano com um índice de 2,8%, o menor patamar registrado nos últimos cinco trimestres. Esse número foi de 3% no terceiro trimestre de 2022 e estava em 2,9%, no quarto trimestre de 2022.

Já a linha da carteira de crédito expandida foi a única em que o Itaú não alcançou o guidance anunciado para 2023, que apontava para um crescimento entre 5,7% e 8,7%. No período, a carteira ficou em R$ 1,17 trilhão, o que representou uma alta de 3,1% sobre 2022.

No plano das pessoas físicas, o crescimento foi de 4,1%, para R$ 415,9 bilhões, e em micro, pequenas e médias empresas, de 3,5%, para R$ 180,3 bilhões. Em grandes empresas, o salto foi de 8,7%, para R$ 374,8 bilhões.

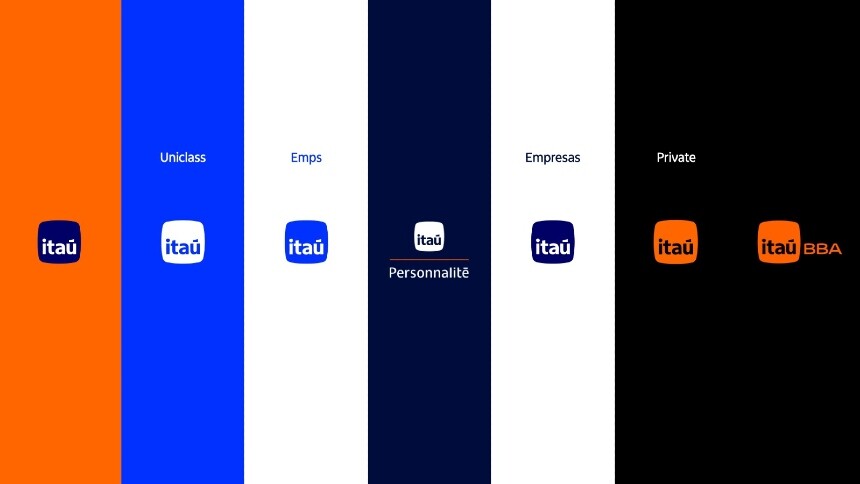

“Tivemos um efeito importante da variação cambial no consolidado da carteira”, afirmou Maluhy, atribuindo o guidance não atingido a esse fator. “Mas, no Brasil, tivemos um avanço de 5,3% e crescemos com vigor, especialmente nos segmentos que são o nosso target. No Uniclass e no Personnalité, houve um salto de 16% na carteira ano contra ano.”

Ao enxergar uma inadimplência com espaço ainda para eventuais reduções e um ciclo mais próximo da normalização, Maluhy ressaltou que, em 2024, vê boa margem para seguir crescendo a carteira do banco, especialmente no segmento de pessoa jurídica, mas com boas oportunidades em pessoa física.

Nesse sentido, junto com o balanço, o Itaú também divulgou seu guidance para 2024. Na carteira de crédito total, a estimativa é de um crescimento entre 6,5% e 9,5%, e, na margem financeira com clientes, entre 4,5% e 7,5%.

Para a margem financeira com o mercado, a projeção varia de R$ 3 bilhões a R$ 5 bilhões, e, no custo de crédito, entre R$ 33,5 bilhões e R$ 36,5 bilhões. O Itaú também estima um crescimento entre 5% e 8% na receita de prestação de serviços e resultado de seguros.

Ainda sobre o calendário de 2024, o executivo observou que o banco segue com a tese de não reter capital em excesso. O que pode abrir espaço novamente para o pagamento de dividendos extraordinários referentes ao ano.

Em 2023, o valor total distribuído aos acionistas foi de R$ 21,5 bilhões. Além dos R$ 11 bilhões em dividendos extraordinários anunciados ontem, essa conta inclui R$ 4,3 bilhões em juros sobre capital próprio, que também serão pagos em 8 de março, e outros R$ 6,2 bilhões, já pagos.

Outros números

Em outros indicadores do balanço divulgado ontem, a margem financeira gerencial cresceu 8,6% no trimestre, sobre um ano antes, para R$ 27,1 bilhões, e 12,5% em 2023, para R$ 104 bilhões. Já a margem financeira com clientes teve uma expansão de 2,9%, para R$ 26,3 bilhões, e de 12,5%, para R$ 100,8 bilhões.

No trimestre, a margem financeira com o mercado teve alta de 12,4%, para R$ 840 milhões, e de 12%, no ano, para R$ 3,2 bilhões. Enquanto as despesas administrativas tiveram uma expansão anual de 5,4%, para R$ 15,3 bilhões, e o custo do crédito de 14,4%, para R$ 36,9 bilhões.

As despesas com provisões para devedores duvidosos, por sua vez, ficaram em R$ 8 bilhões, o que representou um recuo de 10,9% sobre um ano antes. No ano, o volume cresceu 10,7%, para R$ 32,9 bilhões.

Por volta das 11h20, as ações preferenciais do Itaú estavam sendo negociadas com ligeira alta de 0,24%, cotadas em R$ 33,44, dando ao banco um valor de mercado de R$ 302,7 bilhões. No ano, os papéis acumulam uma desvalorização de 1,5%.