A gestora de ativos alternativos Hemisfério Sul Investimentos (HSI), com R$ 12 bilhões sob gestão, está se preparando para lançar um fundo imobiliário de hotéis com ativos de seu portfólio de private equity.

Ao mesmo tempo, a HSI está prospectando terrenos na capital paulista para retornar ao setor residencial, uma área em que está fora do mercado desde 2016.

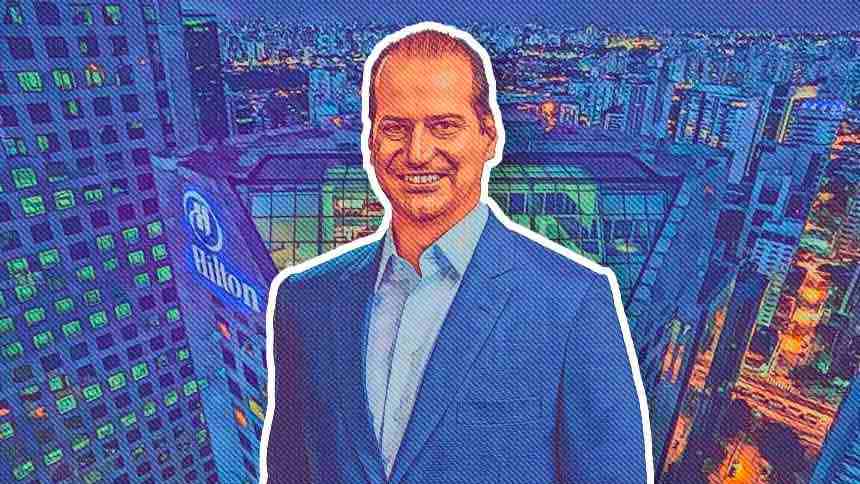

A informação é de Maximo Lima, CEO e fundador da HSI, ao Café com Investidor, o programa do NeoFeed que entrevista os principais investidores do Brasil e que é um oferecimento do Itaú Personnalité.

A HSI é dona de um dos maiores portfólios de hotéis do Brasil. Atualmente, conta 15 hotéis Ibis Styles e com o Hilton, em São Paulo, comprado em 2020. A ideia é pegar parte desses ativos e “empacotá-los” em um fundo imobiliário para oferecer aos investidores no primeiro trimestre de 2024.

“Nós temos uma carteira de hotéis que dá dinheiro consistentemente – claro, vou tirar a Covid da história”, afirma Lima, que é conhecido no mercado como Max. “É algo que funciona bem.”

A operação, no entanto, não é simples. O desafio de Max é provar aos investidores que não existe um conflito de interesse de fazer uma troca de ativos de sua área de private equity para a de fundos imobiliários.

Questionado sobre isso, Max diz que, ao longo de sua trajetória já fez outras operações do tipo e que “foi espancado” pelo mercado. Mas que, com os resultados, isso acabou passando.

Além disso, ele diz que existe um chinese wall na HSI entre as áreas de private equity e de fundos imobiliários e que ele não funciona como um árbitro.

“Já fiz isso mais de uma vez: vendo um ativo bom por um preço adequado”, diz Max. “E, se alguém pagar mais, eu vendo para o outro. Esse é o chinese wall.”

Um exemplo do que diz Max aconteceu em agosto deste ano, quando a HSI comprou a Saphyr, administradora que é dona de 11 shoppings, e que era “dela mesma”.

Os ativos faziam parte de um dos fundos da HSI que passava pelo processo de desinvestimento. Como a gestora não queria se desfazer dos shoppings, resolveu recomprá-los.

Desses 11 shoppings, quatro deles estavam no quarto fundo de private equity real estate da HSI e sete deles em um fundo imobiliário, o HSI Malls (HSML11).

Para evitar conflito de interesse na compra e venda da Saphyr (rebatizada de Alqia), foi contratado um laudo de avaliação feito pela PwC. A HSI se dispôs também a pagar 30% a mais que o valor do laudo,

Atualmente, a HSI gere quatro fundos imobiliários. Além do HSI Malls, que avança quase 20% neste ano, a gestora tem ainda o HSI Logística (HSLG11), de galpões logísticos, que sobe 3,5%; o HSI Renda Imobiliária (HSRE11), de renda urbana, com alta 4,35%.; e o HSI Ativos Financeiros (HSAF11), que valoriza 7,1%.

A volta ao setor residencial

A HSI está também prospectando terrenos em alguns bairros de São Paulo para retornar ao setor residencial. O alvo são Itaim, Vila Madalena, Pinheiro e Jardins, áreas consideradas nobres e que tem um alto preço por metro quadrado. “Gosto de alto padrão com liquidez”, define Max.

De acordo com o CEO da HSI, a gestora vai se concentrar em apartamentos de 70 metros quadrados a 150 metros quadrados, que são imóveis com uma venda mais rápida, e desenvolver projetos “que tenham uma arquitetura autoral”.

No passado, a HSI trabalhou com as incorporadores Idea!Zarvos, Nortis e Cyrela e fez 11 lançamentos que totalizaram um valor geral de vendas (VGV) de R$ 1,3 bilhão para a gestora.

O plano é colocar os novos projetos no mercado até o fim de 2024. Max diz que, além dos terrenos, é preciso avançar na aprovação e na escolha dos parceiros do projeto.

A razão de voltar ao setor residencial deve-se ao fato de os preços dos terrenos nessas regiões terem caído, segundo Max. Isso traz, na sua visão, uma oportunidade de obter retornos maiores.

Perto do final closing dos fundos

A HSI está também concluindo duas captações. O seu sexto fundo de private equity de real estate já captou aproximadamente US$ 250 milhões. E Max acredita que, no começo do primeiro trimestre de 2024, deve fechar a captação atingindo a meta de US$ 500 milhões.

O terceiro fundo de special situations de crédito, que tem a meta de captar entre US$ 350 milhões e US$ 400 milhões, também deve ser concluído em 2024.

Assim como o fundo de private equity de real estate, o de special situation já levantou metade do previsto e praticamente alocou quase todos os recursos. “Ainda tenho aproximadamente US$ 50 milhões de dry powder”, afirma Max.

Dessa vez, no entanto, Max diz que não foi fácil captar, diante do cenário de baixa liquidez e de juros altos globais. “Antes, levava dois meses (para captar). Dessa vez, está demorando mais de 18 meses”, diz Max. “A boa notícia é que vou conseguir.”

Pela primeira vez, os investidores brasileiros entraram em seus fundos, que sempre levantou recursos com investidores institucionais estrangeiros, a maioria fundos soberanos e de pensão. “Conseguimos aproximadamente US$ 60 milhões com os brasileiros”, afirma Max.