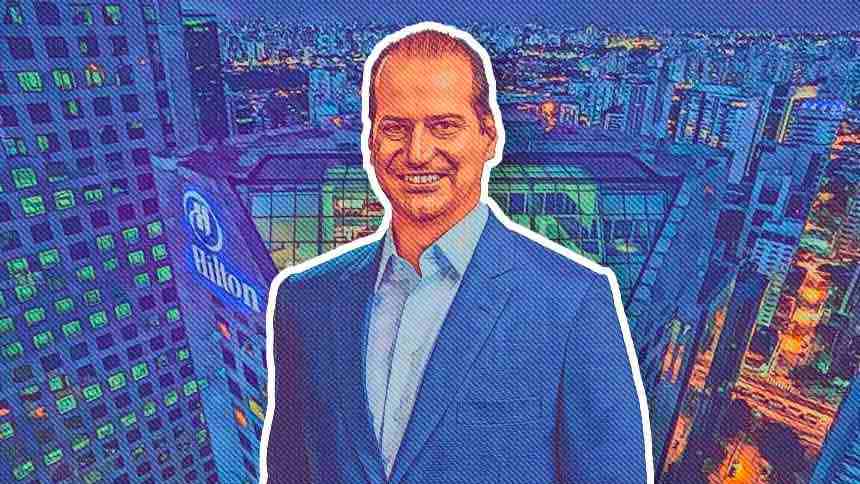

Pergunte para Anibal Wadih, sócio do fundo de private equity GEF Capital, se investir em teses climáticas e de sustentabilidade dão dinheiro? Ele, com seu sotaque em espanhol, responde de bate-pronto.

“Estou convicto de que a melhor maneira para resolver os problemas do mundo é o capitalismo”, diz Wadih, ao Café com Investidor, programa do NeoFeed que entrevista os principais investidores do Brasil.

Mas Wadih alerta que não se trata de fazer uma boa ação. No fim do dia, a GEF Capital, que levantou seu terceiro fundo com pouco mais de R$ 1 bilhão no ano passado, quer ganhar dinheiro. “Mas a consequência é ajudar o planeta”, afirma.

Com nove ativos no portfólio, como a UCB (de armazenamento de energia) e a Pro Solus (que ajuda a reduzir a pulverização de químicos na terra e na água), a GEF Capital faz cheques entre R$ 100 milhões e R$ 300 milhões.

São três teses principais: energia, na qual a UCB se encaixa, agronegócio (Pro Solus) e soluções urbanas, que ajudam a reduzir poluição ou melhoram o tratamento de água.

O alvo são empresas com Ebitda entre R$ 50 milhões e R$ 100 milhões, que tenham potencial de chegar a uma geração de caixa entre R$ 200 milhões e R$ 300 milhões.

“Com esse patamar, me dá acesso ao mercado de capitais, para um possível IPO, ou a venda para um estratégico com múltiplos melhores”, afirma Wadih.

Aproximadamente 40% do terceiro fundo já estão investido. O plano de Wadih é chegar a 70% de alocação do capital ao longo de 2024. Se conseguir, a GEF Capital já começa a planejar um novo fundo. A meta? Dobrar de tamanho, de acordo com Wadih.

Nesta entrevista que você assiste no vídeo acima, Wadih conta a história da GEF Capital, detalha a tese da gestora de private equity, explica a razão de alguns investimentos de seu portfólio e conta a sua estratégia para fazer um aporte.

Um spoiler: é necessário muitos cafés e almoços para convencer Wadih a assinar um cheque.