Quando Adam Neumann desceu a rua da sua casa descalço ao telefone, apenas horas antes de renunciar como CEO do WeWork, empresa que ele fundou e escalou até se tornar a terceira maior empresa de capital privado dos Estados Unidos a US$ 48 bilhões de valuation em 2019, ele começava a aprender uma dura verdade: confiança do mercado não é o bastante para sustentar o crescimento de uma empresa.

A história de boom e bust do WeWork (que hoje está listada com um valor de mercdo de US$ 4,7 bilhões e muitos prejuízos no track record) é um ótimo exemplo de como excesso de confiança numa liderança carismática e numa suposta inovação de conceito não compensa por um modelo de negócios errado e mal construído.

Para seus investidores, funcionários e sócios, a má concepção e gestão do WeWork representou prejuízos da ordem de 90%, mas isso não afetou o mercado.

Muito diferente do que aconteceu no mercado cripto nos últimos 15 dias. Estou me referindo ao ecossistema dos tokens $UST e Terra LUNA, que perderam mais de 95% do valor de mercado e também ao seu líder Do Kwon, o coreano que fundou, gere e coordena a startup dona desses projetos, a Terraform Labs. Que como Neumann foi investido por vários grandes fundos de venture capital.

E onde a mesma situação de um modelo de negócio mal pensado e gerido por líder carismático e "genial" sumiu com US$ 59 bilhões de valor de mercado deste projeto, mas com a diferença que isso criou uma onda de reações em cascata nos ativos do mercado, gerando um prejuízo de mais de US$ 1 trilhão em grandes criptoativos, como Ethereum, Bitcoin, Solana e outros.

Falando em termos leigos, é como se o bust do WeWork tivesse por algum motivo desencadeado uma crise financeira análoga a de 2008.

Mas como isso aconteceu?

Para explicar, é necessário quebrar este problema em partes, afinal de contas não é qualquer problema simples que causa um prejuízo dessas proporções. Em resumo, a situação se define por:

1 - O excesso de confiança na liderança e no projeto Terra em construir e proteger um modelo de criptoativo que na prática é muito arriscado.

2 - As más decisões dos envolvidos no projeto que não só levaram o projeto a zero, como criaram um impacto no mercado como um todo.

Mas vamos começar pelo que de fato é o ecossistema dos tokens e protocolos criados por Do Kwon e sua equipe da Terraform Labs, a começar pela USD Terra (ou $UST).

A startup coreana criou a $UST em 2018 com um único objetivo: ser uma stablecoin, ou seja, uma moeda que estivesse sempre com seu preço estável. No caso da Terra, sempre pareado ao preço do dólar.

Isso tem um valor enorme para o mercado, porque os grandes ativos do mercado (Bitcoin, Ethereum, etc) são ainda muito voláteis. Tanto que o mercado já conta com outras duas stablecoins pareadas ao dólar USDT (Tether) e USDC (USD Coin) que tem mais de US$ 120 bilhões de valor de mercado somado.

Mas como garantir que 1 token = 1 dólar. No caso dessas duas grandes stabelecoins, a solução tem mais de 200 anos, e é exatamente o que faria um banco central. Para cada 1 tether ou 1 usdc em circulação, as empresas que controlam esses ativos se comprometem a ter dólares, títulos líquidos do Tesouro americano e outros ativos para lastrear esse valor.

É o mesmo princípio do padrão ouro ou padrão prata que foram aplicados pelo dólar e muitas das outras grandes moedas mundiais nos últimos dois séculos.

Mas já no caso da Terra não. A $UST nasceu com o propósito de ser uma stablecoin algorítimica, ou seja, ao invés de ativos, a ideia era lastrear o valor da moeda com outros protocolos, ativos e produtos digitais.

E é o que aconteceu de 2018 a 2022. Cada $UST = US$ 1. E mais do que isso, você pode transformar os seus $UST em Terra LUNA, um outro cripto ativo da Terraform Labs, que diferentemente da sua irmã se propõe a ser uma moeda limitada que aumente de valor ao longo do tempo. Então, quando você troca $UST por LUNA, você diminui a quantidade total de LUNA no mercado.

Essa ideia colocou Do Kwon no centro das atenções do mercado cripto e dos adeptos da Web3.

Em seu Twitter com quase 1 milhão de seguidores, Do Kwon construiu uma comunidade de fãs e seguidores fiéis. Usando um tom e posicionamento que mistura a acidez de Elon Musk com uma suposta genialidade de Mark Zuckerberg, ele conseguiu colocar uma série de produtos e protocolos na rua, usando essa mesma ideia de lastrear tokens com tokens.

Incluindo um protocolo chamado Anchor, que paga aqueles que segurarem os tokens $UST como reserva de valor até 20% ao ano, numa estrutura de "renda fixa" usando os resultados e reservas financeiras da própria empresa que guarda grandes quantidades de tokens com dois objetivos.

1- Manter o valor de $UST = US$ 1.

2 - Pagar os premiuns de 20% ao ano no protocolo Anchor.

E é aí que começa o problema. Porque toda estrutura depende do ativo uso e valor dos tokens do ecossistema. Que até poucos meses atrás estavam sendo usados por milhares de pessoas e acumulavam bilhões em valor de mercado. Mas que em seu centro, carregavam uma falha.

Todos os ativos do ecossistema estão correlacionados e sendo usados em grandes quantidades. No nível que o protocolo se comprometeu e comprou US$ 1 bilhão em Bitcoin, não só para aumentar suas reservas e o lastro dos ativos, mas também para permitir trocar $UST -> BTC e não só $UST -> LUNA.

Para resumir uma longa sequência de ações, reações e más decisões do time da Terraform Labs, você basicamente tem um ecossistema cheio de ativos correlacionados pelos protocolos (incluindo uma quantidade relevante de Bitcoin) e milhares de investidores envolvidos, que está todo dependente do fato que $UST = US$ 1.

Quanto maior é o ecossistema, mais risco, mais gente e mais fraquezas a serem exploradas.

E foi isso que aconteceu, uma série de grandes operações realizadas por grandes investidores fazendo compras e vendas entre $UST, LUNA e Bitcoin resultou numa reação em cadeia que jogou o preço de $UST para baixo.

Quando a paridade com o dólar foi quebrada, os investidores começaram a vender ainda mais a moeda, criando uma queda ainda maior, o que forçou a empresa a vender suas reservas de Bitcoin (que encheu o mercado e estimulou a queda do ativo), e também quebrou o protocolo Anchor que parou de pagar juros aos investidores.

Você consegue entender como isso foi virando uma bola de neve cada vez maior?

O que era um protocolo mal pensado e que se sustentava na confiança dos seus criadores e gerou um prejuízo de US$ 18 bilhões em $UST foi se transformando numa onda de vendas, desvalorizações, desconfiança e queda nos preços que causou uma correção de preço de quase US$ 1 trilhão somado em todo o mercado cripto.

Mas aí talvez você se pergunte, o quanto isso é irreversível?

Bom, do ponto de vista da Terraform Labs, LUNA, Anchor e $UST, não é possível dizer como, de que forma ou se haverá uma recuperação.

Mas do ponto de vista do mercado de cripto e a Web3, aí a conversa é diferente.

Nós, da Alma DAO, acreditamos fortemente no valor e na adoção das tecnologias e soluções de Web3 como a próxima grande evolução da humanidade em direção a estruturas mais seguras, descentralizadas, transparentes e prósperas, mas isso não significa que qualquer projeto de Web3 é bom. Muito ao contrário: a maior parte é e continuará sendo ruim.

Pense no começo da era da internet (Web1) e das milhares de empresas que foram criadas e desapareceram antes e durante as bolhas das pontocom. Amazon e Google, por exemplo, nasceram nesse momento, mas quantas outras sobreviveram?

Pense na era do Facebook, Youtube, Twitter e das quantidades de empresas, redes sociais e startups que viraram pó de 2005 até 2018 (Web2), por exemplo. Startups sempre tiveram e sempre terão altas taxas de mortalidade. É por isso que é necessário se preparar, estudar, entender e não entrar no hype sem parar para entender o que está acontecendo.

Um token não tem valor só por existir, ele precisa de um bom modelo de negócio por trás que o sustente e crie o valor. Se na Web2 "se você não sabe qual é o produto, você é o produto" na Web3 "se você não sabe de onde está vindo a valorização, você é a valorização". Então tome cuidado e se informe.

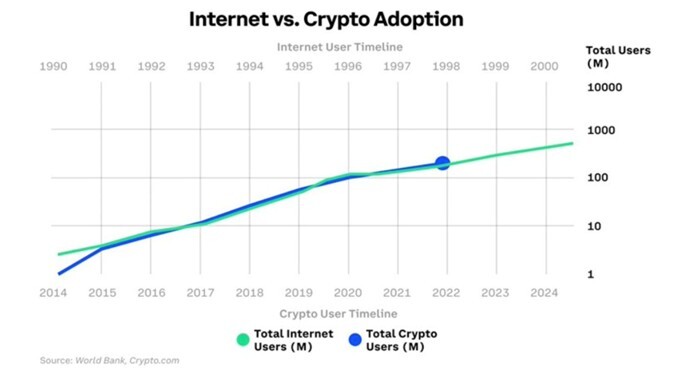

Para aqueles que estão céticos ou com medo, deixo aqui um gráfico sobre o nível de adoção de cripto. Porque afinal de contas não é um projeto, um token ou uma mudança de mercado que vai definir os resultados dos bons ativos e projetos no longo prazo. Mas sim os usuários. E os usuários, mesmo com seus medos, ceticismos e mudanças, já se manifestaram. A Web3 veio para ficar. Agora, você escolhe se vai estar pronto para ela ou não.

* Alma é um DAO (Decentralized Autonomous Organization) de líderes, empreendedores, investidores e builders que mentora, investe, educa e ilumina empresas e iniciativas de Web3.

Este texto foi escrito de maneira colaborativa e descentralizada pelos membros catalisadores da Alma. São eles: Bogado, Bruno Nardon, Daniel Smolenaars, David Politanski, Felipe Bonetto, Guilherme Bettanin, Gustavo do Valle, Heli Diogo Dourado, Isac Honorato, Ivan Pereira, João Bernardtt, Juliana Walenkamp, Laio Santos, Lucas Prim, Luccas Riedo, Mariana Bernado, Paulo Orione, Pedro Bergamini, Pedro Cardoso, Pedro Sirotsky, Rapha Avellar, Ricardo Bechara, Robson Harada, Rodrigo Portaro, Rogue, Rony Meisler, Rudá Pellini, Tallis Gomes, Thiago Gil, Victor Stabile.