O aporte de R$ 1 bilhão da gestora General Atlantic na fintech QI Tech, o maior investimento em uma startup brasileira em 2023 até agora, foi o primeiro sinal de que o inverno do venture capital pode estar começando a chegar ao fim.

Mas esse inverno rigoroso, que derrubou os investimentos em mais de 60% nos nove primeiros meses de 2023, não pode ser classificado pela falta de dinheiro. O capital estava disponível, o que não havia (e, em certo sentido, ainda não há) é a disposição de muitos gestores para alocar dinheiro em startup de crescimento acelerado.

Observe o exemplo da International Finance Corporation (IFC), braço do Banco Mundial para o setor privado que investiu US$ 6,5 bilhões no Brasil em diversas classes de ativos. A IFC tem também US$ 300 milhões para investir em startups ou fundos de private equity e venture capital ao redor do mundo. E uma parcela entre 30% e 40% (um valor entre US$ 90 milhões e US$ 120 milhões) é destinado à América Latina.

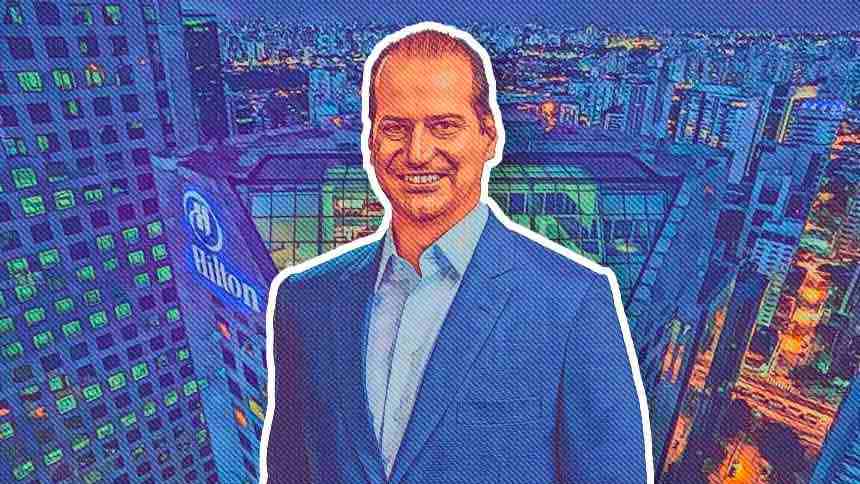

Mas, apesar de o capital estar disponível, a IFC não está assinando cheques com facilidade. “Tenho capital disponível e as oportunidades que eu gostaria (de investir) ainda não vieram à tona”, diz Carlos Moreno, responsável por venture capital para a América Latina da IFC, em entrevista ao programa Café com Investidor. O motivo? Moreno não chega a um acordo sobre o valuation.

Fruto de dois anos de exuberância, em 2020 e 2021, muitas startups captaram diversas rodadas e esticaram os valuations. Agora, quando precisam de capital querem evitar o downround, uma avaliação inferior a da última rodada. E, diante do impasse, muitos cheques acabam não sendo assinados.

A IFC atua a partir da série B com cheques que variam entre US$ 10 milhões e US$ 20 milhões. Mas, às vezes, o valor pode ser estendido, chegando a US$ 50 milhões. O portfólio inclui Tembici, Cobli, Rivelo, Creditas, RecargaPay, Solfácil, Kovi e Arquivei.

A tese é agnóstica, mas a IFC, por ser um organismo multilateral, tem três pilares de investimentos no Brasil. O primeiro deles é investir em startups que ajudam a melhorar a competitividade. O segundo são empresas que ajudam no combate às mudanças climáticas. E, por fim, aquelas que incluem financeiramente à população.

Nesta entrevista, Moreno explica a origem da IFC, explica as suas teses de investimento e fala das lições para o mercado de venture capital do momento de euforia de 2020 e 2021.