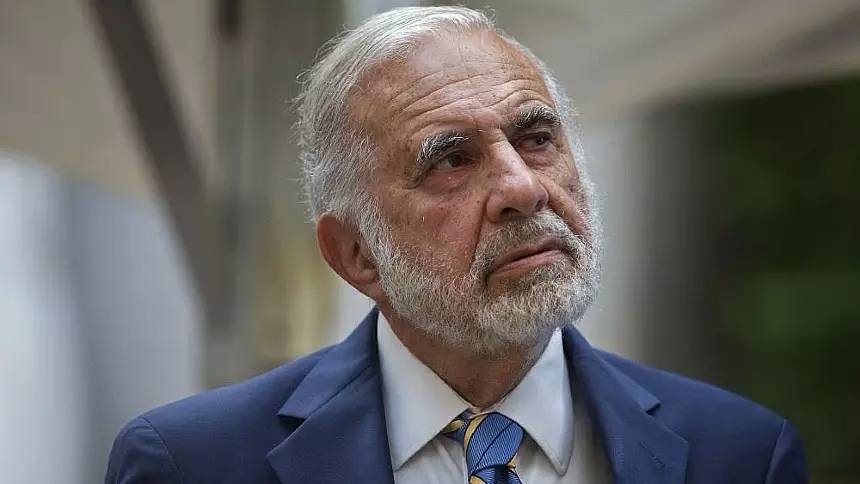

Acostumado a apontar erros e fazer cobranças nas empresas nais quais investe, o americano Carl Icahn, um dos principais investidores ativistas do mundo, está agora na posição contrária, sendo alvo de cobranças e investigações.

Depois de a consultoria Hindenburg Research acusar a sua empresa, a Icahn Enterprises,

de ser avaliada de forma exagerada, apesar de seu desempenho real, o investidor entrou na mira das autoridades.

Segundo o site CNBC, em documentos regulatórios, a Icahn Enterprises informou que representantes da promotoria do Distrito Sul de Nova York requisitaram na quarta-feira passada, dia 3 de maio, informações relacionadas à governança corporativa, capitalização, dividendos e outros tipos de materiais.

Até o momento, segundo a Icahn Enterprises, “o escritório da promotoria não apresentou nenhuma reclamação ou alegação contra nós ou o Sr. Icahn no âmbito do inquérito”, e que está cooperando com as autoridades.

A divulgação das investigações pesou sobre as units da Icahn Enterprises na quarta-feira, dia 10. Elas fecharam o dia com queda de 15,14%, a US$ 32,22. O valor de mercado da empresa é de US$ 13,4 bilhões.

A Hindenburg Research, companhia especializada em vendas a descoberto que recentemente também fez acusações contra práticas empresariais do magnata indiano

Gautam Adani, afirmou que o valor da Icahn Enterprises estava altamente alavancada e que os valuations de seus ativos estavam inflados, sendo negociada com um prêmio extremamente elevado em relação ao valor líquido desses ativos.

A consultoria também levantou questões a respeito da taxa de retorno dos dividendos da Icahn Enterprises, avaliando que o fluxo de caixa e a performance do portfólio não justificam um dividend yield de 15,8%, muito acima de outras large cap americanas.

“Icahn tem usado dinheiro recebido de novos investidores para pagar dividendos a antigos investidores”, diz trecho do relatório. Se isso se confirmar, é um típico esquema de pirâmide financeira.

Depois da divulgação das investigações, a Icahn afirmou, em nota separada, que o relatório da Hindenburg era “enganoso e para proveito próprio”, considerando o perfil de short selling da casa, que “lança campanhas de desinformação para distorcer as imagens das companhias, prejudicar sua reputação e fazer sangrar as poupanças duramente construídas por investidores individuais”.

Ele destacou ainda que a empresa não ficará sentada esperando, afirmando que tomará todas as medidas necessárias para proteger os seus acionistas. A posição de caixa informada pela companhia é de US$ 1,9 bilhão.