Investir na bolsa brasileira tem sido uma provação de paciência. E há quem diga que, com fé, ela voltará a subir. O Ibovespa está em queda no ano (-4,5%, até 9 de maio) e tem rondado os 130 mil pontos, patamar que já havia alcançado em junho de 2021.

O aparente zero a zero se torna negativo frente ao custo de oportunidade - a renda fixa continua bastante atrativa. Mas não é só isso, ao se olhar o principal índice da B3 em dólar, ele está "andando de lado" desde 2008. Esse é o maior período em toda a série histórica.

Para entender esses efeitos na escolha do portfólio, a gestora de recursos Finacap compartilhou com NeoFeed um estudo que analisa os ciclos da bolsa identificando a extensão dos períodos de estagnação/depreciação e a magnitude da recuperação/apreciação dos níveis de preços dos ativos de 1967 até hoje para entender como as recuperações acontecem.

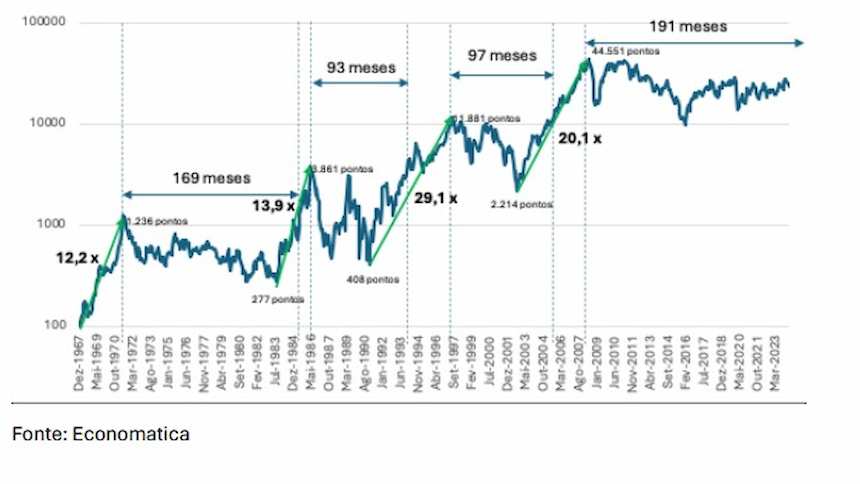

A série histórica do Ibovespa dolarizado foi utilizada para expurgar os efeitos inflacionários e os vários padrões monetários adotados pelo Brasil na década de 80 e 90. E para facilitar a visualização optou-se por uma análise do comportamento cíclico do índice através de um gráfico logarítmico.

Foi considerado o momento de fim de um ciclo de baixa quando o nível de preço ultrapassa o pico anterior. Assim o período de estagnação é o espaço de tempo compreendido entre o pico e o momento que o índice ultrapassa o pico anterior.

“A experiência empírica mostra que a maior parte do tempo a bolsa fica de lado, mas depois há um salto de valorização que chega a um novo patamar de valuation. A questão é que não tem como prever quando isso vai acontecer. É preciso esperar e não tentar fazer market timing”, diz Luiz Fernando Araújo, sócio e gestor da Finacap, ao NeoFeed.

Quatro períodos de estagnação foram identificados seguidos por forte valorização, e nenhum período de estagnação foi maior que o atual.

O primeiro foi de 1971 a 1983, totalizando 169 meses para que o índice recuperasse o patamar de 1971. Esse período foi marcado pela crise do petróleo e pelo início do processo inflacionário da economia, que perdurou até a década de 1990.

Depois houve um movimento forte de recuperação, com o Ibovespa chegando no patamar de 3.860 pontos com uma valorização de 13,9 vezes em relação ao patamar mais baixo de 278 pontos, entre 1983 e 1986, puxado pela abertura política e pelos planos econômicos que conseguiram por algum tempo estabilizar a inflação.

Mas a volta da inflação determinou o novo ciclo de estagnação, que perdurou até 1994, quando veio o Plano Real. Essa recuperação da confiança dos investidores provocou a maior magnitude de expansão do índice de toda a série. De dezembro de 1990 até julho de 1997, o Ibovespa pulou de 408 pontos para 11.669 pontos, multiplicando por 29,1 vezes o valor inicial do ciclo.

A partir de 1997 veio uma nova estagnação com uma sequência de crises internacionais e locais, em praticamente todos os anos até 2002: quebra dos Tigres Asiáticos, crise da Rússia, Apagão, estouro da Bolha das Pontocom, ataque às Torres Gêmeas em Nova York e Eleição de Lula. Todos esses eventos tiveram fortes impactos nos mercados e levaram o índice para o patamar de 2.219 pontos em setembro de 2002. Após 97 meses de estagnação, em agosto de 2005, o Ibovespa recuperou o patamar de 11.669 pontos.

O novo ciclo de recuperação se inicia em setembro de 2002 e vai até junho de 2008, quando o Ibovespa atinge 44.551 pontos. O multiplicador estimado para esse período é de 20,1 vezes. A alta veio de um forte movimento de apreciação dos preços das commodities puxada pela locomotiva econômica da China, porém é preciso destacar que o Brasil fez o dever de casa, mantendo a estabilidade econômica conquistada com o Real.

O maior ciclo de estagnação do Ibovespa

Depois dessa "festa", entramos no maior ciclo de estagnação, que perdura até os dias de hoje. De junho 2008 até agora, já foram 191 meses sem atingir o pico anterior. O Ibovespa segue negociando no patamar de 23 mil pontos em dólar. Na mínima deste período, o índice chegou a 11.342 pontos em setembro de 2015.

Na avaliação de Araújo, da Finacap, a série histórica mostra, acima de tudo, que alguns momentos de valorização são decisivos. Mas há alguns paralelos com outros ciclos de alta em que dão dicas do que é preciso acontecer para a bolsa voltar ao viés de alta e alcançar um novo patamar. E o principal deles é o fluxo do exterior.

“O que percebemos é que a bolsa é mais impactada por drivers externos do que internos, pois dependemos de um fluxo global de investimentos. Neste momento, o fluxo está indo para mercados desenvolvidos, o que nos prejudica”, analisa Araújo.

Existem diversos fatores que estão afastando os investimentos externos dos ativos brasileiros, e certamente um deles é a supervalorização da bolsa americana por um longo período e a desvalorização do real, que faz com que os investidores tenham medo de perder no câmbio.

Mas também há problemas internos, como falta de competitividade e produtividade da economia. Nesses dois quesitos, o Brasil é forte em finanças e no agronegócio. E na visão da Finacap, a falta de tecnologia de chip e de inteligência artificial não afastará os investidores para sempre. O mundo é cíclico e as demandas por produtos também.

“Nos anos 2000, a estrela do mundo eram as commodities e não tecnologia, que tinha acabado de ter a crise das pontocom. Eu não tenho nenhum problema em investir em commodity, que é inclusive muito mais estável que a tecnologia, onde há grande risco de comprar histórias que não viram realidade”, analisa Araújo.

É nesse momento em que a bolsa está barata e pouca gente está olhando que pode estar surgindo uma grande oportunidade. Principalmente selecionando as empresas certas, que terão valorização bem acima do Ibovespa.

As principais apostas da gestora hoje são Itaú, Vale, Gerdau, Suzano e Allos. No ano, o fundo Finacap Mauritsstad FIA apresenta queda de -1,23% e o Ibovespa de -4,53%. Nos últimos 12 meses, o fundo entregou um resultado de 32,70% e o Ibovespa, 25,74%. Nos últimos 36 meses, a diferença do Mauritsstad para o o benchmark é de 24,28% a 8,82%. E desde o seu início, em 2003, o fundo teve desempenho de 1.358,13% enquanto o Ibovespa de 504,30%.