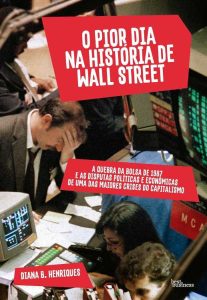

Na capa da edição brasileira de O pior dia da história de Wall Street, de Diana B. Henriques, que acaba de ser lançado pela Record, a cena é de tensão e desespero, quando se junta o tema com a imagem mostrada. Vê-se um homem de terno com a mão no rosto sem esconder a tensão.

Há outras pessoas na sala. No canto direito, aparece um pequeno computador de tela arredondada, com um programa que é estranho às novas gerações. Parece o DOS, aquela com as letras esverdeadas e sem imagens, só letras e gráficos. A imagem é bem antiga, portanto, mas continua atual.

Era o dia 19 de outubro de 1987 e o livro traz uma minuciosa reportagem sobre a crise que devastou a economia em todo planeta naquela data e nos meses seguintes e como o sistema financeiro dos EUA quase entrou em colapso. A ponto de superar o que aconteceu em outubro de 1929, quando se deu a quebra da bolsa de Nova York e que teve um efeito de tsunami pelo mundo por mais de uma década.

O que só os conhecedores da história econômica global parecem saber ou se lembrar é que o que aconteceu há 36 anos continua a ser considerado o pior momento na existência de Wall Street e o risco de se repetir ainda existe e é bastante alto.

Naquele dia, o índice Dow Jones caiu 22,6%, quase duas vezes maior que o do pior dia da crise de 1929. Nem mesmo os ataques terroristas de 11 de setembro de 2001, o crash de 2008 e a decretação da pandemia de Covid-19 em 2020 causaram baque tão grande em um único dia.

O que causou a desvalorização tão brusca os especialistas não são unânimes em afirmar. A autora conta o que chama de “uma história de oportunidades perdidas, ilusões de mercado e ações destrutivas” que envolveu desde um escândalo na cotação da prata em 1980 até o papel das agências reguladoras de Washington em 1987. O episódio foi, portanto, o desfecho de sete anos de erros e teve a ver também com a rivalidade entre as bolsas de Chicago e Nova York. “

Com o desenrolar dos acontecimentos, não foi possível evitar o iminente colapso do mercado, mesmo após heróis inesperados se colocarem na linha de frente para evitar que o desastre fosse ainda maior”, escreve a jornalista. Sua pesquisa de quase uma década é tão meticulosa que o livro tem cerca de 150 páginas só de notas e bibliografia. E mais quatro com a lista de todos os protagonistas que tiveram responsabilidade direta no que aconteceu.

Para citar alguns, em Washington, estavam os reguladores bancários e autoridades da Casa Branca, como Howard H. Baker Jr. e James A. Baker III, chefes de gabinete da Casa Branca em diferentes momentos nos últimos sete anos; Nicholas F. Brady, presidente do conselho da Força-Tarefa Presidencial para Mecanismos do Mercado e secretário do Tesouro; Todd Conover, autoridade controladora da moeda, funcionário independente dentro do Departamento do Tesouro.

Há personagens que ficariam ainda mais conhecidos, como Alan Greenspan, presidente do conselho do Sistema do Federal Reserve de agosto de 1987 a janeiro de 2006.

Para a autora, é difícil transmitir para o público atual o impacto emocional das flutuações do mercado na década de 1980, ou, aliás, em qualquer década distante, pois os padrões mais populares de avaliação do mercado cresceram muito nos anos transcorridos.

Para se ter uma ideia hoje, do impacto que as flutuações do mercado tiveram naqueles anos. “Para as flutuações na pontuação do Dow ocorridas após janeiro de 1987, quando o índice alcançou 2.000 pontos pela primeira vez, devemos acrescentar um zero ao número – portanto, uma queda de 100 pontos no final de 1987 seria o equivalente a uma grande queda de 1.000 pontos hoje em dia”.

Essa regra, ainda que imprecisa, prossegue Diana B. Henriques, transmite uma ideia de como as pessoas encaravam as alterações históricas ocorridas no mercado na década de 1980. “É claro que as mudanças nos percentuais podem oferecer uma comparação mais exata. O tempo também serviu para turvar a escala das somas monetárias citadas nesta história”.

Para ter uma dimensão da magnitude moderna desses números, deve-se triplicar as quantias em dólar antes de 1985 e, graças à queda da inflação, duplicar as quantias em dólar após 1985.

Para ela, quase quatro décadas depois, investidores, reguladores e banqueiros parecem ignorar as lições de 1987. Mesmo quando os sinais se repetiram de forma assombrosa, como na crise financeira global de 2008, precipitada pela falência do tradicional banco de investimento americano Lehman Brothers. A jornalista apresenta esse episódio como uma forma não só de analisar os erros do passado, mas de alertar para a repetição deles.

E como essa história acabou? De difícil superação e traumática, mas sem deixar o sistema invulnerável, como se viu em 2008. A jornalista analisa as semanas que se seguiram ao dilúvio bíblico da economia mundial e as respostas emergenciais tomadas pelo governo e pelos regulares do mercado à crise. Para ela, as autoridades se mostraram lentas e ineficientes na reação e as medidas foram insuficientes para prevenir um colapso ainda maior, ontem, hoje e amanhã.

Não se pode simplesmente virar a página da quebra de1987, recomenda ela. “A quebra de 1987 provou, para além de qualquer argumento, que o pragmatismo é a única ideologia capaz de lidar com o pânico financeiro moderno de grande escala”, acrescenta.

A crise deveria ter produzido uma estrutura regulatória mais coordenada e flexível, prossegue, mas não foi o que aconteceu – nem depois que suas amargas lições foram reforçadas no desastre de 2008.

Mesmo a lição mais óbvia de 1987 – ou seja, não deixar uma firma importante entrar em colapso no meio do pânico – foi ignorada em 2008, quando os reguladores permitiram a falência do Lehman Brothers, ainda que os mercados já estivessem nervosos e suscetíveis.

Nunca é tarde para aprender boas lições e este livro pode ser um bom começo.

Serviço:

O pior dia na história de Wall Street

Por Diana B. Henriques

Editora Best Business

504 Páginas

R$ 119,90