Há quase um consenso na Faria Lima de que a flutuação do dólar afeta os retornos de fundos de venture capital e private equity. Mas a mais ampla pesquisa sobre o tema, realizada pela Spectra em conjunto com o Insper, está derrubando alguns mitos em relação a esse assunto.

A pesquisa analisou 1.184 investimentos de fundos de private equity de 1994 a 2023 – incluindo entradas (quando o cheque foi assinado) e saídas (com a venda). E a conclusão é de que apesar de a TIR (taxa interna de retorno) em dólar ser inferior a TIR em real, ela não é tão grande quanto se imaginava.

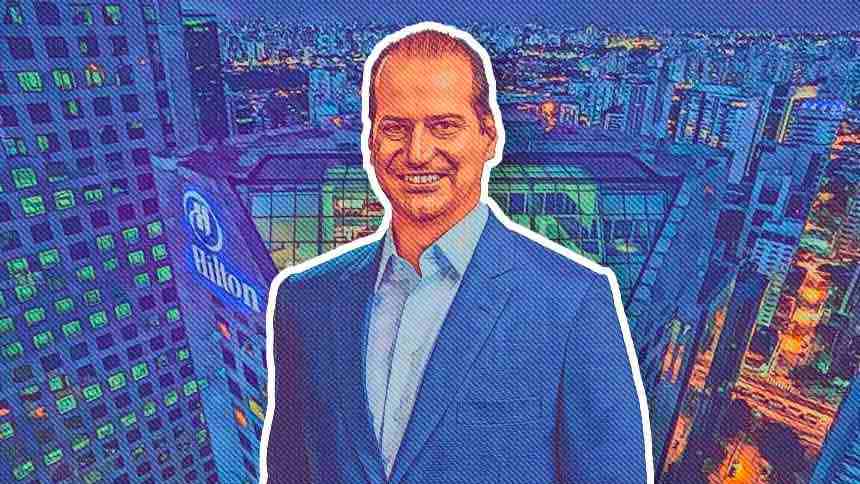

“100% da Faria Lima fala que o câmbio destruiu o retorno dos investidores em dólares”, diz Ricardo Kanitz, sócio da Spectra, ao Café com Investidor, programa do NeoFeed que entrevista os principais investidores do Brasil e tem apoio da JHSF. “(O câmbio) atrapalhou, mas não foi isso que ‘estragou’ a indústria de private equity e venture capital.”

Aos números: no período analisado, a TIR média em reais foi 7,5% maior do que a em dólares. Mas a inflação média anual em reais foi 5% maior do que em dólares. Conclusão: o saldo é uma TIR média de 2,5%, em termos reais. “Na prática, o investidor não perdeu muito dinheiro com o câmbio”, afirma Kanitz.

Outra conclusão que a pesquisa da Spectra mostrou foi de que, apesar de a taxa interna de retorno em reais ser 7,5% maior do que em dólares, o mesmo não acontece quando se analisa o desempenho dos fundos (e não apenas os deals de forma isolada).

No período analisado, os fundos em reais tiveram uma taxa interna de retorno 5,8% maior do que em dólares. Se considerada a inflação, isso significa dizer que tanto em real, como em dólar, o retorno foi praticamente o mesmo.

O estudo conduzido pela Spectra também identifica que a melhor forma de mitigar o efeito do câmbio não é criar um hedge cambial, nem tentar acertar qual o melhor timing do câmbio, mas sim ter consistência de investimento ao longo de diversos anos.

“Um deal pode perder muito dinheiro com o câmbio, pois o dólar pode ir de R$ 1,5 para R$ 6. Aí, o retorno é totalmente dizimado”, afirma Kanitz. “Se você investe ao longo de vários períodos de tempo, ou seja, tem um programa contínuo, a perda será só de 2,5%.”

Importante ressaltar que aproximadamente 60% dos investimentos analisados aconteceram no ciclo de desvalorização do real, a partir de 2010, o que inevitavelmente influenciou os retornos.

Entre 1994 e 1998, o câmbio esteve na casa do 1 para 1. Depois a moeda brasileira foi pouco a pouco se desvalorizando, chegando, em momentos de stress, a quase R$ 6.

Na segunda-feira, 17 de junho, o dólar fechou cotado a R$ 5,42. Neste ano, a moeda americana sobe 11,72%, em meio a um cenário econômico pressionado por dúvidas sobre a questão fiscal.

De VC a search funds

A Spectra é uma gestora de ativos alternativos, com aproximadamente R$ 7 bilhões sob gestão. Investe em diversas classes de ativos, que vão desde venture capital, passando por distressed assets, legal claims, search funds, além de comprar cotas secundários de fundos e LPs (limited partners) e fazer coinvestimentos.

No ano passado, a Spectra fez um estudo que causou um grande burburinho no mercado. A pesquisa concluía que os múltiplos de venture capital não faziam sentido no Brasil, o que tornava a classe de ativos pouco atraente para investimentos.

Perto de concluir a captação de seu sexto fundo, que deve ficar entre R$ 1,8 bilhão e R$ 2 bilhões, a gestora está reduzindo a alocação em venture capital. Ao mesmo tempo, está crescendo os investimentos em search funds, que deve representar 15% - o que faz da Spectra a maior investidora dessa classe de ativos do Brasil.

Aproximadamente dois terços dos recursos alocados da Spectra são na compra de fatias secundárias de cotas de LPs ou de fundos e em coinvestimentos que realiza com as gestoras que investe – hoje, ela é cotista de dezenas de gestoras, da Astella a Kaszek.

Neste programa do Café com Investidor (que você assiste no vídeo acima), Kanitz explica em detalhes a pesquisa sobre a flutuação do câmbio, fala da estratégia da Spectra e conta um aprendizado que aprendeu com o cofundador da Meta (antigo Facebook), Eduardo Saverin, com quem estudou em Harvard, que leva para a vida toda. Quer saber? Assista ao vídeo até o fim.