Os fundos de investimento em direitos creditórios, mais conhecidos como FIDCs, são a classe com maior crescimento dos últimos anos. Com a nova regulação de fundos da Comissão de Valores Mobiliários (CVM), que entra em vigor em 2 de outubro, o cenário está ainda mais promissor para eles.

A principal mudança é a abertura dos FIDCs para o público em geral. Até então, apenas investidores qualificados ou profissionais, com mais de R$ 1 milhão e R$ 10 milhões em investimentos, respectivamente, podiam aplicar em cotas desses fundos.

“As mudanças são muito positivas. Não fazia sentido o investidor de varejo poder investir em uma debênture e não em um FIDC, que tem o seu risco de crédito pulverizado em várias operações”, afirma Utcho Levorin, sócio e diretor de gestão na Multiplica - Crédito & Investimento, que detém cerca de R$ 8 bilhões sob gestão.

O NeoFeed conversou com seis gestoras de FIDCs, que somam mais de R$ 42 bilhões sob gestão, nos últimos dias. Todos são unânimes em afirmar que esperam que a classe de ativo cresça cerca de 20% ao ano nos próximos anos, dobrando de tamanho em cinco anos. E a estimativa parece conservadora vendo o quanto esse mercado evoluiu recentemente.

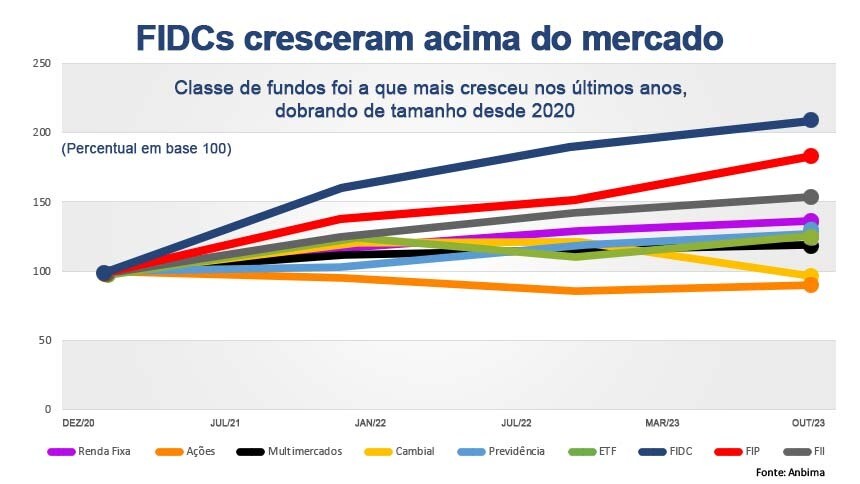

Segundo dados da Anbima, de dezembro de 2020 até julho deste ano os FIDCs cresceram 108% em patrimônio líquido, chegando a quase R$ 375 bilhões, enquanto a indústria como um todo avançou 31%. Somente nos últimos 12 meses, os FIDCs avançaram 17%, ficando atrás apenas dos FIPs como classe de maior crescimento.

“Esse é um veículo versátil, que possibilita investimentos em créditos sofisticados e de alta rentabilidade e que vem ganhando cada vez mais protagonismo dos grandes investidores, que por si só já puxariam o crescimento”, afirma Guilherme Ferreira, sócio da Jive Investments, com cerca de R$ 18 bilhões sob gestão, em entrevista ao NeoFeed.

Os FIDCs aplicam em títulos de crédito criados a partir de contas a receber de empresas, como cheques, parcelas do cartão de crédito, aluguéis, duplicatas. Por ser um produto estruturado, possui um risco maior de crédito e, por isso, um retorno maior que fundos tradicionais de renda fixa, podendo pagar CDI +5% a 8% atualmente.

A mesma regulação também prevê que os demais fundos de investimento destinados ao público em geral, que antes não podiam investir nesse produto, possam ter até 5% de alocação nos FIDCs — o que significa um novo oceano de capital disponível.

Explorando o novo mercado

A possibilidade de investimento do varejo é um importante incentivo, mas não significa que entrará dinheiro da noite para o dia. Há um dever de casa de educação sobre o ativo que as gestoras e distribuidoras terão de fazer.

"O investidor terá de aprender e o assessor terá de entender para quem vender. Mas, sem dúvida, vai vir muito dinheiro para esse mercado, porque o Brasil é um país de crédito”, afirma Levorin .

A SRM Asset, focada em direitos creditórios de grandes e médias empresas e com cerca de R$ 6 bilhões de operações por ano, está montando fundos feeders para o varejo e fechando acordos de distribuição com plataformas para disponibilizar o produto assim que possível.

Para Marcos Mansur, CEO da SRM, a questão é entender quais os FIDCs vão ser mais aderentes ao pequeno investidor. Ele aposta no segmento Multicedente/Multisacado, que contempla dívidas de diversas empresas e possui uma relação mais pulverizada de risco.

“Alguns segmentos de FIDCs vão demorar até o varejo entender por que são muito sofisticados. Mas já fizemos testes no passado e vemos que há grande aderência a créditos de várias empresas com bom rating, porque sai do risco mono pagador”, diz ele.

Mas nem todas as gestoras pensam, em um primeiro momento, fazer um movimento em direção ao varejo. A Jive, por exemplo, avalia fazer uma versão do seu fundo de crédito Bossa Nova. O cuidado está em explicar os riscos que o investidor está correndo para que esse fundo não entre nos portfólios errados, como aconteceu com fundos de crédito e imobiliários no passado. Para algumas assets, o benefício dessa abertura é visto como indireto.

“Nós vamos continuar vendendo para outras gestoras. Se agora elas vão revender para o varejo, vamos ter de estruturar produtos adequados. Há um desafio operacional em implementar isso”, afirma Cristiano Greve, sócio e head de estruturação da Integral investimento, gestora com cerca de R$ 19 bilhões sob gestão, dos quais R$ 13 bilhões são em FIDCs.

Ele complementa: “Mas o ponto positivo é que vai padronizar mais o mercado e criar um mercado secundário importante para transacionar”. Além disso, com a possibilidade de alocação, as gestoras de crédito também estão começando a olhar para o produto para oferecer estratégias diferentes, como um mais focado no agronegócio, especialidade de Ecoagro.

“Estamos vendo grande demanda de fundos de crédito agora e por isso estou começando a fazer novas emissões dentro da regulação. Estamos com um pipeline de cerca de R$ 1 bilhão em FIDCs de crédito agrícola, e acreditamos que essa demanda adicional vai ser vai movimentar ainda mais o mercado de emissão agrícola”, afirma Bruno Lund, gestor da Ecoagro, com cerca de R$ 5 bilhões sob gestão.

Ajuda do mercado de crédito

Se por um lado o produto pode ser atraente para os investidores, os FIDCs também aparecem como alternativa em termos de custo de financiamento para as empresas. Como o mercado ainda sente restrição de acesso ao crédito, esse tipo de estruturação passa a ser uma opção de financiamento muito importante para o pequeno e médio empresário.

“Parte importante da explicação do sucesso do produto está atrelada ao nicho econômico que ocupa. Os FIDCs, principalmente os lastreados em recebíveis comerciais, são importante fonte de financiamento para setores que vivem às margens de linhas de crédito mais tradicionais, além de mais acessíveis em termos de taxas”, diz Décio Bapttista Santos, sócio-fundador da Liberum Ratings, agência líder na classificação de risco para FIDCs.

Segundo ele, em maio, por exemplo, a taxa média praticada nas operações de crédito com recursos livres foi de 3,17% ao mês (a.m.). Já a taxa de desconto dos FIDCs avaliados pela agência era de 2,48% a.m.

“Acreditamos em um florescimento acelerado desse mercado porque ainda temos altas taxa de juros, que colocam a renda fixa como protagonista. Esse instrumento, o FIDC, pode ocupar esse espaço também por ser uma alternativa às fontes tradicionais de financiamento”, afirma Ferreira, da Jive.