O início do corte de juros pelo Federal Reserve (Fed, o banco central dos Estados Unidos) se tornou o grande tema de discussão entre economistas e investidores globais neste começo de ano. A maioria torce para que o afrouxamento seja iniciado o quanto antes.

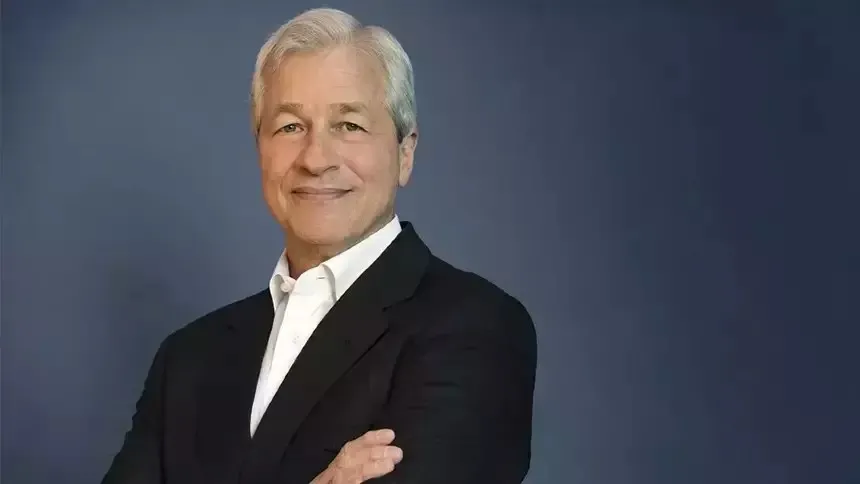

Enquanto a expectativa é que os cortes começarão em junho, Jamie Dimon, CEO do J.P. Morgan, vai na contramão e entende que a autoridade monetária americana não deveria ter pressa para iniciar o processo.

“Se eu fosse eles [membros do Fed], eu esperaria”, afirmou Dimon na terça-feira, 12 de março, durante participação no evento Australian Financial Review, em Sydney, Austrália, de acordo com informações do site Yahoo Finance.

Há tempos alertando que a inflação pode ficar em patamares altos por mais tempo do que o esperado, Dimon entende que um erro na estratégia pode respingar novamente sobre a credibilidade do Fed, duramente abalada após ter deixado os preços dispararem entre 2021 e 2022.

“Você sempre pode cortar rapidamente e de forma mais intensa”, afirmou. “A credibilidade deles está um pouco em jogo aqui. Eu esperaria passar junho e deixaria as coisas se acomodarem.”

O consenso de mercado aponta que o Fed ainda vai manter os juros entre 5,25% e 5,50%, o maior patamar já visto em 22 anos, nas reuniões marcadas para este mês e maio, antes de começar os primeiros cortes em junho.

As expectativas estão baseadas nos últimos comentários do presidente do Fed, Jerome Powell. Na semana passada, ele disse que a autoridade monetária “não está longe” da confiança que precisa para começar a reduzir os juros.

Na terça-feira, 12 de março, economistas e investidores tiveram novamente boas notícias a respeito da trajetória da inflação nos Estados Unidos. O índice de preços ao consumidor (CPI, na sigla em inglês) subiu 0,4% em fevereiro, na comparação com janeiro, quando teve alta de 0,3%, segundo dados do Escritório de Estatísticas Trabalhistas (BLS, na sigla em inglês).

Em 12 meses, o CPI acumulou alta de 3,2%, antes dos ajustes sazonais, ficando levemente acima da mediana das estimativas colhidas pela consultoria FactSet com economistas, de 3,1%. A meta de inflação nos Estados Unidos é de 2%.

Apesar de terem vindo um pouco acima do esperado, o mercado não reagiu negativamente aos dados de inflação. Para Francisco Nobre, economista da XP Investimentos, isso é explicado pelo bom comportamento de alguns componentes que tiveram uma piora em janeiro e acabaram melhorando em fevereiro.

Ele destaca a trajetória recente do chamado “super núcleo” da inflação, formado pelos serviços excluindo itens relacionados à moradia. Essa medida registrou alta de 0,47%, abaixo do avanço de 0,85% da leitura anterior, dando otimismo para o mercado.

“Esse índice é muito acompanhado porque a parte de moradia tende a ter bastante volatilidade e uma grande defasagem em relação aos ciclos econômicos. Então, a parte da inflação que mais mede a questão subjacente da economia é esse ‘super núcleo’”, disse Nobre, em áudio enviado aos clientes. “Essa medida tinha vindo muito forte em janeiro e agora em fevereiro veio abaixo, marcando uma desaceleração muito melhor do que se previa.”