Inflação e recessão é o binômio que rege atualmente os mercados e o investidor deve estar atento à perspectiva de as grandes economias sofrerem um “pouso forçado” ou “suave” com a ação dos bancos centrais contra a inflação. No Brasil, há uma agravante: a eleição. O investidor tem de monitorar o processo eleitoral e deve priorizar a cautela.

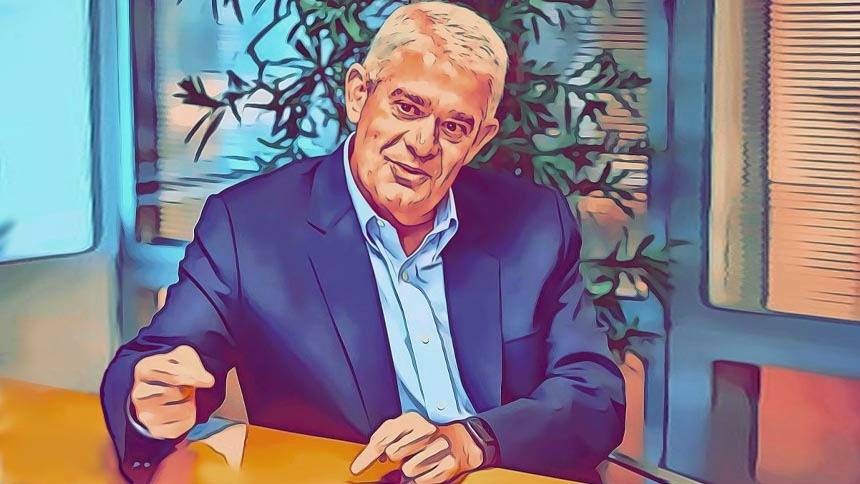

O alerta é de Mario Torós, 58 anos e 30 de mercado. Torós, sócio-fundador e CIO da área macro da Ibiuna Investimentos, comandou a diretoria de Política Monetária do Banco Central (BC) entre 2007 e 2009 e, nesse posto, teve papel ativo durante a crise financeira global de 2008/2009. Antes de chegar ao BC, o economista trabalhou no Santander, onde chegou à vice-presidência de tesouraria e mercados.

Torós afirma ao NeoFeed que, para investidores e gestores, a pergunta de um milhão de dólares é quando os ajustes das políticas monetárias vão terminar. A Ibiuna avalia que a “persistência inflacionária” será longa e o processo de ajuste vai demorar.

No Brasil, diz o gestor, independente de quem for o vencedor da eleição, a questão a ser respondida é qual será a política econômica e, em particular, a política fiscal que o futuro governo vai propor e quais serão as pré-condições para implementá-la.

Torós pondera que o processo eleitoral faz preço nos ativos e avisa que o Brasil já tem um “prêmio razoável embutido na taxa de juro, no câmbio e na bolsa”. Ele insiste que o fator principal desses prêmios é a incerteza global, mas afirma que os preços dos ativos brasileiros hoje não serão os preços do fim deste ano.

“A depender do resultado [da eleição] os prêmios podem ser devolvidos ou se ampliar”, afirma. A Ibiuna, fundada há 12 anos por Torós e o também ex-diretor do BC, Rodrigo Azevedo, tem sob gestão R$ 31 bilhões, sendo que cerca de R$ 27 bilhões estão dedicados à estratégia macro global de investimentos administrada pelos dois sócios.

A gestora, uma das maiores independentes do país, faz justiça à formação de seus fundadores e tem como principal atividade operar ciclos monetários de 30 países e mais de 20 bancos centrais.

A rentabilidade do fundo macro global Ibiuna Hedge STH, carro-chefe da gestora, acumula valorização em 12 meses, até junho, de 19,41% (205% do CDI); em 36 meses, de 49,24% (292% do CDI); e, em 60 meses, de 88,14% (264% do CDI). Acompanhe os principais trechos da entrevista ao NeoFeed:

Qual é a situação que os investidores enfrentam hoje, considerando o estágio das políticas monetárias nas grandes economias?

O mundo está enfrentando um ciclo inflacionário que é resultado principalmente das políticas monetária e fiscal extremamente expansionistas praticadas durante a pandemia. Essa situação vai permanecer por algum tempo. Talvez por mais um ano. Mas as economias também sofreram choques de oferta que agravaram a questão do excesso de demanda que estávamos e ainda estamos vivendo.

Mas isso está sendo corrigido...

As políticas estão sendo corrigidas, mas a pergunta de um milhão de dólares é saber a velocidade desse processo. Para alguns analistas, esse processo de correção vai ser mais rápido; para outros, será mais longo porque a persistência inflacionária obrigará os bancos centrais a serem mais resistentes antes de afrouxar suas políticas. Nós, na Ibiuna, estamos com a visão de que esse processo vai demorar.

Faria algum alerta em particular para os investidores?

Considerando o impacto da economia global na brasileira, eu recomendaria cautela ao investidor porque, na nossa visão, ainda não há um cenário claro, lá de fora, se a inflação vai cair e se as economias vão recuperar o crescimento. Eventualmente, ainda serão necessários mais ajustes que levem as economias a desacelerar mais fortemente. Então, cautela. Apesar de a bolsa estar subindo lá fora e aqui, recomendamos forte cautela quanto ao momento da economia global.

“Eventualmente, ainda serão necessários mais ajustes que levem as economias a desacelerar mais fortemente"

O Brasil também desperta incerteza?

No Brasil temos adicionalmente a incerteza eleitoral. A incerteza política que o país está vivendo. Essa incerteza não é única do Brasil. Recentemente, na América Latina, o México, o Chile e a Colômbia passaram por isso. E alguns países ainda vivem um clima de incerteza quanto às políticas econômicas que serão adotadas. No Brasil, essa questão também permanece. E, em particular, quanto ao regime fiscal que o próximo governo terá condições de implementar. Não se trata só de propor, mas de quais serão as pré-condições necessárias para a implementação de um regime fiscal no país. E que regime será.

Qual é a sua avaliação sobre a ação dos bancos centrais? Eles serão bem-sucedidos no combate à inflação?

Serão bem-sucedidos, sem dúvida. A questão é o tempo e o custo do êxito. Isso é o que todos os bancos centrais estão avaliando. Inclusive, porque na economia global não há elementos, hoje, que indiquem que estamos vivendo uma inflação estruturalmente alta. Temos um problema clássico de excesso de demanda e um problema de estoque e oferta. Os instrumentos para lidar com isso são conhecidos, mas estamos falando de algo novo. De uma inflação que não acontece há 40 anos. Para nós, da Ibiuna, o custo do ajuste ainda é uma questão em aberto.

A Ibiuna tem por tradição operar em juros de diversos países. Essa orientação persiste com bancos centrais tão ativos?

Operamos ciclos de política monetária. Essa é a nossa principal atividade e explica o êxito em 12 anos da Ibiuna. Desenvolvemos uma metodologia de trabalho que pode ser aplicada no Brasil e em diferentes regiões geográficas e países. A partir do momento em que temos boa compreensão das políticas monetárias é possível entender o processo de determinação das taxas de juros, de câmbio e de outros ativos como commodities e bolsa. Os ativos são impactados pelos ciclos de política monetária que também têm repercussão nos ciclos econômicos dos países. O momento de performance muito boa é aquele em que se consegue antecipar as inflexões das políticas monetárias e, portanto, das curvas de juros. Aí surgem as oportunidades. Monitoramos ciclos de quase 30 países e mais de 20 bancos centrais.

“Não se trata só de propor, mas de quais serão as pré-condições necessárias para a implementação de um regime fiscal no país. E que regime será”

Na situação em que estamos hoje, com os bancos centrais mais atuantes, dificulta a busca de oportunidades?

Do ponto de vista de gestão este momento é muito melhor. É mais confortável do que operar quando o juro é zero ou negativo porque conhecemos o que se chama de função reação dos bancos centrais. Vivemos por muito tempo com juro zero ou negativo nas grandes economias. Então, nosso foco estava em mercados emergentes. Agora não. O leque de oportunidades se abriu. E vemos para o futuro, num prazo de dois ou três anos, uma série de oportunidades surgindo tanto nos mercados desenvolvidos quanto nos emergentes.

As economias estão vivendo basicamente o binômio inflação/recessão e que implicações isso traz para os investimentos?

O investidor tem, de fato, que monitorar inflação e recessão, inclusive, no Brasil. O mais importante é a perspectiva global no seguinte sentido: teremos um “pouso forçado” ou um “pouso suave” da atividade nesse processo de controle da inflação e em que velocidade isso vai se dar. No Brasil, o investidor deve acompanhar o processo eleitoral. O investidor deve estar atento em quem vai ganhar a eleição e qual é a proposta de política econômica e, sobretudo, a política fiscal que vai surgir a partir da definição do candidato vencedor.

Quais são as perspectivas para as bolsas de valores?

É um momento de olhar com cautela o mercado acionário porque o ciclo econômico ainda não recomenda ações, embora vá recomendar em algum momento. Estamos num ciclo de alta de juro que será encerrado e, em seguida, o juro vai recuar. Nesse momento, em geral, as bolsas sobem. Muito depende, porém, do processo desinflacionário e suas consequências. Se tivermos um “pouso suave” nas economias, o mercado de ações representa uma grande oportunidade. Mas na Ibiuna temos dúvidas de que o pouso será suave.

Estamos a 50 dias da eleição no Brasil que costuma trazer volatilidade aos mercados. O que é possível esperar?

Os mercados no Brasil já têm um prêmio razoável embutido nos ativos – na taxa de juro, na taxa de câmbio, na bolsa. A incerteza eleitoral faz algum preço. Mas o fator principal desses prêmios é a incerteza global. Não acredito que haja grandes mudanças até a eleição em outubro. Mas a partir da definição do presidente eleito e das indicações de equipe, programa de governo mais específico e não programa pré-campanha, aí sim teremos repercussão.

Em que momento?

Isso deve se dar no último trimestre, quanto teremos uma movimentação maior de mercado para um lado ou para o outro. Esquecendo o cenário global por um minuto, podemos dizer que os preços dos ativos no mercado brasileiro hoje não serão os preços do fim do ano. A depender do resultado [da eleição] os prêmios podem ser devolvidos ou se ampliar.

“Numa visão mais estrutural vejo a economia [brasileira] frágil. Tem fundamentos relevantes que são frágeis e que se refletem inclusive no rating do país um dos piores entre os emergentes”

Qual é a sua avaliação sobre a economia brasileira?

Numa visão mais estrutural vejo a economia frágil. Tem fundamentos relevantes que são frágeis e que se refletem inclusive no rating do país um dos piores entre os emergentes. De fato, o Brasil tem uma das piores ou a pior relação dívida pública/PIB entre os países emergentes sistemicamente mais relevantes e tem um dos maiores déficits públicos também entre essas economias. Portanto, tem uma classificação de risco bastante pior que seus pares. Claro que o rating considera outras variáveis, mas é uma das dimensões em que se pode identificar a fragilidade da economia brasileira.

A fragilidade da nossa economia tem outras implicações?

Sim. A fragilidade se manifesta em outros aspectos. Em geral, apesar de ter se recuperado do desastre da “nova matriz econômica”, o Brasil tem tido ao longo dos anos um crescimento que é mais baixo do que o de países emergentes, inclusive, de países latino-americanos que agora enfrentam grandes problemas. Mas até recentemente esse fato é comprovado. O Brasil tem tido também uma inflação, em geral, bastante alta a despeito de não ter um crescimento robusto.

O senhor foi diretor do BC durante a crise financeira global de 2008/2009. Qual é o balanço da gestão daquela crise?

O trabalho foi árduo para fazer o Brasil passar pela crise global da melhor maneira possível. O que fica é que o Brasil passou de fato muito bem. Convencionou-se, inclusive, afirmar que “o Brasil foi o último país a entrar na crise e o primeiro a sair dela”. E isso é mais do que semântica. Mas isso foi possível não só pela boa gestão de políticas executadas pelo BC naquele período. Para mim, a principal lição que ficou daquela crise é que o Brasil se preparou para momentos de estresse.

O país estava preparado?

Toda a década dos anos 2000 foi de preparo. A partir de 1999, o país adotou um arcabouço de política econômica muito semelhante ao do resto do mundo. O país teve a oportunidade de acumular reservas e melhorou sua situação fiscal. Num processo de longo prazo, foi criado um ambiente para que o Brasil pudesse atravessar um momento de estresse de maneira menos nociva ou impactante. Infelizmente, essa lição foi perdida a partir de 2010/2011, principalmente quando a política econômica se tornou mais agressiva de forma a, via política fiscal, tentar resolver todos os problemas do país. Não é assim e os resultados foram o que foram.

E qual é a principal lição desse processo?

A principal lição é a importância de se criar, sim, âncoras para passar momentos de estresse. Infelizmente pela pandemia, mas felizmente pelo momento em que a Covid chegou, o Brasil já havia recuperado as âncoras porque, depois de 2016, conseguimos ter uma política econômica muito mais responsável. Os juros, por exemplo, foram reduzidos de forma sustentável e não baixados a tapa como ocorreu em 2011 e 2012. A política econômica sofreu ajustes [posteriores] em função da pandemia.