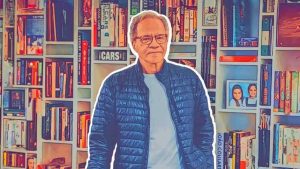

Prestes a deixar o cargo de CEO da Suzano, que ocupou por 11 anos, Walter Schalka “gastou saliva” na teleconferência de resultados do primeiro trimestre a respeito do tema de alocação de capital e o compromisso da companhia de ser disciplinada em investimentos.

O tema dominou boa parte da call, considerando que a Suzano esteve no foco das atenções após a agência de notícias Reuters informar que a empresa teria feito uma oferta informal de quase US$ 15 bilhões para adquirir a International Paper (IP).

Sem comentar a notícia, Schalka disse que todos os movimentos da empresa visam criar valor para os acionistas no longo prazo e que a companhia não vai fazer qualquer movimento apenas para crescer.

“Somos muito disciplinados na nossa alocação de capital e também muito disciplinados na nossa política financeira”, disse o CEO na sexta-feira, 10 de maio.

A operação, se de fato ocorrer, marcará a entrada da Suzano em papelão ondulado, reforçando a companhia, que já é a maior produtora de celulose de eucalipto do mundo. O Itaú BBA calculou que a operação pode resultar em uma empresa com valor de mercado de quase US$ 44 bilhões, com um Ebitda entre US$ 7 bilhões e US$ 7,5 bilhões.

Mas a fusão de Suzano com IP gerou ruído no mercado. A preocupação é em relação ao tamanho da operação, num momento em que alavancagem financeira da companhia atingiu o limite estabelecido na política de endividamento para ciclos de investimentos – a relação entre dívida líquida e Ebitda em dólar alcançou 3,5 vezes nos primeiros três meses do ano.

A notícia fez com que as ações recuassem mais de 12% no pregão de 7 de maio. “Não entendo a reação do mercado em relação a essa especulação na imprensa”, disse Schalka. “Asseguro que não vamos fazer nada que possa arriscar a companhia.”

Especificamente sobre o atual nível de alavancagem, a expectativa da companhia é de que ela tenha atingido o pico e comece a recuar, considerando a conclusão do Projeto Cerrado, previsto para começar a operar em junho. Em relação ao investimento de capital total previsto, R$ 19,1 bilhões já foram desembolsados até o final de abril, o que corresponde a 86% do orçado para o projeto, que é de cerca de R$ 22,2 bilhões.

Segundo Schalka, a Suzano quer manter o nível de alavancagem entre 2 vezes e 3 vezes. Ela pode exceder o patamar de 3,5 vezes em alguns momentos, especialmente quando está realizando um ciclo de investimentos, mas a empresa tem que apresentar medidas para remediar a situação.

O compromisso com a disciplina de capital foi reforçada por Beto Abreu, que assumirá o comando da empresa no lugar de Schalka no segundo semestre deste ano. “Essa é uma organização única e uma ampla plataforma de negócios voltada a gerar valor para todos, com disciplina na alocação de capital. Vamos continuar trabalhando duro na geração de valor aos acionistas”, afirmou o futuro CEO.

Internacionalização está no papel

A notícia sobre o suposto interesse da Suzano na International Paper vem num momento em que a companhia analisa internacionalizar as operações. Até o momento, a única operação fabril que a empresa tem fora do País fica na Finlândia, em que produz celulose microfibrilada, utilizada na produção têxtil, em parceria com a startup Spinnova.

Sobre o plano de internacionalização, Schalka disse que a Suzano vai buscar ativos em que possa ter diferenciação, com investimentos no ativos para se destacar em termos financeiro e operacionais, além de ganhar escala.

Ele afirmou ainda que a companhia é agnóstica quanto às regiões e que olha para diversos segmentos, caso de têxtil e embalagens, ressaltando que “considera possibilidades, mas não há decisões tomadas neste momento”.

A Suzano fechou o primeiro trimestre com um lucro líquido de R$ 220 milhões, queda de 96% em relação ao mesmo período de 2023. A receita líquida caiu 16%, para R$ 9,4 bilhões, e o Ebitda ajustado recuou 26%, para R$ 4,5 bilhões.

A geração de caixa operacional recuou 47%, para R$ 2,5 bilhões, enquanto a dívida líquida cresceu 8%, para R$ 59,6 bilhões.

Por volta das 12h40, as ações da Suzano (SUZB3) caíam 1,27%, a R$ 52,03. No ano, elas acumulam queda de 5,68%, levando o valor de mercado da companhia a R$ 67,8 bilhões.