Os irmãos Rubens, Vanessa e Fábio Martinez queriam trabalhar com sapatos de “forma diferente”. Tinham uma multimarcas em São Paulo, mas não se animavam com a monotonia dos produtos ofertados pelos fabricantes.

Foram, então, para a rua 25 de Março, tradicional centro de compras da cidade, em busca de tecidos inusitados para fazer forros e acessórios para inovar nos modelos. Levaram essas amostras para fabricantes, com mil ideias para desenvolver novos sapatos femininos e, então, lançar uma marca própria. Produtos com “informação de moda”.

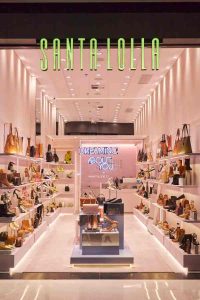

A primeira loja Santa Lolla - o nome é uma homenagem a avó - foi aberta em 2004. Quase vinte anos depois, a rede já chega a 298 franquias e vai abrir mais 40 este ano. No ano passado, foram fabricados 12 milhões de pares de Santa Lolla. A previsão de faturamento para este ano é R$ 2,5 bilhões no sell-out ante R$ 2,2 bilhões em 2022.

Agora, os irmãos acabam de dar passos para formar um grupo de marcas de calçados, com o lançamento da Degalls (Design, Gallery e Shoes). O investimento é de R$ 20 milhões. “Já são três lojas abertas e devemos chegar a dez ainda este ano”, disse ao NeoFeed, Fábio.

A nova marca tem um posicionamento distinto da Santa Lolla, com modelos “easy-chic e atemporais que transcendem as tendências passageiras”, explica Vanessa. O conceito de loja é do arquiteto especializado em varejo, Maurício Queiroz.

“Cada loja tem a obra de um artista local e exposição dos sapatos conta com iluminação de galeria de arte”, completou Fábio.

O maior “orgulho” do trio, que os “diferencia da concorrência”, é o modelo de negócio “leve”. “Somos uma empresa de serviços, que não fabrica, não compra, não vende, não tem estoque, só cobra royalties”, diz Rubens.

Verdade seja dita, foi a necessidade que os levou a este sistema. “Chegamos nele porque não tínhamos capital no início. E hoje a leveza é nosso maior atributo. É só ver como operam grandes empresas como Uber, Airbnb”, disse ele.

Eles desenham os modelos e desenvolveram fornecedores de sapatos em várias regiões do país. Os acessórios, por sua vez, são feitos na China. Centralizam os pedidos, passam para as fábricas que faturam direto para franqueados ou para as multimarcas. E esses pagam royalties de 22% em cima do preço de custo do produto.

Com essa estrutura, o custo de um item de mesma qualidade, como um scarpin, por exemplo, é “30% menor, em média” que a concorrência. “Não temos imposto em cascata, nem estrutura enorme. O risco para o fabricante é diluído e não empurramos mercadoria para os lojistas. Nosso papel é organizar essas pontas”, disse Fábio.

O e-commerce da Santa Lolla, por exemplo, funciona como um “marketplace” de franqueados. “Nossa meta é que ninguém fique com nada imobilizado. São os franqueados que trabalham com os estoques deles. Temos 60 plugados na nossa plataforma”, diz Rubens.

Quanto mais franqueados entram, “mais o consumidor vai encontrar uma grade infinita. E as vendas cresceram 20% com essa operação.”

O objetivo, reforçam, é aumentar a rentabilidade do franqueado. “Para nós, é totalmente estratégico, o financeiro não é o principal. Mas como o franqueado vende mais, encomenda mais produtos e é um ganha-ganha”, diz Rubens.

Com uma capilaridade nacional e presença em mais de duas mil multimarcas pelo país, decidiram que era possível conquistar mais terreno, acessando um novo público com a Degalls, usando a estrutura que já tinham.

“Não saímos do zero com a Degalls. Temos equipes de designers diferentes, mas times de vendas estruturados e a sinergia com os fabricantes. E além de crescer onde já estávamos, temos a oportunidade de entrar em outros espaços onde Santa Lolla não entrava.”

Em média, enquanto um par de Santa Lolla custa R$ 240, o de Degalls sai por R$ 300, em torno de 25% mais. Ainda assim, não consideram que uma marca seja mais premium que a outra. No longo prazo, acreditam que a nova marca deva chegar a metade do tamanho que a Santa Lolla tem hoje.

O passo para a formação do grupo

Para estruturar um grupo de marcas, contudo, acreditam que podem até fazer aquisições, desde que as possam funcionar na estrutura já montada. Ou seja, nada de fábricas.

Eles não têm, contudo, a intenção de entrar no mercado de luxo. “Nunca foi nossa filosofia esse modelo de vender menos com margem maior. Para nós nada substitui o volume, com fabricante feliz e todo mundo querendo trabalhar com nossas marcas”, diz Rubens.

O trio também não planeja entrar no segmento popular “onde a concorrência é gigante, as margens mínimas e com muita informalidade”, completa ele.

Portanto, sem a mesma “escadinha” criada pelo grupo Arezzo, o líder do mercado, que tem Ana Capri como marca pop, seguida por Arezzo definida como trendy e fácil de usar; Schutz, ousada e fashion; e Alexandre Birman, marca de design e exclusiva.

Apesar de terem iniciado recentemente um projeto de internacionalização participando de feiras em Milão e já exportarem para os EUA, o objetivo dos irmãos é crescer ainda mais no país.

“Se a concorrência tem mais de 400 lojas só com a marca Arezzo, então por que também não podemos ter? Ainda mais com nossa marca forte e custo-benefício muito melhor”, acredita Rubens.

A marca Arezzo, criada em 1972, tem hoje 430 franquias, 17 lojas próprias está presente em 2.896 multimarcas. Seu preço médio no ponto de venda, vejam só, é R$ 240. E alcançou uma receita bruta de R$ 1,5 bilhão no primeiro trimestre.