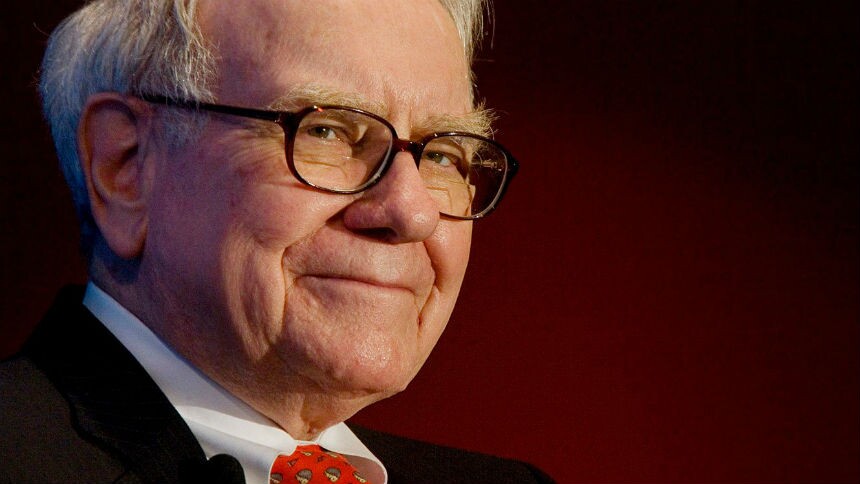

Não é à toa que a bandeira de cartão de crédito American Express é uma das "queridinhas" do megainvestidor Warren Buffett, da Berkshire Hathaway. Em 2015, o oráculo de Omaha, como é conhecido Buffett, colocou a empresa ao lado de Coca-Cola, IBM e Wells Fargo para compor o seleto grupo conhecido como "The Big Four" – onde estão listados os quatro melhores investimentos do portfólio do magnata.

De lá para cá, as ações da bandeira de cartão de crédito subiram 74,8% e são hoje negociadas a US$ 136,6, o maior patamar de sua história. O valor de mercado da companhia chegou a US$ 110,5 bilhões.

Além do endosso do gigante de Wall Street, a American Express voltou ao radar dos analistas. Todos eles mantêm a sugestão de segurar os papéis, acreditando que há ainda muito potencial de valorização. E, segundo diz uma regra de ouro de Buffett, "é muito melhor comprar uma empresa maravilhosa por um preço justo, do que uma empresa justa por um preço maravilhoso".

Essa empolgação dos analistas está fundamentada resultado de seu quarto trimestre, que registrou lucro de US$ 1,7 bilhão – uma alta de 12,4% em relação ao mesmo período de 2018.

Ainda que os resultados positivos tenham sido puxados pelas taxas cobradas pelo cartão, o otimismo do mercado tem a ver com a aprovação das estratégias que a empresa traça.

"Nosso progresso na área digital, por exemplo, pode ser mensurado pelas aquisições de empresas com novas soluções tecnológicas e inteligência artificial, e pelas parcerias que estabelecemos a startups hi-techs", disse o CEO da empresa, Steve Squeri, na abertura do último evento de apresentação a investidores.

De fato, apenas em 2019, a American Express fez três aquisições bastante diferentes entre si. Em março, a gigante comprou a LoungeBuddy, única plataforma que permite aos usuários conhecerem, reservarem e acessarem salas VIPs e lounges em aeroportos. O valor da transação não foi revelado.

Tampouco foi publicada a cifra que a American Express desembolsou em maio para completar a aquisição do Resy, um aplicativo para reservas em restaurantes, fundado em 2014 e com sede em Nova York. Em agosto foi a vez da plataforma de automação de pagamento Acompay se juntar ao portfólio da gigante.

"Acreditamos que a American Express permaneça focada em seus quatro principais pilares de crescimento: o consumidor premium, o consumidor padrão, as possibilidades digitais e a expansão de rede", disse ao NeoFeed o analista da casa de análise William Blair, Robert Napoli.

Segundo ele, "as perspectivas de crescimento em longo prazo são sólidas devido ao crescimento de pagamentos eletrônicos para consumidores e negócios em todo o mundo nas próximas décadas".

Nessa seara de transações digitais, aliás, a China é o país mais adaptado do mundo, com 83% dos pagamentos de 2018 feitos por smartphones, segundo a Statista. Isso significa que, para seguir sua trajetória ascendente, a American Express tem que arquitetar sua operação ali.

"Em janeiro, o Banco Popular da China anunciou que aceitou a inscrição da American Express para começar suas atividades ali", afirma Napoli. "Caso seja aprovada, a Amex poderá processar e concluir pagamentos em yuan, a moeda local, usando sua joint venture chinesa LianLian Group. A expectativa é que esse assunto esteja resolvido até o final do ano".

Mas entrar na segunda maior economia mundial é apenas a primeira parte do desafio. Na China, com uma população já nativa digital, os usuários estão preterindo cartões de crédito por serviços de crédito online. Basta alguns cliques no celular, por exemplo, para concluir uma compra com dinheiro cedido pela Ant Financial, braço financeiro do grupo Alibaba.

A gigante Tencent, dona do WeChat, é outra que também oferece solução semelhante no mercado chinês, onde apenas 45,5% dos 3 mil jovens entrevistados pela Nielsen declararam ter algum cartão de crédito.

Apesar da iminente dificuldade de atrair consumidores chineses, Napoli segue firme na sua perspectiva de aumento de receita entre 8% e 10% em 2020, citando dessa vez o sucesso que a American Express tem em converter ações de marketing em negócios.

Desde 1850

A história da companhia, aliás, é toda pautada por isso, como explicou ao NeoFeed o professor emérito da Universidade de Butler, Peter Grossman, autor do livro "Becoming American Express" – algo como "Tornando-se a American Express".

Fundada em 1850, a Amex nasceu como uma transportadora de entregas rápidas, mas a logística de produtos logo cedeu para a de pessoas, e a empresa se tornou uma agência de viagens.

A experiência nesses dois mundos fez com que a companhia identificasse a necessidade de uma solução para pagamento internacional e, como resposta, lançou, em 1891, os primeiros travelers cheques aceitos internacionalmente.

Foi apenas em 1958 que a American Express emitiu seu primeiro cartão de crédito. E o fez de caso pensado para marcar seu espaço. "A Amex queria se posicionar como uma companhia de luxo e mirar nas classes mais altas, por isso cobrava US$ 6 de taxa anual, uma cifra escolhida propositalmente para ser US$ 1 mais cara que a taxa aplicada pela Diners' Club, a líder do setor na época", diz Grossman.

O professor enfatiza que a companhia faz constante uso do preço (sempre mais alto) para se colocar como superior perante ao mercado. Ainda hoje, o maior valor anual praticado entre os cartões de crédito é o do Centurium, da American Express, que pode cobrar até US$ 5 mil de anuidade. Para se ter um desses na carteira, é preciso gastar pelo menos US$ 100 mil por ano.

No Brasil, a categoria de cartão de crédito mais alta do Amex, cuja operação local é do Bradesco, é a Platinum. Os interessados têm de comprovar renda de RS$ 30 mil/mês, e desembolsar RS$ 1,4 mil de anuidade.

Nos Estados Unidos, a Amex briga pela segunda posição no segmento de processadora de pagamento. A Visa lidera com folga, abocanhando 52,7% do mercado. Já a medalha de prata é disputada milimetricamente entre Mastercard (21,9%) e Amex (21,6%).

No ano passado, a Amex conseguiu igualar o número de varejistas que aceitam seu cartão com a Visa e Mastercard. Com desconto mais agressivo, de 2,48%, no processamento de pagamentos, a companhia convenceu 30 milhões de pequenas empresas e comerciantes a aceitarem sua bandeira.

Reforço na marca

Aliviando as cobranças dos vendedores, mas mantendo as altas taxas dos seletos usuários, a empresa precisa justificar seu posicionamento de luxo – e o faz investindo alto em parcerias com instituições que também habitam esse nicho.

O famoso festival de música californiano Coachella, por exemplo, é parceiro da empresa há cinco anos. Além de ações in loco para os clientes mais abastados, a American Express permite que seus consumidores comprem os concorridos ingressos (que começam em US$ 429) antecipadamente.

Da mesma forma, a companhia de cartão de crédito fechou um acordo inédito com o músico Justin Timberlake, em 2018. Na época, prestes a lançar um novo álbum, o cantor criou um conteúdo exclusivo, relativo ao seu último trabalho, especialmente para o aplicativo da Amex.

Mais recentemente, a empresa entrou em acordo com a Nike e o designer de streetwear Don C. Juntas, companhias e artista reinterpretam, em edição limitada, o icônico tênis Air Force 1s.

Pintado em um azul claro, cor da American Express, o sneaker só pode ser comprado por detentores do cartão em questão, por um valor fixo de US$ 200.

Para além da moda, da música e de grandes eventos, a Amex conta com a colaboração de chefs, restaurantes, hotéis e outros serviços que façam sentido ao universo premium. "A relação com o cliente talvez tenha sido o trunfo para o sucesso da companhia, sendo essas parcerias indispensáveis", afirma Grossman.

O professor alerta, porém, que o cuidado com o cliente deve ser redobrado com o aumento da concorrência – sobretudo de grandes players. "Os cartões da American Express já não são, necessariamente, os que garantem maior retorno, em termos de pontos e benefícios, mas o que a mantém no topo é seu apelo ao luxo e sua relação com os consumidores", diz Grossman.

De fato, uma reportagem do The Wall Street Journal citou que o programa de recompensa da Amex "devolve" 1,1% dos gastos do cliente, contra 1,9% do JPMorgan e Citigroup, dois gigantes do setor.

Para diversificar a dependência da companhia das taxas do cartão, que tendem a ficar mais disputadas com o aumento da oferta, a empresa centenária começou a apostar em outros serviços, como o Serve, que começou em 2001 como uma plataforma digital de pagamento, mas hoje é uma conta de débito pré-paga.

Gratuita para quem deposita pelo menos US$ 500 todos os meses, a conta permite acesso a cartão de débito, saques em caixas eletrônicos, compras online e basicamente todos os demais serviços que um banco digital oferece.

Essa proposta para clientes de poder aquisitivo mais baixos pode ser fundamental para o aumento da base de clientes da empresa, mas pode, de acordo com Grossman, arranhar a reputação "luxuosa" da empresa.

Sabendo que o valor da empresa está diretamente atrelado a sua imagem e não necessariamente a seu produto, isso pode ser, na opinião de Grossman, um verdadeiro "tiro no pé". Afinal, imagem é tudo para a American Express.

Siga o NeoFeed nas redes sociais. Estamos no Facebook, no LinkedIn, no Twitter e no Instagram. Assista aos nossos vídeos no canal do YouTube e assine a nossa newsletter para receber notícias diariamente.