Com aproximadamente R$ 9 bilhões sob gestão – sendo que 90% desse volume está em mais de 40 FIDCs (fundos de investimento em direitos creditórios) –, a Empírica Investimentos quer aumentar o peso dos investidores institucionais e offshore.

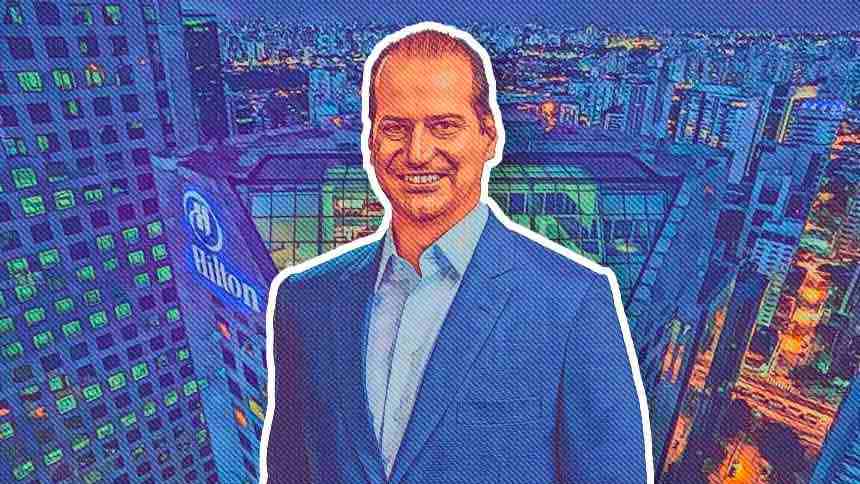

A informação é de Leonardo Calixto, fundador e CEO da Empírica Investimentos, em entrevista ao Café com Investidor, programa do NeoFeed que entrevista os principais investidores do Brasil e é um oferecimento do Itaú Personnalité.

“Fundos de pensão, empresas de capitalização, seguradoras e de previdência são segmentos que vamos atuar com mais força”, diz Calixto. “Vamos também prospectar os investidores institucionais internacionais.”

Atualmente, os principais investidores da Empírica são assets e multi family offices. Mas a Empírica tem também uma exposição baixa ao varejo, que sofreu com a crise que afetou o mercado de crédito privado.

Dois fundos da gestora - o Lotus IPCA e o Lotus DI - foram fechados para resgate depois da crise da Americanas, Calixto diz que os fundos não tinham exposição à varejista, pois a Empírica opera com crédito estruturado e pulverizado.

Mas as altas taxas de juros, bem como o cenário de retração do crédito privado, fez os saques aumentarem bastante, a ponto de a companhia fechar os dois fundos para resgate.

“O efeito Americanas piorou muito (os resgates ao fundo). E piorou o mercado inteiro, pois vários fundos sofreram resgate”, afirma Calixto, que informa que pagou R$ 900 milhões em resgate. “O primeiro semestre (de 2023) foi o pior período para renda fixa dos últimos 20 anos.”

Apesar disso, a Empírica não está saindo do varejo, que sempre foi uma fatia pequena dos recursos sob gestão da gestora, mas está reavaliando os planos. A ideia é seguir distribuindo os fundos via plataformas de investimentos, mas mirar investidores com bolsos mais largos.

“Tem o prazo de pagar o resgate que pode levar de 10 a 12 meses. E depois o produto reabre”, diz Calixto, referindo-se ao Lotus IPCA e o Lotus DI. “No momento de reabertura, vai reabrir com outro foco de atuação. Quero o varejo mais qualificado, que está preparado para comprar o nosso ativo e o nosso risco.

Nesta entrevista, que você assiste no vídeo acima, Calixto fala também sobre a resolução 175 da CVM, que permite que FIDCs possam ser oferecidos ao investidor do varejo e explica por que não terá um produto para esse público.