Nada mais comum para um fundo de private equity do que deixar uma empresa que investiu quando ela abre o capital. Mas, no caso da H.I.G Capital, essa não é a única porta de saída.

A gestora, que tem mais de US$ 1 bilhão sob gestão na América Latina, participou dos IPOs de Desktop, Kora Saúde e Eletromídia. E, em nenhum deles, aproveitou o momento de liquidez para deixar o investimento.

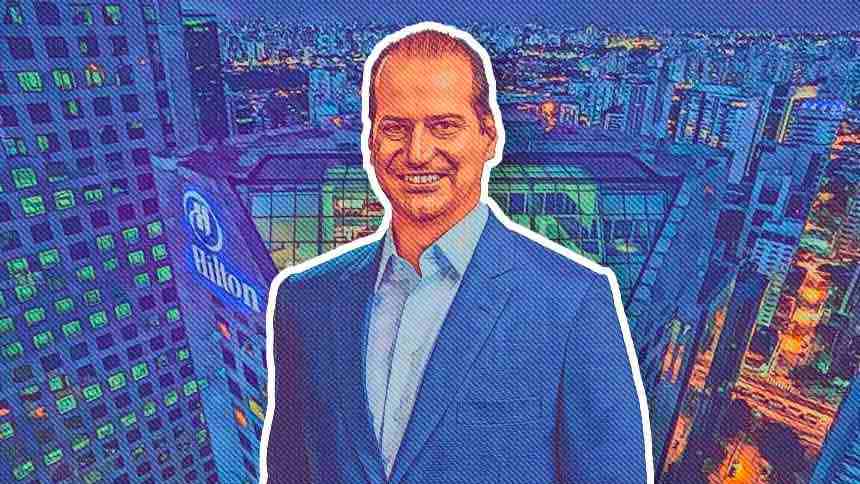

“Não enxergamos o IPO como uma janela de saída mesmo”, diz Fernando Marques Oliveira, sócio e presidente da H.I.G Capital para a América Latina e Brasil, ao Café com Investidor, programa do NeoFeed que entrevista os principais investidores do Brasil e tem o apoio da JHSF.

De acordo com Oliveira, a tese da H.I.G Capital, uma gestora americana que tem mais de US$ 60 bilhões sob gestão globalmente, é criar empresas que são líderes em seus segmentos. “E a partir disso, essa empresa vai ser tão interessante que investidores estratégicos vão querer essas empresas.”

As saídas que a H.I.G Capital protagonizou no Brasil mostram que os compradores estratégicos são, realmente, o alvo preferencial da gestora. A Elekeiroz, por exemplo, foi vendida para o grupo Oswaldo Cruz Química. A rede de oncologia Amo, para a Dasa. E a empresa de nutrição animal Bigsal foi parar nas mãos da Trouw, uma subsidiária da Nutreco.

Outro exemplo é o da Desktop, um provedor de internet de fibra óptica focado no interior de São Paulo, que também pode ser vendido para um comprador estratégico. A empresa está sendo cortejada pela Vivo, segundo publicou o NeoFeed com exclusividade, em uma negociação que avança e retrocede. Oliveira não comentou o assunto.

Oliveira, um profissional experiente que atuou no Icatu e na General Atlantic, trouxe o H.I.G Capital para América Latina em 2012. Ele captou um fundo para investir na região de US$ 740 milhões – que ainda tem capital para fazer mais dois investimentos. A gestora americana e outros investidores também co-investem em alguns negócios.

A tese é simples. A H.I.G Capital atua no middle market, empresas com faturamento entre R$ 100 milhões e R$ 1 bilhão, com Ebtida entre R$ 10 milhões e R$ 100 milhões. E é agnóstica de setores. Oliveira já assinou cheques de R$ 20 milhões e de R$ 500 milhões. Mas o sweet spot é entre R$ 100 milhões e R$ 300 milhões.

O investimento são sempre em empresas saudáveis – a H.I.G não está na tese de turnaround. O objetivo é identificar alavancas de crescimento na empresa e triplicar o Ebitda em pouco tempo.

E o time que Oliveira montou para encontrar esses ativos gosta de gastar a sola de sapato pelo Brasil. Até por conta disso, a H.I.G Capital tem uma estrutura incomum para um fundo de private equity, com escritórios regionais em diversas cidades brasileiras.

“Somos muito pé na estrada. Nosso negócio é super espalhado pelo Brasil”, afirma Oliveira. “Nossa sede está no Rio, mas a gente tem filial não só em São Paulo. Temos filial em Recife, Porto Alegre e Goiânia.”

Nesta entrevista ao Café com Investidor, que você assiste no vídeo acima, Oliveira detalha a tese da H.IG. Capital, explica a razão de alguns de seus investimentos, como a Nadir Figueiredo, e conta qual o mantra que leva para a vida.