Em mais um sinal de que a maré está baixando para as startups, a fintech Klarna, a companhia privada mais valiosa da Europa, está anunciando um corte de 10% de sua força de trabalho de 7 mil funcionários.

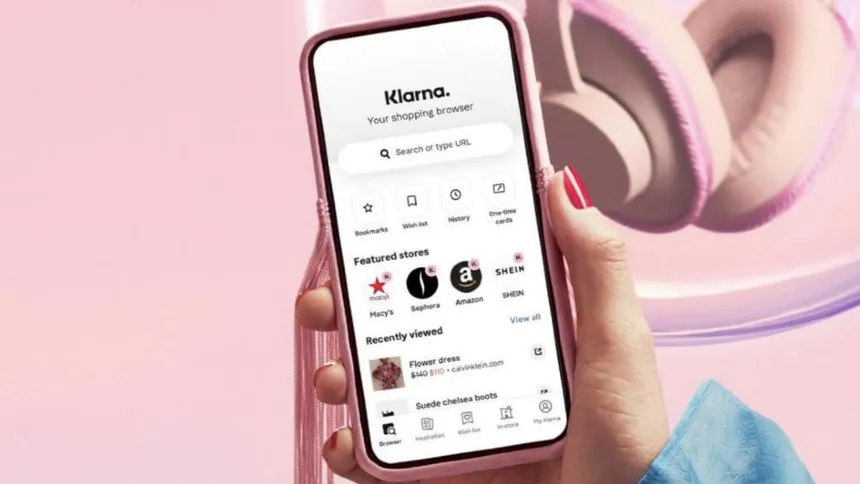

Avaliada em US$ 45,6 bilhões, depois de uma rodada liderada pelo Softbank, no ano passado, a Klarna ganhou notoriedade e esse imenso valor de mercado apostando no modelo que ficou conhecido como “buy now, pay later”, que pode ser traduzido como crediário digital, praticado há décadas no Brasil por diversos varejistas.

O CEO da Klarna, Sebastian Siemiatkowski, disse aos seus mais de 7 mil funcionários que foi o anúncio “mais difícil” que já fez. Ele atribuiu os cortes a "um ano tumultuado" e culpou as demissões à guerra da Rússia na Ucrânia, a uma mudança na confiança do consumidor, aumentos na inflação, um mercado de ações volátil e “uma provável recessão".

“Embora seja crucial manter a calma em tempos de tempestade, também é crucial não fechar os olhos para a realidade. O que estamos vendo agora no mundo não é temporário ou de curta duração e, portanto, precisamos agir. Com base nisso, os líderes da Klarna tomaram algumas decisões realmente difíceis. Algumas das mais difíceis que já tivemos que fazer”, escreveu Siemiatkowski, em um comunicado divulgado na internet.

Esse não é o único revés da Klarna. A fintech está buscando outra rodada de investimento de US$ 1 bilhão. Mas, para conseguir os novos recursos, terá de topar que sua avaliação caia para US$ 30 bilhões, de acordo cum uma reportagem do jornal The Wall Street Journal, publicada na semana passada. Fontes da Klarna negaram a informação.

A Klarna obteve lucros todos os anos desde a sua fundação, em 2005, até 2019, mas desde então tem tido prejuízos, à medida que se expandiu rapidamente para os EUA, Austrália e por toda a Europa.

No primeiro trimestre deste ano, o prejuízo da Klarna foi quatro vezes maior do que o ano anterior e atingiu US$ 250 milhões, uma vez que as perdas de crédito aumentaram 50%

A fintech considerou uma listagem no mercado de ações, mas optou por levantar capital de fundos de venture capital em vez do IPO. Segundo o portal Crunchbase, a Klarna já captou US$ 3,7 bilhões.

Os cortes da Klarna sinalizam a mudança de humor dos investidores que, diante do aumento das taxas de juros e da queda de valor de empresas públicas, estão orientando as startups de seus respectivos portfólios a preservarem caixa. Ao mesmo tempo, devem ser mais criteriosos ao fazer novos investimentos.

No Brasil, startups como QuintoAndar, Loft e Facily são empresas de companhias privadas financiadas por fundos de venture capital que anunciaram demissões e ajustes de rotas diante do novo cenário.

Nos Estados Unidos, o CEO da Uber, Dara Khosrowshahi, escreveu, em um e-mail que vazou à imprensa, que vai economizar recursos e que contratações serão “um privilégio”.

A corretora de criptomoedas Coinbase, que perdeu US$ 67,4 bilhões desde a sua abertura de capital por uma listagem direta na Nasdaq, em abril do ano passado, congelou também novas contratações e aumentou os stock grants, como uma forma de não perder quadros considerados estratégicos.

Na semana passada, uma carta da Y Combinator, principal aceleradora de startups dos Estados Unidos, deu o tom do que deve vir pela frente, alertando para as empresas de seu portfólio se prepararem para o pior.

“O movimento seguro é se planejar para o pior. Se a situação atual for tão ruim quanto as duas últimas crises econômicas, a melhor maneira de se preparar é cortar custos e estender o runway nos próximos 30 dias. Seu objetivo deve ser chegar ao Default Alive”, diz um trecho do documento.

Em outras palavras: encontre uma forma de manter viva com os recursos em caixa, sem precisar recorrer a novas rodadas.