Em 2021, muitas startups fizeram duas, algumas até três rodadas de captações. É uma velocidade estonteante, até mesmo para um mercado em que a agilidade é fundamental.

Há duas formas de ver esses fatos. O primeiro deles é que há muito capital disponível para investir em startups. O outro é que existe exagero nessas rodadas em sequência. Em especial, no caso de startups que estão ainda dando seus primeiros passos e não desenvolveram seus produtos e, portanto, não têm condições de escalar.

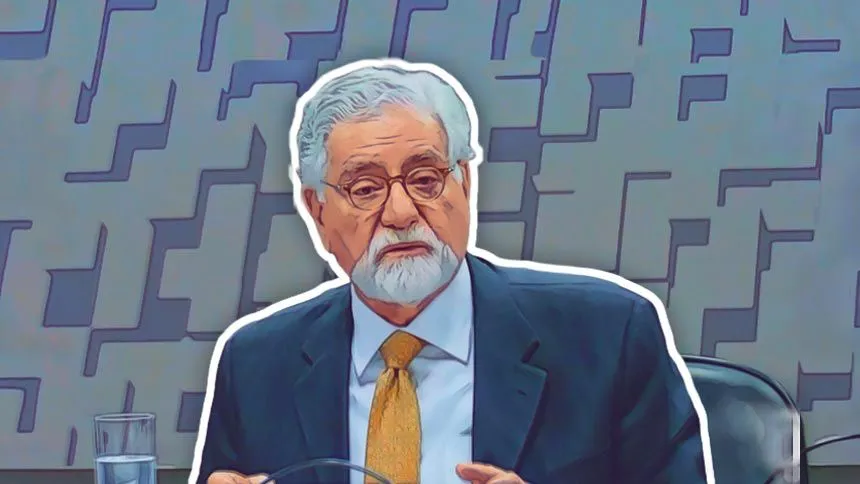

O sócio do Softbank para Early Stage, Rodrigo Baer, é um dos investidores que se posicionam do lado daqueles que acreditam que há exageros no mercado brasileiro de venture capital tanto do lado dos investidores, como dos empreendedores. “Tem muita gente fazendo bobagem”, disse Baer, ao NeoFeed.

Nesta entrevista, Baer analisa as questões estruturais que estão fazendo as startups precisarem de mais capital. Empreendedores mais maduros que chegam com times completos e a inflação global de salários são alguns dos fatores.

Mas esses dois fatores não são suficientes para explicar as rodadas rápidas que estão movimentando o mercado latino-americano. “O que me preocupa mais é a ineficiência do capital, porque a empresa que precisava de US$ 10 milhões agora levanta US$ 50 milhões. E sabe o que ela vai fazer? Gastar os US$ 50 milhões”, afirma Baer.

Na visão de Baer, isso tem sido feito por fundos que não têm presença na América Latina. E complementa: “O que me diz que não é um commitment de longo prazo. Eles estão aqui enquanto a maré está boa. Na hora que a taxa de juros nos EUA subir ou que a China voltar a permitir investimentos estrangeiros, eles vão embora. Aí, vamos ter um “crunch” significativo no mercado.”

Confira os principais trechos da entrevista e no final assista ao vídeo do Café com Investidor com Rodrigo Baer:

Nos últimos tempos, as startups têm feito captações em um período muito curto de tempo. Algumas fizeram até três rodadas esse ano. Não existe um certo exagero?

Existe. Tem questões estruturais nesse ecossistema que estão aumentando a necessidade de capital e não tem muito como fugir delas. A principal é que agora começamos a ter empreendedores mais experientes. Quando comecei a fazer venture capital, em 2010, não existiam empreendedores que tinham vivido essa jornada de escalar uma empresa de três a cinco vezes ano sobre ano. E essa empresa é construída de uma forma materialmente diferente da que eu aprendi na faculdade, que crescia 30% ano sobre ano. Passados dez anos, a gente começa a ter não um, mas vários empreendedores que fizeram essa jornada. Esse cara chega com o time já montado. Não leva mais seis meses para ele montar o CLevel e para começar a contratar. Ele já começa a escalar do dia zero. Isso já aumenta a necessidade de capital simplesmente porque as empresas vão crescer mais rápido.

Qual o outro ponto?

O segundo ponto importante que está acontecendo é que existe uma inflação enorme de salários. Até o começo da pandemia havia uma restrição de talentos no Brasil. Mas a gente conseguia conviver bem com isso. Quando todo mundo foi para o remoto, os nossos talentos viraram alvos de empresas globais. E o salário tem convergido para o salário mais próximo do global. Então, a necessidade de capital vai aumentar. Esse é um ponto estrutural. E vai ser difícil de mudar.

Mas é só a questão estrutural, então?

Em alguns mercados, existe excesso de capital. Muito do capital que estava indo para a China agora não consegue mais. E eles estão procurando qual o próximo mercado emergente. E uma fração pequena disso tem sido realocada para o Brasil. Em um mercado que era razoavelmente pequeno, isso está criando uma pressão enorme na alocação de capital. E tem muita gente fazendo bobagem na minha opinião.

"O que me preocupa mais é a ineficiência do capital, porque a empresa que precisava de US$ 10 milhões agora levanta US$ 50 milhões. E sabe o que ela vai fazer? Gastar os US$ 50 milhões"

Por quê?

Eu tenho preocupação de valuation? Tenho. Mas esse é um problema do investidor. É um problema em que eu sento na mesa com meus pares e a gente resolve se o mercado esfriar daqui a seis meses. É nosso papel gerenciar o valuation. O que me preocupa mais é a ineficiência do capital, porque a empresa que precisava de US$ 10 milhões agora levanta US$ 50 milhões. E sabe o que ela vai fazer? Gastar os US$ 50 milhões. Significa que a empresa que chegava para a série B com 150, 200 funcionários hoje chega com 500. E se o mercado ali na frente deixar de estar tão líquido, esse empreendedor vai ter um problema enorme na mão: como ele vai fazer o downsizing de uma empresa de 500 para 200 funcionários? Tipicamente não consegue fazer.

Algo mais te preocupa?

Quando você escala nessa velocidade, você escala de maneira menos eficiente, porque você não ajustou e nem azeitou a máquina. Você está escalando na força bruta. Naturalmente, você gasta mais capital.

Quem tem feito isso?

Os fundos que estão liderando esses rounds. Putz, levantei o seed e ainda não gastei. Já levantei o A e não assinei o contrato, mas já recebi o term sheet do B. E isso tem acontecido. São fundos que não têm presença na América Latina. Não contrataram gente aqui, não abriram o escritório e não levantaram fundos para a América Latina. O que me diz que não é um commitment de longo prazo. Eles estão aqui enquanto a maré está boa. Na hora que a taxa de juros nos EUA subir ou que a China voltar a permitir investimentos estrangeiros, eles vão embora. Aí, vamos ter um “crunch” significativo no mercado. Esse é o cenário que mais me preocupa hoje. Eu estou aqui pelos próximos 20 anos. O Softbank está “supercommitment” com a região e vamos ter de lidar com as consequências do mercado “superexcited” que temos hoje.

"São fundos que não têm presença na América Latina. Não contrataram gente aqui, não abriram o escritório e não levantaram fundos para a América Latina. O que me diz que não é um commitment de longo prazo"

Na sua opinião, então, esse cenário, em que as empresas estão levantando mais capital do que precisam, vai ter consequências graves para o ecossistema brasileiro no futuro?

Quando, eu não consigo te dizer. Se é daqui a seis meses, ou daqui a três anos, eu não sei. Mas em algum momento, que esse mercado não vai estar tão excited quanto está hoje, eu não tenho dúvida nenhuma. Porque o que está sendo feito não faz sentido.

Por quê?

O ecossistema todo de startups foi montado sob a premissa de que você precisa tirar um risco da mesa para levantar o próximo round. Então, você levanta o seed, você vai ter montar um produto para funcionar para levantar a série A. Depois você vai ter de montar uma empresa que funcione para levantar a série B. Aí, você vai ter de provar que essa empresa escala para levantar a série C. Hoje, você tem gente fazendo cheques de série B, assumindo que a empresa está pronta e que o produto está pronto. Você vai testar a escala em empresas que ainda não lançaram o produto. Essa assimetria de risco é enorme. Em algum momento, isso vai cobrar juro e correção monetária.

Como convencer os empreendedores a não aceitarem uma valuation maior e a não receber mais dinheiro para o seu negócio?

Olha, não é uma conversa simples. Tem duas empresas que investi em seed que quando elas viraram unicórnios, uma delas estava marcada a oito vezes o investimento inicial e a outra a 101 vezes. A única diferença entre as duas era a eficiência de capital. Então, crescer de maneira eficiente melhora muito os retornos e melhora muitos os retornos para os empreendedores. Significa que eles tomam menos diluição.

Mas há essa percepção dos empreendedores no Brasil?

Tem empreendedores que estão no que eu chamo de “trading position”, que vão inflar esse negócio até fazer uma secundária grande lá frente e não estão realmente querendo construir um business de longo prazo. Tem empreendedores que acham que ter mais capital diminui o risco dele – eu acho que eles não estão fazendo o assessment correto disso. E tem empreendedores que entendem exatamente isso e estão sendo superconsistentes em levantar o capital que precisam. Existe um pouco de tudo. E eu acho que o pessoal não entende que uma diferença fundamental é que se você levantar capital em excesso numa série C para frente, onde a empresa já provou que escala, eu tenho menos risco. Eu só tenho que acelerar mais rápido uma máquina que já funciona. Em early stage, você ainda não tem o produto, não tem uma empresa e não tem as máquinas que funcionam. Ter mais dinheiro não te faz resolver esses problemas mais rápidos. Possivelmente, ele adiciona tanto ruído a mais que dificulta o seu processo. Uma vez que você mata esses três riscos de early stage, aí sim levantar mais capital, possivelmente, é melhor do que menos capital. Mas são momentos diferentes de desenvolvimento da empresa.

Mas, de uma forma geral, como você avalia o mercado brasileiro. Ele não está mais maduro?

Muito mais maduro. Do lado empreendedor e do lado dos investidores. Hoje, existe a disponibilidade de capital. E é sempre melhor ter capital do que não ter. Não vamos ser hipócritas quanto a isso. Mas quanto capital e o quanto você capta, esse é o nome do jogo.

Você tem tentado educar os empreendedores?

Eu tenho falado bastante. O canto da sereia ainda é muito bonito. Acho que muitos dos empreendedores que estão aí não viveram 2013 e 2014, quando o mercado freou de maneira muito agressiva. E muita gente que estava overfunding sofreu muito. Acho que a memória não está viva assim na galera. Mas a gente vai viver e as empresas vão sair do outro lado. No longo prazo, a gente está numa direção superpositiva. Mas vamos ter oscilações durante esse caminho.

Assista a mais um episódio do Café com Investidor: