A fintech mexicana de cartões corporativos Clara, que em maio deste ano anunciou que estava se preparando para desembarcar no Brasil, após ter recebido um aporte de US$ 30 milhões, está finalmente começando a operar no mercado brasileiro.

E o desembarque acontece com um reforço ao caixa. A companhia acaba de receber uma nova rodada de investimentos, no valor de US$ 70 milhões, atingindo US$ 1 bilhão em valor de mercado e tornando-se a startup mais rápida da América Latina a virar um unicórnio, apenas oito meses depois de ter começado a operar no México.

O novo aporte foi liderado pelo Coatue, fundo que também investe nas gigantes de tecnologia Bytedance (dona do TikTok), Cloudwalk, Deel e Bitso, acompanhado por CONIQ Growth, Box Group e Gaingels, que se somam a investidores já existentes, como DST, Monashees, General Catalyst, Avid Ventures, Alter Global e Global Founders Capital.

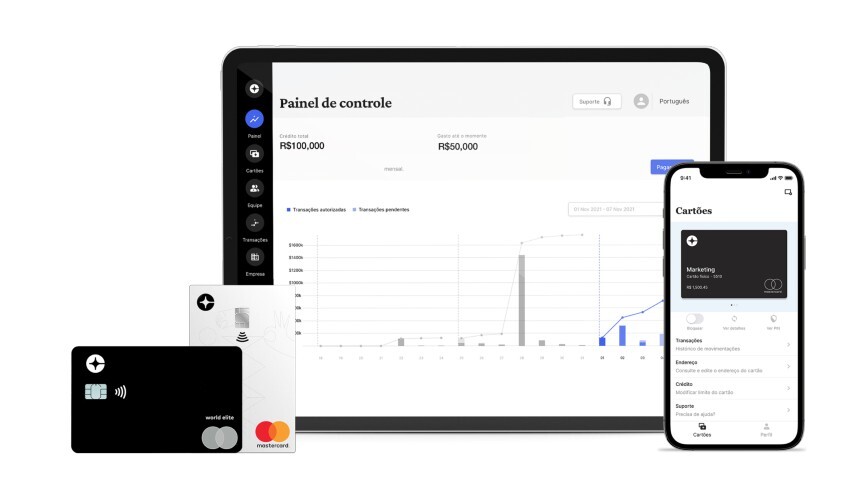

A Clara, que no Brasil vai emitir cartões corporativos com a bandeira Mastercard e oferecer também uma plataforma para que os gastos das empresas sejam monitorados e gerenciados, pretende usar os recursos para começar no Brasil de forma acelerada, com expansão do time e desenvolvimento de novos produtos.

“Estamos com 30 pessoas e devemos chegar a 50 até o fim do ano. No primeiro trimestre, devemos dobrar para 100 e a ideia é ir dobrando a cada trimestre”, afirma Layon Costa, responsável pela operação brasileira, ao NeoFeed.

Com 100 clientes de largada no Brasil, que incluem companhias brasileiras que atuam no México, como a Creditas, e companhias mexicanas que atuam no Brasil, como a Kavak e a Justo, a Clara pretende atingir uma base de 200 empresas até o fim do ano e saltar para mil nos primeiros três meses de 2020.

O foco da Clara, que foi fundada pelos mexicanos Gerry Giacomán Colyer e Diego García, é atender pequenas e médias empresas, que tenham pelo menos entre cinco e dez funcionários. Mas algumas companhias de porte maior, com mais de mil funcionários, também fazem parte da base da fintech, como a Cornershop, operação de delivery de supermercados da Uber na América Latina.

O Brasil será a primeira experiência da Clara fora do México. No país de origem, já são 2 mil clientes e 10 mil cartões emitidos. A companhia não revela dados de volume transacionado ou receita.

A ideia da fintech é ser uma ferramenta que centralize todos os recursos que saem das empresas, desde o dinheiro gasto com os cartões corporativos, sendo o remédio para as dores de cabeça de quem precisa fazer reembolso aos empregados, a qualquer outro tipo de custo.

Não por acaso, os próximos produtos a serem disponibilizados na plataforma estão relacionados a pagamentos. A partir do primeiro trimestre do ano que vem, os clientes da Clara poderão pagar despesas e contas com Pix e boleto.

“Não estamos pensando em virar um banco agora. Nosso objetivo é ajudar a empresa com tudo que é despesa”, diz Costa. “Quem sabe no futuro, com uma experiência confortável (na parte da saída de dinheiro), podemos ir para o outro lado (atuando também com recebimento)”.

Para financiar as operações de cartão de crédito, a Clara chega ao Brasil com uma linha de crédito de US$ 50 milhões. Uma parte menor do recurso também será usada para garantir a liquidez de transferências feitas pelas empresas.

No modelo da Clara, os clientes não pagam anuidade pelos cartões ou algum tipo de mensalidade para ter acesso à plataforma. A empresa gera sua receita por meio da cobrança de uma taxa em cima das transações que são realizadas.

A Clara, que se inspirou em startups que atuam nos Estados Unidos, como a Ramp e a Brex, esta fundada pelos brasileiros Henrique Dugubras e Pedro Franceschi, vai encontrar no Brasil um mercado que já é explorado por outras companhias.

A Stark Bank, por exemplo, nascida em 2019, fez o caminho inverso da Clara. Começou com soluções de pagamento e depois passou a ser um emissor de cartões de crédito corporativos. A VExpenses, criada em 2016, também é outra que tem trabalhado para ser a ferramenta de gestão de despesas e um fornecedor de cartões corporativos.

A Clara também é mais uma das fintechs que pretende brigar pelo disputado público das PMEs, que se tornaram um dos principais alvos de startups financeiras que tentam resolver as dores financeiras das empresas.

Na semana passada, por exemplo, o NeoFeed revelou em primeira mão que o C6 Bank está montando uma rede de consultores espalhados pelo Brasil para atender pequenas e médias empresas, com faturamento entre R$ 200 mil e R$ 24 milhões, que precisam abrir contas PJ, emitir cartões corporativos e ter maquininhas. Em outubro, a rede já contava com 408 profissionais e 13 mil empresas já haviam sido atendidas por eles.

O banco mineiro BS2, por sua vez, quer ser o banco de crédito para companhias com faturamento anual entre R$ 5 milhões e R$ 30 milhões. A Conta Simples, fundada em 2018 para ser a conta digital das PMEs, recebeu em junho um aporte de US$ 2,5 milhões da Y Combinator, uma aceleradora americana, para turbinar o negócio.

O LetsBank, ex-SmartBank, também está de olho nas empresas de menor porte, mas está seguindo outro caminho: a instituição quer fazer parcerias com grandes empresas para chegar às menores que se relacionam com elas, como um franqueado.