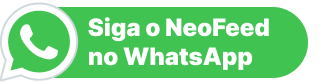

Enquanto muitos preferem riscar 2020 da memória, Bill Ackman tem motivos de sobras para jamais esquecer o período. O motivo? A Pershing Square Capital Management, gestora fundada pelo bilionário americano, obteve um retorno de 70% sobre seus investimentos no ano passado.

O valor líquido dos ativos por ação do fundo de hedge da companhia saltou de cerca de US$ 27, no início de janeiro, para US$ 45, no fim de dezembro. Com esse desempenho, a empresa liderada por Ackman bateu o seu próprio recorde, de 58%, em 2019.

Mais que esse feito, a Pershing Square, que tem US$ 13,6 bilhões sob gestão, superou os retornos obtidos pelo trio formado por Nasdaq Composite, S&P 500 e Dow Jones. No ano passado, os três índices registraram ganhos de 43,64%; 16,26%; e 7,25%, respectivamente.

Essa performance acima da média está ligada às decisões tomadas pelo investidor e bilionário americano à frente da operação, antes mesmo de a Covid-19 avançar pelo mundo e ser alçada ao status de pandemia.

“Minha teoria era que a única maneira de lidar com essa situação seria uma paralisação da economia global”, afirmou o investidor, durante o evento virtual Sohn Hearts & Minds, realizado em novembro. “E os mercados não estavam operando como se isso fosse acontecer”, completou.

Na prática, com hedges no valor de US$ 27 milhões, feitos em janeiro de 2020 para proteger seus ativos dos efeitos do novo coronavírus, a Pershing Square obteve um ganho de US$ 2,6 bilhões com o recuo de 30% no mercado de capitais, em março.

Ao mesmo tempo, o retorno, na época, colocou Ackman na berlinda, sob a acusação de ter inflado esses ganhos ao afirmar, em uma entrevista concedida à rede CNBC, em 18 de março de 2020, que o “inferno” estava chegando.

Polêmicas à parte, a Pershing Square repetiu a estratégia no início de novembro. Na época, em evento organizado pelo jornal britânico Financial Times, Ackman disse que os mercados, mais uma vez, se tornaram complacentes demais com a Covid-19.

“Espero que percamos dinheiro com esse hedge”, afirmou. “O que é fascinante é que a mesma aposta que fizemos oito meses atrás está disponível nos mesmos termos, como se nunca tivesse ocorrido um incêndio.”

Os movimentos da Pershing Square não se limitaram a essas medidas. A gestora optou por reinvestir os ganhos obtidos nesse intervalo em ações, de olho no lucro com os papéis quando os mercados se recuperassem.

Assim, a companhia ampliou participações em empresas como o grupo de hotelaria Hilton e a Restaurant Brands, dona do Burger King e do Popeye’s. E voltou a investir na Starbucks, depois se desfazer, em fevereiro, da fatia que detinha no ativo.

Com a estratégia, a gestora distribuiu mais de US$ 2 bilhões dos ganhos obtidos com as ações de empresas que “decolaram” na crise, uma lista que incluiu ainda nomes como a rede de material de construção Lowe’s, que acumulou alta de 35,3% no último ano.

Em meio a tantos movimentos, Ackman ainda encontrou tempo para questionar a postura de Warren Buffett, o megainvestidor bilionário à frente da Berkshire Hathaway, do qual ele é um admirador confesso.

Em maio, durante uma teleconferência com investidores, Ackman revelou que havia vendido sua participação na Berkshire Hathaway, uma fatia, avaliada, na época, em US$ 1 bilhão. A decisão foi motivada pela falta de apetite por aquisições da gestora no período.

“Podemos ser muito mais ágeis”, afirmou Ackman, durante a conversa. Ele também ressaltou que a Pershing Square tinha mais capacidade e velocidade que a gestora de Buffett para aproveitar as oportunidades de mercado geradas pela pandemia.

Siga o NeoFeed nas redes sociais. Estamos no Facebook, no LinkedIn, no Twitter e no Instagram. Assista aos nossos vídeos no canal do YouTube e assine a nossa newsletter para receber notícias diariamente.