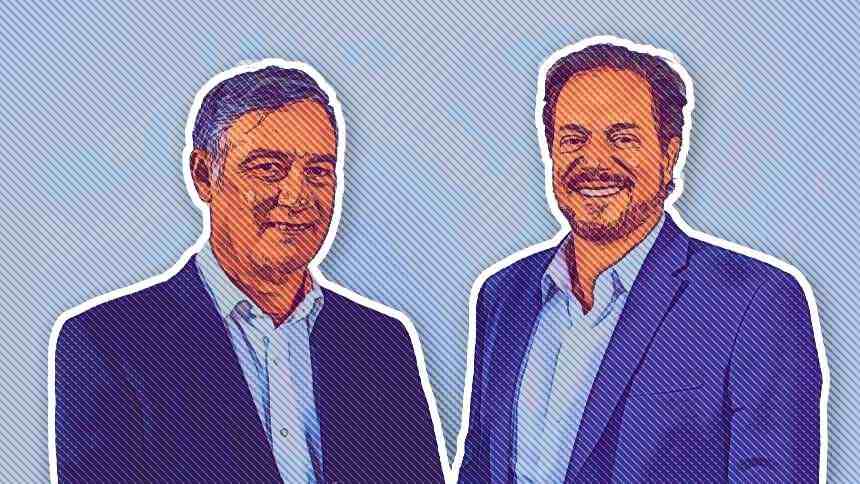

Nos últimos cinco anos, a Trígono Capital, uma gestora criada em abril de 2018 por Werner Roger e Frederico Mesnik, ganhou status entre os investidores de varejo com seus fundos de ações que vêm acumulando os melhores desempenhos da categoria desde então.

Nesses cinco anos, o Flagship acumula 242,7% de rentabilidade ante 20,6% do índice small caps, seu benchmark; o Delphos está em 206,5% ante 65,9% do índice de dividendos; e o Verbier 203,4%% contra 41,9% do Ibovespa.

Mas a alta da taxa Selic e a migração dos investidores da renda variável para a renda fixa, que provocou uma sangria na indústria de fundos, principalmente nos multimercados, fez o número de cotistas da Trígono Capital cair de 120 mil para 90 mil. Essa redução representou uma perda de R$ 200 milhões.

Mas se o investidor de varejo diminuiu, o institucional começou a avançar. Em abril, o investidor institucional atingiu 26,4% do passivo da gestora, um crescimento de 11 pontos percentuais em pouco mais de 12 meses. E essa é uma curva que deve continuar a acelerar nos próximos meses.

“O investidor de varejo olha apenas no retrovisor, mas o institucional vê o controle de riscos, o alinhamento dos sócios, o processo e as teses de investimento. Mas o que abre o apetite dele também é a rentabilidade”, diz Mesnik, que é o CEO da Trígono Capital, ao NeoFeed.

De acordo com ele, quando a Trígono Capital foi criada, a ideia era dar acesso a todos os tipos de investimentos com um tíquete baixo de R$ 50. "Mas o ideal é ter 50% entre varejo e institucional”, afirma Mesnik.

Um passo importante nessa direção foi o acordo fechado com a BB Asset Management, gestora que tem quase R$ 1,5 trilhão de ativos sob gestão em fundos de investimento. É verdade que a maior parcela está alocada em renda fixa, mas as gestoras dos maiores bancos públicos começaram a diversificar a oferta na prateleira de produtos independentes.

A Trígono Capital entrou para essa lista com os seus fundos de ações, que podem ser acessados tanto pelo pequeno investidor como pelos RPPS - os bancos públicos detêm a maior parte dos mais de 2.100 fundos de previdência de servidores públicos.

“Tivemos a entrada de fundos de pensão de multinacionais e dos fundos de servidores públicos, chamados de RPPS [Regimes Próprios de Previdência Social]”, diz o CEO da Trígono Capital.

Com cinco anos de existência, a Trígono Capital conseguiu vencer a chamada arrebentação com um track record de dar inveja às casas mais tradicionais do mercado. Os seus três fundos, que contam com R$ 2,4 bilhões, estão entre os cinco melhores fundos de ações em um prazo de 24 meses e 36 meses.

“O fundo Flagship, por exemplo, fica acima de todos os principais nomes da indústria de renda variável, com mediana de alfa de quase 30% ao ano acima do índice, superando-o com folga em toda a análise”, diz Alexandre Alvarenga, analista de fundos da Empiricus Research. “E a relação entre risco e retorno também o coloca como um dos melhores fundos da indústria.”

Esse desempenho foi fundamental para atrair os investimentos institucionais. Mas tão importante quanto foi a experiência de décadas dos fundadores no mercado financeiro. Roger, por exemplo, tem passagens por Chase Manhattan, Citibank e Western Asset. Mesnik, por sua vez, já atuou no Chase Manhattan, Julius Baer e BTG.

A carteira e a estratégia

Com uma equipe de 24 pessoas, a projeção da Trígono é fechar o ano com mais de R$ 3 bilhões nos seus fundos. Um dos fatores que deve contribuir com essa captação é uma provável queda da taxa de juros no segundo semestre deste ano.

Assim que esse movimento tiver início, a gestora enxerga novamente um movimento de migração do investidor, mas desta vez da renda fixa para a variável.

“Já ficou óbvio que a inflação está caindo”, escreveu Roger, CIO da Trígono Capital, na sua última carta mensal. “Mas quando a irracionalidade parece estar no comando, argumentações racionais perdem força. O que podemos dizer diante de um Banco Central birrento é que em algum momento, possivelmente num futuro próximo, teremos uma queda na Selic.”

Neste ano, Werner tem concentrado a estratégia nas principais posições da gestora, reduzindo empresas menos líquidas como a São Martinho, a Companhia Energética de Brasília (CEB), a Empresa Metropolitana de Águas e Energia (EMAE) e a Cristal. O portfólio atual tem 14 empresas, sendo que as cinco primeiros representam 69% da exposição

A Ferbasa é a principal posição, seguida por Tupi e Kepler Weber (a Trígono Capital é o investidor de maior participação societária, com quase 18% da companhia).

“São esses 40 anos de mercado do Werner que permitiu ele sacar que a história do coronavírus na China não ia se resolver rapidamente e manobrar a carteira para empresas com balanço mais sólidos, o que nos ajudou no pós-coronavírus”, afirma Mesnik.

Novo fundo da Trígono

O período que marcou a migração do investidor da renda variável para a renda fixa serviu para a Trígono analisar sua base de dados e entender o comportamento desse cotista. A gestora percebeu que fundos de previdência são produtos que retêm mais o pequeno poupador.

“O investidor, em geral, roda mais do que deveria. Quem tem menos de R$ 1.000 fica em média cinco meses. Ele fica saindo e entrando, conforme a rentabilidade. No produto previdenciário, esse mesmo tíquete baixo fica nove meses”, afirma Mesnik.

Por esse motivo, a gestora lançou na segunda quinzena de maio o fundo Trígono Icatu 70 Previdenciário FIC FIM, com até 70% do patrimônio em renda variável e no mínimo 30% em renda fixa. Em 2019 e em 2020, a gestora havia lançado outros dois fundos, um com o BTG e outro com a mesma Icatu.

A diferença deste novo fundo previdenciário é o benchmark. Enquanto o anterior era CDI, este é o Ibovespa. Para a cabeça do gestor, fica mais complicado “bater” a birra e a teimosia de uma taxa de juros na altura.