Em uma oferta pública inédita, as gestoras de venture capital KPTL e Bossanova firmaram parceria e estão buscando uma captação de R$ 150 milhões na B3, em mais uma iniciativa no mercado brasileiro para tentar levar ao varejo a classe de ativos de venture capital.

Em meados de dezembro, as duas gestoras protocolaram o pedido da oferta pública na Comissão de Valores Imobiliários (CVM), seguindo as regras da instrução 400, a mesma que a maioria das empresas usam para fazer um IPO. O banco Modal é o coordenador-líder da oferta.

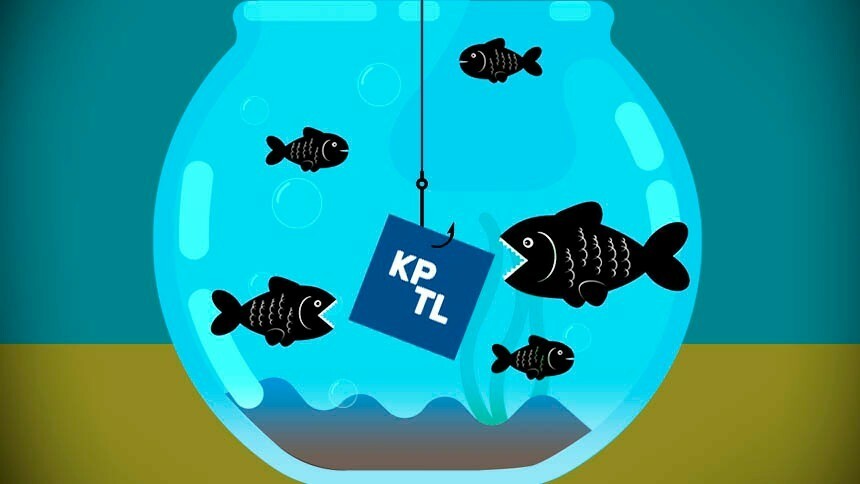

Desde então, as duas gestoras já realizaram dezenas de reuniões com investidores para convencê-los de sua tese. A ideia é investir em até 45 startups no estágio seed. Mas o plano não é buscar essas empresas em mar aberto. O “aquário” para pescar essas startups em fase inicial é exclusivamente o da Bossanova.

No prospecto do fundo, batizado de Bossanova KPTL Fundo de Investimento em Participações Capital Semente, a Bossanova aparece como a consultora de investimentos por conta do portfólio que será analisado. O NeoFeed apurou que das quase 1 mil startups investidas pela gestora de João Kepler e Pierre Schurmann pelo menos 200 startups devem ser avaliadas pela KPTL, que é a gestora do FIP.

A KPTL, que nasceu da união da A5 com a Inseed em 2019, tem mais de 60 startups em seu portfólio, como a agtech Agrotools, a fintech Blu365 e a fabricante de ventiladores pulmonares Magnamed. Atualmente, conta com R$ 1,2 bilhão de ativos sob gestão.

Os critérios de investimento do novo fundo são simples. As startups devem ter até R$ 16 milhões de receita operacional bruta e um valor de mercado de até R$ 60 milhões (pre-money). Nenhuma investida pode representar mais de 10% do capital comprometido e, no máximo, 20% do investimento em uma startup será no secundário, indo parar nas mãos dos fundadores.

O objetivo é fazer rodadas que variam de R$ 2 milhões a R$ 4 milhões nessas empresas. O fundo tem prazo de 10 anos, sendo que os cinco primeiros anos são para os investimentos. Na metade final, o objetivo é buscar saídas para as startups do portfólio.

Estão participando da oferta Genial Investimentos, Mirae Asset, ModalMais, Necton, Nova Futura, Planner, Vitreo e Órama. Duas cotas estão sendo vendidas. Uma de R$ 25 mil à vista, que ficará aplicada em papéis do Tesouro. Outra, de R$ 1 milhão, é de capital comprometido, que será chamado à medida que os investimentos nas startups forem realizados.

A oferta é para investidores qualificados (com até R$ 1 milhão de investimentos). A data para participar é até dia 22 de março. Se houver demanda, pode haver um lote adicional que pode ser de 20% do total, aumentando a captação para R$ 180 milhões. O mínimo para que a KPTL e Bossanova sigam adiante com a captação é R$ 40 milhões.

Procuradas, as gestoras KPTL e Bossanova alegaram que estão em período de silêncio e não podem fazer comentários sobre a captação.

Esse não é exatamente um bom momento para captação de um novo fundo. Com o aumento de juros no Brasil, a classe de ativos de venture capital ficou menos atraente para os investidores, que estão preferindo alocar recursos em opções mais líquidas e com menos risco, como ações de empresas blue chips ou em renda fixa.

"Está muito difícil captar lá fora e aqui dentro (no Brasil)’’, diz um investidor que está em plena fase de captação de um novo fundo de venture capital. “Você conta nos dedos quem tem balha na agulha e está disposto a colocar dinheiro em venture capital."

Soma-se a isso o fato de que as empresas de tecnologia com capital aberto estão passando por uma correção de suas avaliações nas bolsas de valores dos Estados Unidos e do Brasil. Esse processo deve chegar ao mercado privado, em que os valuations estão todos inflados. "A renda fixa sempre move o pêndulo para outro lado", afirma o investidor.

Varejo

Essa é a primeira oferta pública de um fundo de venture capital no Brasil, seguindo a instrução 400 da CVM. “Eles querem democratizar um produto elitista e que está nas mãos de grandes famílias investidoras e grandes corporações”, diz uma fonte, que participou de uma das reuniões com as gestoras.

Quando vão captar no Brasil, os fundos de venture capital, em geral, seguem a instrução 476, que não envolve processos como a análise pela CVM e a divulgação de prospecto. Em contrapartida, a oferta é restrita aos investidores profissionais e a um número de 75 participantes, dos quais apenas 50 podem concluir o investimento.

Ao optar pela mesma regra da maioria de empresas que fazem IPO, KPTL e Bossanova vão por um caminho mais longo, que exige muito mais documentação, mas que permite que um número maior de pessoas possam participar da oferta. As cotas, depois da oferta, poderão ser vendidas no mercado de balcão organizado.

Aos poucos, a classe de ativos de venture capital começa a chegar ao varejo. As opções são desde investimentos realizados por investidores-anjo em clubes de investimentos até plataformas de crowdfunding, que permitem o aporte em startups com valores de cotas baixas.

Mas a entrada de fundos com tradição no mercado e histórico de aportes em startups tem potencial de dar uma cara mais profissional a esse tipo de investimento, que, como o próprio nome indica, é de muito maior risco e tem prazos longos de carência.

No começo de fevereiro deste ano, por exemplo, a XP se uniu à Headline, nova gestora do fundador do Buscapé Romero Rodrigues, para captar um novo fundo que pode ser de aproximadamente US$ 150 milhões. O objetivo é usar a estrutura de 9 mil agentes autônomos da XP para a captação.

“A nossa ideia é democratizar o acesso a venture capital para todos os investidores, popularizar essa classe de ativos”, disse Rodrigues, ao NeoFeed, na ocasião do anúncio da parceria com a XP.

Outra opção no varejo para investir em venture capital é a G2D, da GP Investments, que tem seus BDRs comercializados na B3 e se define como uma companhia de investimento de capital permanente. Na prática, é como se fosse um fundo de venture capital, só que com liquidez diária.

Atualmente, a gestora que tem como sócio Fersen Lambranho conta com mais de 10 mil pessoas físicas entre seus investidores e mais de R$ 1 bilhão de ativos sob gestão.

No seu portfólio, estão vários unicórnios. Entre eles, o brasileiro Mercado Bitcoin, a foodtech chilena NotCo e as empresas americanas Clover Health (que abriu o capital por meio de um SPAC), a ClassPass, a Farmer Business Network, a Turo e a Fair. Na B3, vale atualmente R$ 316,2 milhões.