Quatro meses após a AZ Quest adquirir 50% da gestora de fundos imobiliários Panorama Capital, o primeiro produto idealizado pelas marcas estreou na bolsa de valores. O AZ Quest Panorama Crédito Imobiliário FII concluiu a captação de R$ 144 milhões. A operação nem bem esfriou e a equipe de gestão não tira a ideia da cabeça de lançar um próximo.

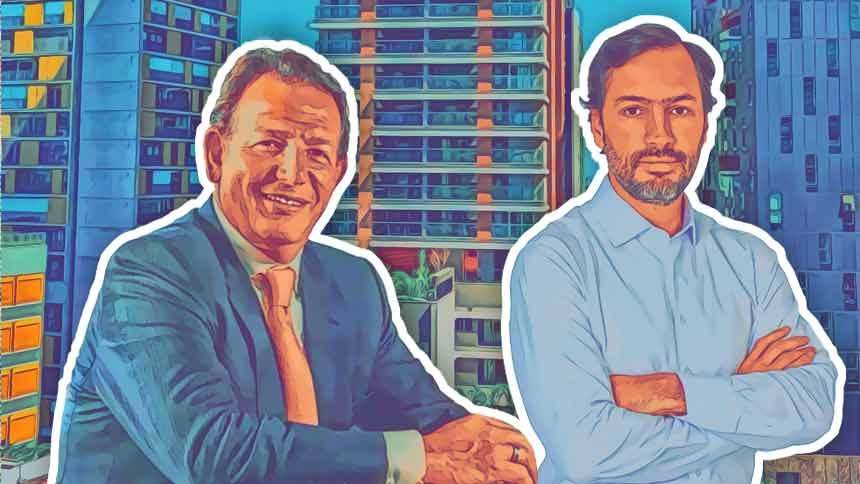

“Essa estratégia de criarmos uma plataforma de ativos alternativos para os nossos investidores traz para a empresa um dinheiro de longuíssimo prazo com muito mais previsibilidade”, diz Walter Maciel, CEO da AZ Quest, em entrevista ao NeoFeed.

- Siga o canal do NeoFeed no WhatsApp

Com R$ 1,9 bilhão nos chamados ativos alternativos, de um total de R$ 23 bilhões sob gestão, a AZ Quest enxerga oportunidades com ativos isentos de imposto de renda, como os fundos imobiliários.

Por isso, para o início de 2024, a AZ Quest Panorama prepara um produto com uma característica diferente desse fundo imobiliário recentemente lançado. Em vez de um FII de papel, a gestora mira um de tijolo. E o setor de galpões logísticos é o primeiro que está no radar.

“O próximo fundo será um de renda de galpões logísticos, para o início do ano que vem”, afirma Giancarlo Gentiluomo, head de fundos alternativos da AZ Quest, que até março estava no time da XP e cuidava da área de produtos estruturados e ilíquidos. “Já estamos nos movimentando nesse sentido para termos um fundo bem interessante nesse setor.”

O primeiro fundo que sela a união das duas marcas é a estreia da Panorama no relacionamento com os investidores de varejo. Todos os cinco fundos que tinham sido lançados pela gestora - e que aos poucos passarão a ter o AZ Quest na denominação - eram voltados para investidores institucionais.

O AZ Quest Panorama Crédito Imobiliário tinha um capacity de R$ 400 milhões. Mas foi lançado em um momento de mercado com muita competição pelo dinheiro para um mesmo tipo de ativo.

Para se ter uma ideia, neste segundo semestre, a Hedge Investments e XP Asset anunciaram novas emissões de seus fundos de shopping center. Somadas as duas captações, o montante era superior a R$ 900 milhões. Além delas, ocorreram as emissões privadas de R$ 1 bilhão de JHSF Capital e Capitânia.

“Temos ideia de crescer a estratégia. Mas agora depende da nossa capacidade de alocação e de mostrar um bom portfólio para os cotistas”, diz André Sawaya, sócio e gestor da AZ Quest Panorama.

O fundo de CRI da AZ Quest Panorama vai alocar especificamente na incorporação residencial. A ideia é financiar projetos em bairros paulistanos como Jardins, Vila Madalena ou Moema.

“Apesar da taxa de juro estar em uma tendência de queda, temos hoje uma janela de ‘alinhamento de astros’ no mercado em que o risco dos balanços das incorporadoras começa a melhorar. Entendemos que esse momento favorece muito a tese de financiar a incorporação residencial”, afirma Sawaya.

Dos R$ 144 milhões captados, 70% já foram alocados no primeiro mês. Em novembro, os 30% restantes estarão investidos em projetos de incorporação em São Paulo. O objetivo é entregar para o investidor uma rentabilidade de CDI + 3,5% líquidos.

“Por estarmos no momento atual de mercado, podemos nos dar ao luxo de focar nesses mercados óbvios. Com estrutura que variam, mas onde conseguimos ter um retorno melhor com um risco menor”, diz o sócio e gestor da AZ Quest Panorama.

Com um DNA em fundos de tijolo, a Panorama lançou seus dois primeiros fundos de papel no primeiro semestre deste ano, pouco antes da conclusão do deal com a AZ Quest.

A empreitada da gestora nesse novo segmento só fez sentido com a chegada de Luiz Henrique Peres, um executivo que ficou 15 anos no corporate banking do Bradesco cuidando de uma carteira de R$ 8 bilhões de real estate.

Peres passou a liderar a área na Panorama que não tem apenas “analistas de números”. No time da gestora estão engenheiros e especialistas no mercado imobiliário que gastam sola de sapato para visitar os projetos e analisar a região para entender melhor o preço e o produto.

“No imobiliário, montar um negócio orgânico dentro de casa sem ter track record seria um desafio mais complicado. Trouxemos um time extremamente complementar ao nosso e bem experiente”, diz Maciel.

Conhecido pelo seu otimismo com o Brasil, o CEO da AZ Quest mantém firme sua posição. Mas admite que o cenário externo ficou mais complicado nas últimas semanas com o conflito entre Israel e Hamas adicionando um risco nas tensões já presentes entre Rússia e Ucrânia, além do que ele chama de guerra fria entre Estados Unidos e China.

Maciel também pontua que a inflação americana não dá sinais de que irá ceder, por isso a possibilidade de um soft landing está se tornando muito menor. “Em algum momento acho que vamos falar em recessão nos Estados Unidos”, diz ele.

Por esse motivo, mesmo com inflação no Brasil abaixo do teto da meta e com todas as chances de convergir para o centro no ano que vem, o juro real no País, o chão para a Taxa Selic, ficou mais alto.

“Como não tem cara de o juro americano ceder pelos próximos seis meses, estamos falando de um juro terminal no Brasil de 10% ou um pouco mais. Isso vai impor um novo desafio aos investidores”, afirma Maciel.

Se a velocidade de queda da Selic for menor, a corrida para ativos de risco, como a bolsa de valores, será mais lenta. E os produtos estruturados, que tiveram uma captação positiva de R$ 8 bilhões nos últimos 12 meses, continuarão atrativos.