A internet mal atraía os seus primeiros cliques no Brasil quando a Webmotors foi fundada, em 1995. De lá para cá, o marketplace ganhou corpo na venda de automóveis e colocou na bagagem sócios como o Santander e o grupo australiano Carsales, que detêm, respectivamente, 70% e 30% da operação.

Hoje, a plataforma contabiliza um volume, em média, de 11,5 milhões de usuários únicos, 34 milhões de visitas, 150 milhões de buscas e gera cerca de 1,7 milhão de leads para concessionárias e pessoas físicas todos os meses.

Agora, a empresa decidiu desbravar novas fronteiras e acaba de engatar sua expansão internacional, começando pela América do Sul. Antecipada com exclusividade ao NeoFeed, a estratégia teve início pela Argentina, Colômbia e Peru. E o próximo destino, em vias de ser concluído, será o mercado chileno.

“Nós construímos nosso ecossistema no Brasil e entendemos que era hora de levar nosso modelo a outros países da região”, diz Eduardo Jurcevic, CEO da Webmotors, ao NeoFeed. “Nosso paralelo é a Amazon e a AWS. Queremos ser a referência de solução de digitalização do mercado automotivo.”

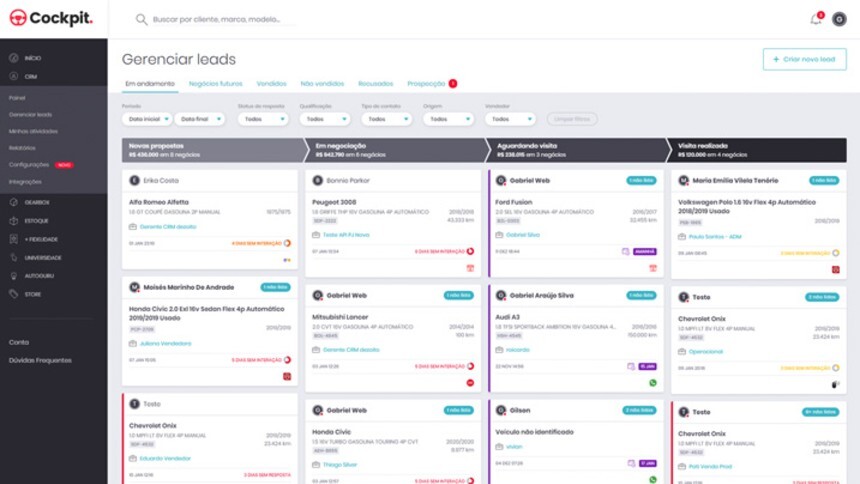

O passaporte da Webmotors nessa incursão leva o nome de Cockpit. Trata-se de uma plataforma de gestão e de relacionamento com clientes, comercializada no modelo de software como serviço e voltada especificamente a concessionárias e lojas de usados e seminovos.

A ferramenta tem uma série de funções embarcadas e é baseada em conceitos como machine learning. O lojista tem, por exemplo, acesso a dados como modelos mais demandados por região, preços e o histórico de carros que um determinado cliente já buscou em diversas plataformas de mercado.

Além da Webmotors, a plataforma centraliza a gestão e permite plugar estoques, anúncios e vendas em outros 18 marketplaces automotivos no mercado brasileiro. E ainda traz, entre outros recursos, canais de interação com os clientes, por meio de formatos como WhatsApp e videoconferência.

“Até pelos números que conquistamos com a plataforma, decidimos que essa era a melhor forma de começar essa expansão”, explica Jurcevic. “Montar um marketplace do zero exige um investimento pesado e levaria muito tempo para que ganhássemos tração nesses outros mercados.”

Atalhos

Para dar mais velocidade a esse processo e encurtar seu caminho até os lojistas em cada país, a Webmotors está pegando carona nos investimentos de seus sócios na América do Sul. Esse foi o caso do Peru, país onde a companhia iniciou a oferta da Cockpit em maio.

No fim de 2020, o Santander assumiu o controle do Neoauto, marketplace de automóveis líder do mercado peruano, ao comprar 55% do negócio.A estratégia resume uma das vias de crescimento internacional da Webmotors. A empresa parte da associação inicial com uma plataforma relevante no país para depois integrar, gradativamente, outros players locais ao Cockpit.

Esse mesmo formato foi adotado na Argentina e no Chile, por meio do outro sócio da Webmotors, a Carsales. Nesses países, o grupo australiano controla, respectivamente, os marketplaces Demotores e Chile Autos.

“Esses são os players que geram os principais leads nesses dois países”, diz Milad Kalume, analista da consultoria Jato Dynamics. “São mercados menores que o Brasil mas que, somados, trazem um bom potencial a ser explorado por essa proposta da Webmotors.”

O segundo modelo de expansão também envolve seus acionistas. Sem funcionários e operações direta nesses países, a Webmotors vai aproveitar a presença da unidade de financiamentos do Santander na região para treinar funcionários do banco que ajudarão distribuir a Cockpit e a atender e captar clientes.

“As lojas desses países ainda são mais analógicas e lembram o mercado brasileiro de alguns anos atrás”, conta Jurcevic. “Por isso, é importante ter especialistas para apoiar essa estratégia de digitalização. Não adianta colocar uma Ferrari na mão se o cliente ainda nem aprendeu a dirigir um carro tradicional.”

A Cockpit tem uma base de 15 mil lojistas usuários no mercado brasileiro

Hoje, no mercado brasileiro, a Cockpit tem uma base de 15 mil lojistas clientes. Embora não revele a receita da Webmotors, Jurcevic diz que a plataforma responde por 16% do negócio da empresa atualmente.

Ainda em fase inicial da oferta, a companhia contabiliza 100 licenças da ferramenta na América do Sul. O plano é chegar a 3 mil no prazo de três anos. “Com a operação na região, a projeção é de que a Cockpit represente em torno de 22% a 23% da receita ao fim desse período”, diz o CEO.

Dentro dessa estratégia, para 2021, a proposta é consolidar essas quatro primeiras operações fora do País. No médio prazo, no entanto, a Webmotors já vislumbra levar a plataforma a outros mercados, novamente em linha com a capilaridade de seus acionistas.

“O Santander é líder em financiamento na Europa e tem boa atuação nos Estados Unidos”, afirma Jurcevic, sobre os mercados que podem entrar no radar dessa expansão. “Já a Carsales, tem uma plataforma bem posicionada na Coreia do Sul, que é um mercado do mesmo porte do Brasil.”

A estratégia também pode passar pela ampliação do portfólio no exterior. Um dos formatos em avaliação é uma oferta white label, com o fornecimento do “chassi” do próprio marketplace da Webmotors para o desenvolvimento de outras plataformas.

Ao mesmo tempo, a empresa vai plugar novos recursos na Cockpit. Nesse sentido, uma das soluções é uma ferramenta batizada de Repasse, que está sendo lançada pela companhia no mercado brasileiro e que será levada, gradativamente, aos outros países.

A Repasse dá oportunidade aos lojistas girarem rapidamente o estoque e revenderem carros que não estão alinhados com suas estratégias ou com a demanda da região onde atuam.

Geralmente, esses veículos são aqueles recebidos como parte do pagamento de um modelo mais novo. Eles serão ofertados em leilões para toda a base da Cokpit, a partir de um preço inicial definido pelo vendedor.

No Brasil

Há outras novidades no portfólio local da Webmotors. A mais recente é o Faz Tudo, modelo no qual o marketplace assume todo o processo de venda do veículo de pessoas físicas – das fotos dos anúncios às negociações e o trâmite burocrático e de documentação da transação.

Para isso, a empresa vai cobrar uma taxa de comissão de 7% sobre o negócio, limitado ao teto de R$ 2,5 mil. O serviço já está disponível em capitais como São Paulo, Porto Alegre, Florianópolis e Curitiba, além de municípios como Mogi das Cruzes e São José dos Campos (SP), e Uberlândia (MG).

O formato se junta a outros lançamentos realizados pela Webmotors durante a pandemia. Entre eles, a Videochamada, que permite mostrar carros a distância, e o CarDelivery, que digitaliza todo o processo de compra do veículo.

Com todos esses movimentos e, à parte do investimento no exterior, a Webmotors busca defender seu terreno no mercado brasileiro, onde a competição está cada vez mais acirrada. Além de nomes mais tradicionais como o iCarros, marketplace do Itaú Unibanco, essa disputa vem atraindo novos rivais.

A lista inclui desde plataformas mais generalistas, como a OLX, até as startups brasileiras Volanty e Carflix, investida do Mercado Livre. A Creditas é outro concorrente que está fortalecendo sua aposta no segmento, assim como outro unicórnio, a mexicana Kavak, que começou a operar no País neste ano.

A Webmotors contabiliza um volume, em média, de 11,5 milhões de usuários únicos, 34 milhões de visitas, 150 milhões de buscas todos os meses

“A pandemia forçou todo o setor a se modernizar e digitalizar suas vendas”, observa Ilídio dos Santos, presidente da Federação Nacional das Associações dos Revendedores de Veículos Automotores (Fenauto). “Hoje, as vendas online já representam 25% das vendas totais de usados e seminovos.”

No acumulado de janeiro a maio de 2021, segundo a Fenauto, as vendas totais dessas categorias cresceram 56,5% no País, para 3,7 milhões de unidades, na comparação com os números contabilizados em igual período, um ano antes.

Para Santos, apesar da concorrência, a Webmotors está bem posicionada para se manter na dianteira das vendas online nesse segmento. “Eles foram, de fato, pioneiros nesse espaço”, diz. “E ainda estão na frente dos demais.”