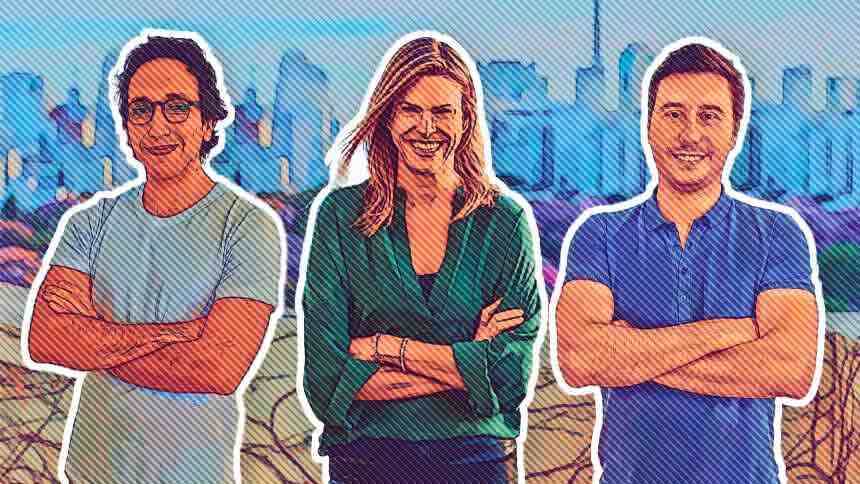

Gabriela Gonçalves, uma das profissionais pioneiras no venture debt no Brasil, está criando uma gestora que nasce com um fundo de R$ 200 milhões para investir em até 25 empresas.

A Namari Capital, que tem também como sócios Rodrigo Alonso e Gabriel Marques, é uma “costela” da Brasil Venture Debt, um dos primeiros fundos dessa classe de ativos no Brasil, que é gerido pela SP Ventures, casa que se especializou na área de agtechs.

O primeiro fundo da Namari Capital captou R$ 200 milhões e foi ancorado pela Augme Capital, a asset de crédito de Marcelo Urbano que conta com R$ 3 bilhões de ativos sob gestão. A gestora foi responsável por um terço dos recursos desse novo fundo (algo em torno de R$ 66 milhões).

A Verde Asset, que tem 27 bilhões de ativos sob gestão, e a Solis Investimentos, gestora focada em FIDCs e que conta com R$ 14 bilhões sob gestão, são outros dois importantes limited partners (LPs). Duas assets e mais cinco family offices, cujos nomes não foram revelados, também investiram no fundo da Namari Capital.

“Apesar do momento complicado, a dívida se tornou uma alternativa a empreendedores em um momento de capital caro”, afirma Gonçalves, ao NeoFeed. “O custo do dinheiro (em aportes de VC) ficou incomparável e a dívida ficou vantajosa.”

Explica-se: o venture debt é uma forma de levantar recursos sem a necessidade de os empreendedores serem diluídos, como acontece em uma rodada tradicional de venture capital. Na prática, é uma dívida que precisa ser paga em algum momento – em uma nova rodada, em um evento de liquidez ou com a geração de caixa da startup.

Neste novo fundo, a Namari Capital vai fazer cheques que começam em R$ 5 milhões e podem ir até R$ 15 milhões. Mas Gonçalves diz que podem chegar até a R$ 60 milhões, porque os investidores do fundo podem acompanhar e entrar com mais dinheiro.

O alvo são startups em estágio avançado (growth ou scale-up) que já tenham uma receita recorrente anual de ao menos R$ 10 milhões. Se a empresa não tiver receita recorrente, a barra sobe um pouco mais para que o empréstimo seja concedido.

A companhia que receberá os recursos não precisa ser lucrativa, mas busca-se aquelas que tenham unit economics saudáveis. Em geral, o dinheiro é usado para estender o run way (quando o recurso está acabando e a startup precisa de capital para tocar a operação), para reorganizar o cap table ou para M&As.

A Namari Capital cobra um valor fixo pelo empréstimo, mas tem um kicker que acontece em algum momento de liquidez, que pode ser uma novada rodada da startup ou mesmo um evento de M&A.

Apesar de recém-criada, a Namari Capital já fez quatro investimentos. O primeiro deles foi na Exact Sales, vendida para a RD Station (da Totvs), por R$ 51 milhões, em junho deste ano. Os outros dois foram na empresa de logística Eu Entrego e na startup de cardápio digital Goomer. O quarto cheque não foi revelado, assim com os valores investidos.

Na Brasil Venture Debt, Gonçalves fez 14 investimentos em empresas como Digibee, Solfácil, Solubio, Kenoby e Ambar. O fundo, que era de R$ 140 milhões, foi ancorado pelo BNDES e contou também com a XP Asset como LP.

Este fundo não está mais na fase de investimentos e deve ficar ativo até agosto de 2024, quando deve se encerrar com o pagamento de todos os empréstimos feitos às empresas.

Venture debt e FIDCs em alta no Brasil

Em meio ao inverno das startups, em que os aportes de venture capital ficaram escassos, o venture debt se desenvolveu com uma alternativa a empreendedores que não queriam se diluir ou evitar down rounds (com um valuation inferior a rodada anterior).

Essa modalidade de dívida foi popularizada nos Estados Unidos pelo Silicon Valley Bank, considerado o banco das startups dos Estados Unidos, que quebrou no começo deste ano, levando pânico ao ecossistema de empreendedorismo global.

Nos últimos anos, começou a ganhar tração no Brasil. No ano passado, as rodadas de venture debt e de captação de FIDCs (fundos de investimentos em direitos creditórios) movimentaram US$ 816,9 milhões no País, crescimento de 160%, de acordo com dados da Distrito. Até junho deste ano, o valor já chegou a US$ 501 milhões, uma alta de 15%, quando comparado com o mesmo período do ano passado.

Um sinal de que o crédito para startups está em alta é o número cada vez mais crescente de gestoras e bancos que estão emprestando dinheiro para essas empresas, que, por serem jovens e muitas vezes não lucrativas, ficavam de fora do radar das instituições financeiras.

O Itaú BBA é um exemplo de um banco bastante ativo no mercado de venture debt. O BTG Pactual também tem feito operações nessa área. Outra gestora que atua no mercado é a Galapagos Capital.

E, além desses nomes locais, gestoras de fora começam a olhar o mercado brasileiro, como o caso da americano Partners for Growth (PFG), que conta com US$ 750 milhões de ativos sob gestão, e tem Julia Figueiredo, ex-Silicon Valley Bank, à frente dos negócios na América Latina.