Há alguns meses, eu almoçava com um empreendedor estrangeiro que lançou uma plataforma de software no Brasil e estava pressionado pela queima de caixa. Sem perspectivas de um novo investimento, ele me perguntou algo que eu não tinha uma boa resposta: quando acaba o inverno em venture capital?

Desde então, a queda na expectativa de taxas de juros americana, aliada a um otimismo impulsionado por inteligência artificial, levou a Nasdaq ao seu melhor desempenho no primeiro semestre em 40 anos. As melhores empresas de tecnologia americanas e brasileiras tiveram fortes valorizações. Inter, Vtex, Nubank, MercadoLivre subiram entre 50% e 111% nos 12 meses que terminaram em junho de 2023.

O tom positivo dos mercados públicos ainda não está refletido em volumes maiores em venture capital. Nos EUA, o volume de investimentos caiu 62% no segundo trimestre de 2023 em comparação com o pico de 2021, enquanto a América Latina teve uma queda impressionante de 94%, saindo de US$ 7,1 bilhões no segundo trimestre de 2021 para US$ 0,4 bilhão no segundo trimestre de 2023.

Os investimentos no mercado privado dependem principalmente dos valuations e saúde dos mercados de M&As e IPOs que ainda não se firmaram. Não faz sentido investir em um ativo sem liquidez, sem a expectativa de uma boa venda futura.

Como um precursor de mercado de IPOs, mesmo depois de dois anos lidando com resgates e um mercado dificílimo, os investidores brasileiros têm mostrado um apetite voraz por follow-ons de empresas bem estabelecidas como MRV, Localiza, Copel etc.

Nos EUA, vimos uma reabertura do mercado de IPOs de tecnologia com a Oddity, que foi várias vezes oversubscribed e teve um “pop” em sua estreia na bolsa digno da exuberância de 2021.

O mercado de M&A para empresas de tecnologia na América Latina também tem mostrado sinais de atividade, com a aquisição da Pismo pela Visa por US$ 1 bilhão, que estimamos ter sido realizada a mais de 20 vezes a receita e a proposta da Evertec para adquirir a Sinqia.

Nas últimas décadas, growth foi a maior fonte de criação de valor dos mercados em geral. As grandes valorizações vieram de Apple, NVIDIA, Tesla, MercadoLivre, Inter, Nubank e não das grandes geradoras de yield.

Empresas com forte crescimento também são as mais raras. Do valor de mercado de todas as empresas da Nasdaq, 75% delas são representados por companhias de mais de US$ 50 bilhões de valor, 50% por companhias com margens de lucro acima de 15%, mas somente 7% por companhias com crescimento composto esperado de receita para os próximos três anos acima de 30%. Por isso, esperamos que com a recuperação de mercado, se acelerem as buscas pelos próximos unicórnios.

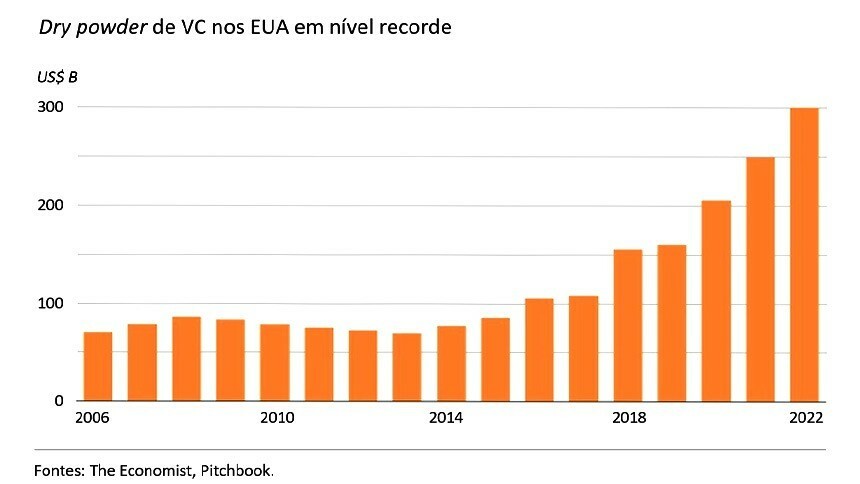

Para tal, existe capital disponível no mercado. Há uma grande quantidade de dry powder de capital de risco disponível nos EUA, que está atualmente perto de níveis recordes próximos a US$ 300 bilhões. Muitos fundos levantaram quantias recordes em 2021 e 2022 e ainda não fizeram grandes comprometimentos.

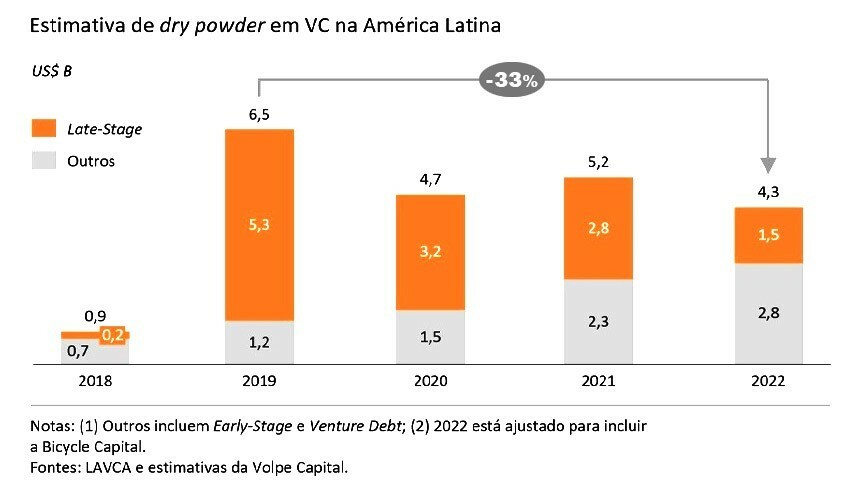

Fizemos um estudo para a América Latina onde não existe uma fonte de informações para o dry powder. Somamos anúncios de fundraising e retiramos estimativas de capital investido. Acreditamos que existe um volume razoável, acima de US$ 4 bilhões de capital disponível para venture por fundos na região, uma parcela menor disso para investimentos late-stage. Lembrando que apesar desses volumes, o mercado da América Latina é fortemente dependente de fundos estrangeiros.

Considerando as restrições de investimento dos EUA na China em venture capital, inclusive com a saída da Sequoia da China, as altas avaliações na Índia e nos EUA e poucas companhias interessantes de tecnologia na Europa, onde os expoentes de tecnologia são a quinquagenária SAP e a gigante ASML, esperamos que uma parte dos fluxos de VC dos EUA retorne para a América Latina.

Mesmo que apenas 0,5% do dry powder dos EUA seja direcionado para a América Latina, isso seria suficiente para aumentar os volumes anuais atuais em mais de 75%.

A América Latina é uma forte beneficiária da polarização global em curso. Os EUA incluíram o México no CHIPS act, a União Europeia anunciou mais de € 45 bilhões em novos investimentos na região, a China assinou bilhões de dólares em novos acordos de investimento no Brasil, incluindo a primeira fábrica de veículos elétricos da BYD fora da China.

O México agora é o maior parceiro comercial dos EUA e recebe mais de US$ 60 bilhões anuais em remessas de imigrantes para os EUA. Um mercado doméstico forte e investimentos de nearshoring levaram o desemprego no México a menos de 3%. A produção no México está se tornando cada vez mais sofisticada, com potenciais plantas de semicondutores e fábricas de veículos elétricos da Tesla, entre outras.

O Brasil se tornou uma potência na produção de alimentos, esperando superar em breve os EUA como o maior exportador da categoria. O volume de produção de grãos do Brasil cresceu três vezes nos últimos 20 anos e deve atingir 400 milhões de toneladas até 2033, quase metade da capacidade total de navios oceânicos do mundo.

A produção de alimentos do Brasil é diversificada por tipo de commodity agrícola, região geográfica, com forte acesso à água doce, baixos custos de energia e novas hidrovias e ferrovias. As fortes exportações têm equilibrado as contas externas do Brasil e devem adicionar crescimento a um mercado doméstico já grande.

O que o México e Brasil também têm em comum é a baixíssima produtividade, o que cria grande espaço para disrupção. De fato, quando olhamos o crescimento dos modelos disruptivos como Inter, Nubank, iFood, MercadoLivre, todos passam de 30% ao ano composto nos últimos anos apesar de economias estagnadas.

Inter, Vtex e MercadoLivre, que reportaram recentemente seus resultados, bateram expectativas de analistas de crescimento e rentabilidade – em economias com pouco crescimento, esse modelos crescem ganhando share.

Enquanto as startups da América Latina continuam a enfrentar um mercado de financiamento seletivo, vale ressaltar que a maioria das empresas conseguiu reduzir seus gastos a níveis mais sustentáveis, evitando falências em massa.

Além disso, no universo de startups na América Latina, vimos pouquíssimos casos de fraude ou graves problemas de governança. Não tivemos por aqui, por enquanto, Theranos, IRLs, Franks para citar algumas envolvidas em fraudes nos EUA. Nossos empreendedores seguem lutando bravamente.

Para o meu amigo empreendedor que perguntou quando o inverno em VC acabaria, é possível afirmar que um mercado líquido onde investidores estão ativamente buscando boas ideias na América Latina foi reestabelecido.

Existe demanda para empresas com excelentes fundadores, modelos interessantes e crescimento sustentável. Se a pergunta fosse quando veremos novamente a exuberância de 2021, quem sabe? Demorou 20 anos entre as bolhas de 2001 e 2021, é melhor focar em construir negócios sólidos do que correr o risco de esperar até 2041.

* André Maciel é sócio da Volpe Capital