Parece um conto da economia compartilhada. Startup com crescimento acelerado e prejuízo alto vai para a bolsa de valores testar o apetite dos investidores.

Foi assim com Uber, Lyft, Pintereest e tantos outros. E agora será a vez da WeWork ,startup de escritórios compartilhados que passou a se chamar We Co.

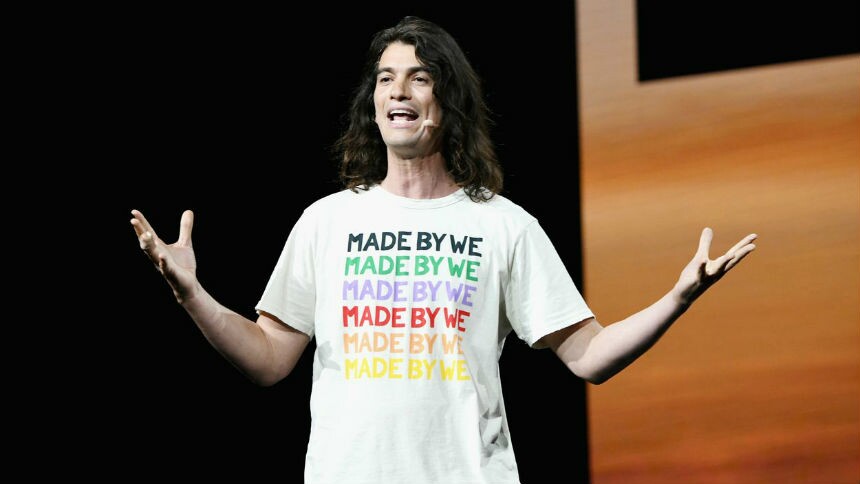

Nesta quarta-feira 14, a empresa protocolou seus documentos na Securities Exchange Commission (SEC), o xerife do mercado americano, trazendo à luz do dia seus dados financeiros. E, como era de se esperar, a We, fundada por Adam Neumann, repetiu a receita de suas congêneres da economia compartilhada.

Nos primeiros seis meses de 2019, a We teve um faturamento de US$ 1,54 bilhão. O prejuízo somou US$ 689,7 milhões. Em 2018, a startup obteve receitas de US$ 1,82 bilhão e perdas de US$ 1,6 bilhão.

Os dados mostram que, de 2016 a 2018, a receita da We Co. quadruplicou, mas os prejuízos cresceram na mesma proporção.

A expectativa é que a We Co. abra o capital até o fim de setembro, mas não se sabe ainda em qual bolsa – Nasdaq ou Bolsa de Nova York (Nyse). O objetivo é captar entre US$ 3 bilhões e US$ 4 bilhões, segundo fontes citadas pelo jornal econômico The Wall Street Journal.

A We é a startup mais valiosa dos Estados Unidos. Seu valor, em captações privadas, é estimado em US$ 47 bilhões.

A companhia está presente em 528 localizações em 111 cidades ao redor do mundo. Atualmente, 527 mil pessoas usam seus escritórios.

Mas seu modelo de negócios tem um preço alto. Ela precisa de muito capital para dar suporte ao seu crescimento, baseado no aluguel de espaços imobiliários.

Nesta quarta-feira, a We confirmou que um consórcio de bancos, incluindo JPMorgan Chase & Co e Goldman Sachs, se comprometeu em dar crédito de US$ 6 bilhões à empresa.

A We deve ser a última das grandes empresas da economia compartilhada a abrir o capital nos Estados Unidos

A We deve ser a última das grandes empresas da economia compartilhada a abrir o capital nos Estados Unidos.

Antes dela, já foram à bolsa de valores Uber e Lyft. Em comum, as duas empresas apresentam uma receita em crescimento acelerado e a dificuldade, pelo menos, por enquanto, de serem lucrativas.

O Uber, por exemplo, divulgou resultados de seu segundo trimestre fiscal com um prejuízo recorde de US$ 5,2 bilhões, o pior da sua história.

O IPO da We testará o apetite do investidor para o risco da economia compartilhada. Em especial, em um cenário econômico incerto por conta da guerra comercial entre Estados Unidos e China.