As americanas Robinhood e SoFi já conhecem os atalhos para atrair bilhões em aportes e milhões de usuários em suas plataformas. A primeira, ao encurtar o caminho das pessoas físicas para o mundo dos investimentos. E a segunda ao facilitar empréstimos e serviços de gestão de patrimônio.

Agora, as duas companhias estão buscando traçar um percurso para democratizar o acesso de seus clientes às ofertas públicas iniciais de ações antes da estreia desses ativos no mercado de capitais. E no mesmo passo que gestores de ativos e investidores profissionais.

Em março, a SoFi e o Robinhood divulgaram planos nessa direção. Na prática, a dupla está tentando abrir o mercado de IPOs para investidores com menor poder de fogo, na contramão das corretoras mais tradicionais do varejo, como Charles Schwab e Fidelity, que costumam exigir um mínimo de US$ 100 mil em ativos para que seus clientes participem desses processos.

No caso da SoFi, a empresa anunciou recentemente que seus clientes precisarão de um saldo mínimo de US$ 3 mil com a corretora para participar de IPOs já nos próximos meses por meio do seu aplicativo.

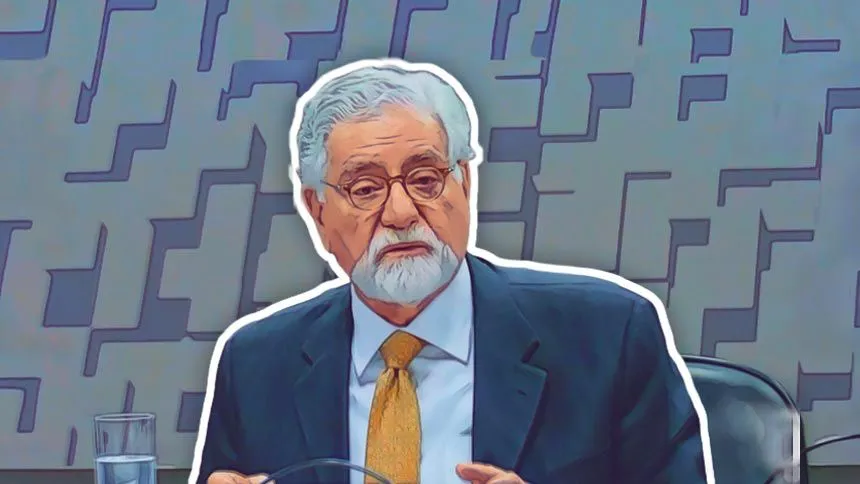

“Nossa missão na SoFi é ajudar as pessoas a alcançarem independência financeira para realizarem suas ambições”, afirmou Anthony Noto, CEO da SoFi, em comunicado. “Se você pretende atingir seus objetivos financeiros, ter acesso a uma ampla gama de oportunidades de investimento é fundamental e obter acesso a ofertas primárias é outra forma de diversificar seu portfólio.”

Com passagens como diretor financeiro e de operações do Twitter, e como diretor do Goldman Sachs, onde supervisionou mais de 50 IPOs, Noto será responsável por estruturar a entrada da SoFi nesse mercado, ao lado de sua equipe executiva.

O Robinhood, por sua vez, não revelou quais serão os requisitos para investir por meio da sua plataforma. No mercado, os rumores dão conta, porém, que a startup planeja reservar parte das ações da sua abertura de capital aos seus usuários.

Protocolado em segredo, em 23 de março, o IPO do Robinhood deve acontecer nos próximos meses. Segundo fontes próximas à empresa citadas pela CNBC, a expectativa é levantar cerca de US$ 50 bilhões no processo.

Essa primeira iniciativa e a abertura dessa frente de IPOs seriam uma forma de a companhia reverter parte da imagem arranhada na chamada “revolta das sardinhas”, movimento no qual usuários do fórum online Reddit organizaram uma ação conjunta para valorizar as ações de empresas em dificuldades financeiras e causaram prejuízos a fundos de hedge.

Na sequência desses eventos, o Robinhood bloqueou o acesso a determinadas movimentações em sua plataforma e ficou na mira dos usuários. O que só foi agravado pelo fato de o aplicativo ter captado, logo depois, US$ 3,4 bilhões de investidores.

Curiosamente, a SoFi também planeja abrir seu capital. A empresa deve concretizar esse objetivo, no entanto, por meio da associação com uma Special Purpose Acquisition Company (SPAC), ou seja, uma empresa de cheque em branco. A expectativa é avaliar a empresa em aproximadamente US$ 8,7 bilhões.

Embora ressaltem que a investida da SoFi e do Robinhood para democratizar o acesso aos IPOs pode ser benéfica para o mercado, especialistas ouvidos pelo site americano Business Insider entendem que será difícil elas serem bem-sucedidas nessa tentativa, dada a alta concorrência do setor.

Segundo Jay Ritter, professor de finanças da Universidade da Flórida, o roteiro mais simples para oferecer o acesso desses clientes aos IPOs seria operar como qualquer corretora e abocanhar uma fatia das ações que os subscritores oferecem normalmente a investidores de varejo em um IPO, de cerca de 10%.

Entretanto, diz ele, quando um IPO atrai muito interesse e um excesso de subscrições, é ainda mais difícil para as corretoras exercerem esse papel. "Esse é o grande problema para um Robinhood ou uma SoFi. Como eles podem obter uma amostra representativa para que seus clientes tenham um desempenho tão bom quanto a média?", disse Ritter.

Outro ponto destacado por ele foi a entrada recente de gigantes como o Morgan Stanley na disputa do varejo e a aposta do Bank of America em ter seus próprios clientes de corretagem, o que provavelmente reduziria o incentivo para abrir as ofertas a novos players no mercado de IPO.

Com mais de 13 milhões de usuários, o Robinhood já captou US$ 5,6 bilhões, em mais de 20 rodadas, junto a fundos como Sequoia Capital, DST Global e Andreessen Horowitz. Em setembro do ano passado, a empresa foi avaliada em US$ 11,7 bilhões.

Fundada em 2011 e com uma base de 1,8 milhão de clientes, a SoFi, por sua vez, já levantou US$ 3 bilhões em 19 rodadas, com a participação de investidores como Bracket Capital, GGV Capital e Alpha Square Group.