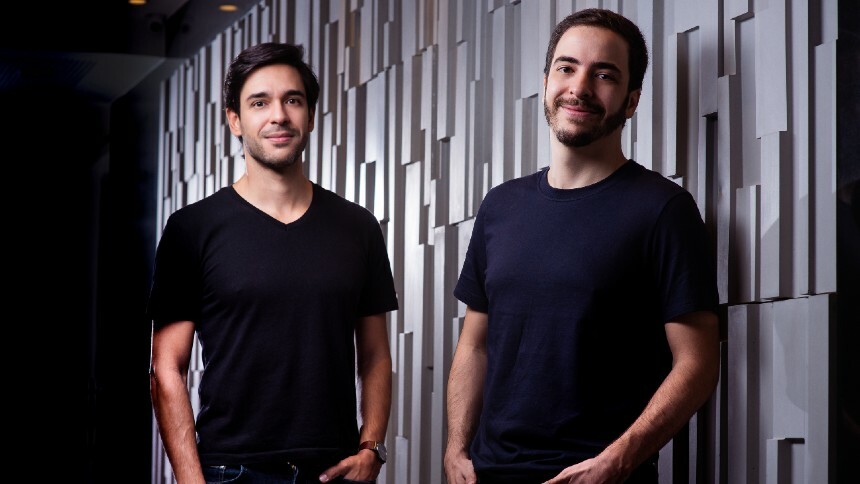

Era véspera do Natal de 2020 quando Renato Andrade e Guilherme Nosralla, no Brasil, e Sujay Tyle e Felipe Delgado, no México, conversaram pela primeira vez. Já em fevereiro de 2021, a Merama, que materializava a ideia em comum do quarteto, entrou oficialmente em operação.

Com a proposta de construir uma holding de marcas digitais latino-americanas, em abril, a startup atraiu um aporte de US$ 160 milhões (R$ 864 milhões), liderado por Monashees, Valor Capital e Balderton, com a participação da Maya Capital e de fundadores e executivos de empresas como MadeiraMadeira, Rappi, iFood e Loggi.

Passados cinco meses dessa captação e nove meses do primeiro encontro de seus fundadores, a Merama está trazendo mais acionistas de peso, ao anunciar um aporte série B de U$ 225 milhões (R$ 1,15 bilhão), liderado pelo fundo japonês Softbank e a gestora americana de private equity Advent.

O aporte marca ainda a entrada da Globo Ventures, braço de investimentos da família Marinho, e está sendo acompanhado pelos fundos que já investiam na startup. Com as duas rodadas, a Merama soma mais de R$ 2 bilhões captados e alcança um valuation superior a US$ 800 milhões.

“Nossa expectativa era anunciar o aporte série B entre 12 e 18 meses”, diz Renato Andrade, cofundador da Merama, ao NeoFeed. “Mas crescemos mais rápido do que imaginávamos e a Advent e o Softbank já conheciam bem a nossa tese. Foi um caminho natural.”

Com a proposta de ser uma espécie de "Unilever de marcas digitais na América Latina", a tese da Merama envolve a compra de fatias majoritárias de empresas e marcas com presença online, especialmente em categorias como esportes, pet, infantil e eletrônicos.

O foco é escalar a presença dessas operações em marketplaces, por meio da injeção de recursos e da adoção das estratégias traçadas pelo time da Merama, formado por ex-executivos de empresas como Amazon, Mercado Livre, Google, Facebook e McKinsey.

Os dois novos acionistas têm, de fato, bastante familiaridade com esse modelo. A Advent, por exemplo, é uma das principais investidoras da Thrasio, startup americana que ajudou a difundir essa proposta. Fundada em 2018, a empresa já captou US$ 2,4 bilhões e tornou-se unicórnio em julho de 2020.

“Nós estávamos monitorando qual seria o melhor time para implantar essa tese na América Latina”, diz Brenno Raiko, sócio-responsável por tecnologia da Advent na região. “Já tínhamos contato com a Merama desde o primeiro aporte e ficamos impressionados com que eles fizeram desde então.”

Já o Softbank é um dos investidores por trás da também americana Perch, outra referência no segmento. Em maio, o fundo liderou um aporte de US$ 775 milhões na startup fundada no fim de 2019, concluindo a maior rodada série A de uma empresa de bens de consumo, segundo o portal Crunchbase.

Mercado aquecido

Longe de um apetite restrito a esse modelo, nos últimos meses, o Brasil e a América Latina têm sido palco de rodadas com valores cada vez mais elevados, intervalos menores e com grandes somas destinadas a startups com pouquíssimo tempo na ativa.

Um dos exemplos é a colombiana Addi, que captou R$ 740 milhões em pouco mais de três meses. A primeira, liderada pela Union Square Ventures, no fim de maio. E a segunda, no começo deste mês, com a assinatura do fundo Greycroft.

Foi também em setembro que a brasileira TruePay atraiu US$ 8,74 milhões em um aporte liderado pela Kaszek e a Monashees. Detalhe: a fintech ainda não tinha dois meses de operação e o montante veio bem acima da média das rodadas seed no País, de US$ 1,25 milhão, segundo o hub de inovação Distrito.

O caso que mais chama atenção, porém, é o da mexicana Kavak. Em um ano, a startup de compra e venda de carros usados somou US$ 1,97 bilhão em quatro rodadas, sendo a última na semana passada, de US$ 700 milhões, liderada pela General Catalyst e que avaliou a empresa em US$ 8,7 bilhões.

É certo que o mercado vive tempos de liquidez. Mas, diante desse cenário, uma questão é inevitável: tais cifras se justificam ou há uma distorção nos recursos envolvidos?

“Essa euforia lembra a bolha pontocom, com a diferença de que hoje vivemos realmente um momento de forte digitalização”, diz Marcelo Nakagawa, professor do Insper. “Os múltiplos estão muito altos, mas não são valuations tão irracionais como naquela época.”

Ele faz, porém, uma ressalva. “Há um otimismo exacerbado em relação à velocidade dessa digitalização”, afirma Nakagawa. “A pandemia acelerou esse processo, mas essa mudança não acontece do dia para a noite.”

“Essa euforia lembra a bolha pontocom, com a diferença de que hoje vivemos realmente um momento de forte digitalização”, diz Marcelo Nakagawa, professor do Insper

Raiko, da Advent, também destaca os fundamentos mais sólidos. “A região é pouco penetrada em muitas dimensões e a tecnologia é uma delas. Há um catch up sendo feito”, diz. “Mas sim, pode haver algum exagero e alguns casos não irão vingar, como em todo cenário de alto crescimento.”

O fato é que, valores à parte, só o tempo dirá quais startups foram merecedoras dessas quantias. E a Merama tem seus argumentos para projetar que será uma dessas empresas. O primeiro deles é justamente o processo para a captação dessa última rodada.

“A Advent, por si só, traz muita credibilidade e o fato de nossos investidores seguirem a rodada também diz muito sobre o que já entregamos”, diz Guilherme Nosralla, cofundador da Merama. “E pudemos perceber que o Softbank é extremamente criterioso em suas diligências.”

Andrade acrescenta: “Não posso falar pelas outras teses, mas nós não estamos vendendo um sonho”, afirma. “Já temos uma geração de caixa estável e conseguimos ter lastro de tudo o que colocamos na mesa.”

Planos e investimentos

Desde abril, a Merama construiu um portfólio com 20 empresas e mais de 30 marcas no Brasil, México, Chile, Colômbia e Peru. A empresa não divulga os nomes desses ativos.

Com o desenvolvimento desse ecossistema, a startup revisou sua projeção de faturamento para 2021 de US$ 100 milhões para US$ 250 milhões. Atualmente, a startup tem mais de mil potenciais ativos mapeados na América Latina.

“Começamos a focar em acordos maiores, em ativos com mais de US$ 20 milhões de receita, para serem líderes de categorias”, conta Nosralla. “E vamos complementar os portfólios de cada um desses segmentos com deals menores.”

Além da compra de participações, a nova rodada será usada para acelerar o crescimento das companhias do portfólio com capital de giro, compra de estoque, investimento em tecnologia e ampliação das equipes.

Para apoiar essas operações, uma terceira via envolve o crescimento do time da própria Merama, composto por 110 funcionários. Até o fim do ano, o plano é chegar a mais de 150 profissionais. E os reforços se estendem ao seu Conselho de Administração.

A Merama tem 20 empresas e mais de 30 marcas e projeta um faturamento de US$ 250 milhões em 2021

Paulo Passoni, sócio do Softbank para a América Latina, e Wilson Rosa, sócio da Advent na região, passarão a fazer parte do board. Já Alex Szapiro, ex-CEO da Amazon no Brasil e “operating partner” do Softbank atuará como board observer.

“O Szapiro entende no detalhe a operação de um marketplace de sucesso na região”, afirma Andrade. “E a Advent e o Softbank nos trazem uma combinação poderosa de conhecimento em varejo e em tecnologia.”

Ele finaliza destacando a entrada da Globo Ventures. “Uma das grandes alavancas que apostamos é a área de marketing e de mídia”, diz. “E ter um acionista como esse nos deixa muito animados também nessa frente.”