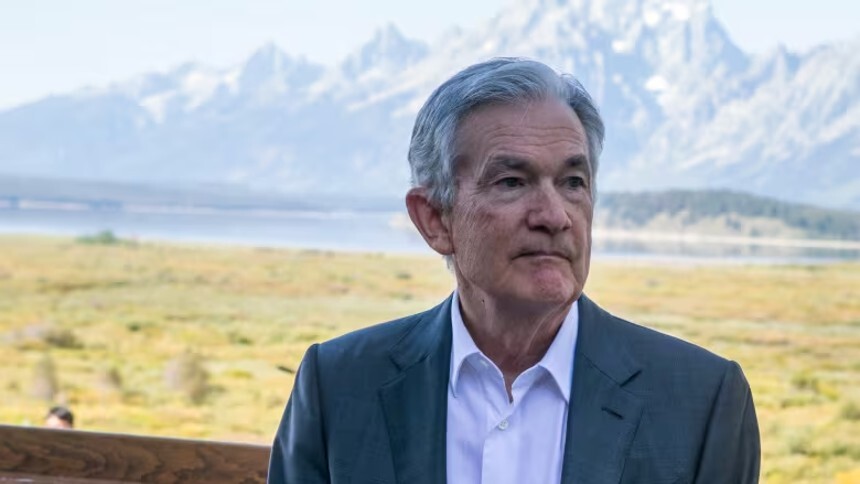

Em agosto de 2023, Jerome Powell indicou que a juro poderia permanecer elevado por mais tempo que o esperado. A sinalização foi desanimadora, mas precisa. Um ano depois, a taxa básica do Federal Reserve, o BC dos EUA, está no mesmo lugar. Cravada na faixa de 5,25% a 5,50%. Mas está prestes a mudar e sob um gatilho que pode ser disparado do Velho Oeste americano.

O aperto monetário promovido por mais de dois anos nos EUA não destroçou a economia e arrastou a inflação a um terço do pico de 9,1% observado em junho de 2022. Mas o indicador empacou em 3% por 13 meses para arrepio do mercado e do próprio Fed que busca a meta de 2%. Finalmente, menos distante.

Em julho, a inflação ao consumidor recuou, em base anual, de 3% para 2,9%, informou o governo americano na quarta-feira, 14 de agosto. A menor variação em mais de três anos veio dentro do esperado e não deixou dúvida de que a desinflação na maior economia do mundo avança e patrocina o alívio monetário.

A queda do juro em 18 de setembro é vista como líquida e certa. Resta saber de quanto será. A projeção de corte de 0,50 ponto, prevalente até o anúncio da inflação ao consumidor, perdeu fôlego porque o núcleo do indicador, que exclui preços voláteis, resiste. Declinou de 3,3% para 3,2% e fortaleceu a corrente do mercado que prevê redução do juro americano em 0,25 ponto.

Há duas semanas, Powell abriu terreno para a tão aguardada inflexão da política monetária ao afirmar que o corte “poderá estar em discussão” no mês que vem. Na quarta, 21 de agosto, a retórica poderá ser potencializada pela ata da última reunião do Fed sobre juros.

Entretanto, a prova dos nove é esperada para a sexta, 23 de agosto, quando Powell discursa no Simpósio de Jackson Hole – exatamente um ano depois do alerta sobre o aperto duradouro.

O prestigiado encontro anual de bancos centrais e especialistas em política monetária, realizado há mais de quadro décadas, ocorrerá entre 22 e 24 em Kansas City, no estado de Wyoming, EUA. E o tema “Reavaliação da eficácia e transmissão da política monetária” não poderia ser mais oportuno.

A batalha travada pelos bancos centrais no pós-pandemia derrubou a inflação do maior nível em 40 anos. Mas, apesar dos juros mais elevados em décadas, os índices seguem descolados da meta de 2% calibrada nas maiores economias. Algo está fora da ordem.

O risco de sustentar políticas monetárias restritivas demais e deprimir a atividade foi discutido fartamente em Jackson Hole no ano passado. Assim como a possibilidade de as metas de inflação estarem abaixo do razoável ou a taxa neutra de juro, que não estimula ou contrai a atividade, ter se elevado.

Powell pode reforçar expectativa ou corrigir rota

Sem respostas fáceis, essas inquietações devem permear novos debates em Jackson Hole. Porém, o centro das atenções estará mesmo é no discurso do anfitrião Jerome Powell.

Sua fala pode ser uma “cartada” a selar expectativas de que uma distensão monetária prolongada bate à porta. Em contraponto, se essa avaliação for exagerada, Powell terá a oportunidade de frear a reprecificação de ativos que já ocorre mundo afora, tendo no câmbio o vetor preferencial de ajuste.

O US Dollar Index (DXY), indicador de desempenho do dólar ante seis moedas, caiu 1,4% neste mês e voltou ao patamar de 102 pontos, o menor observado desde janeiro. Enfraquecido em reação à perspectiva de queda do juro, o dólar se reflete na taxa de câmbio de outros países – caso do real que valorizou mais de 6% frente à máxima de R$ 5,80 observada no início de agosto.

Mas a torcida de economistas internacionais pela flexibilização monetária vai além porque, mais branda, a inflação poderá passar para a política fiscal, o “bastão” de maior preocupação dos bancos centrais. Tema que tem sido preterido em discussões públicas, mas que se impõe às vésperas da eleição presidencial nos EUA.

Perspectivas e expectativas fiscais estarão à mercê das plataformas eleitorais e as propostas para a política fiscal vão repercutir de forma mais evidente na capacidade de financiamento do governo, no retorno dos Treasuries e no dólar. Em julho, o déficit orçamentário dos EUA alcançou US$ 244 bilhões; em 10 meses US$ 1,517 trilhão. E deve fechar o ano colado em US$ 2 trilhões – alta de 27%, segundo o Escritório de Orçamento do Congresso americano.

No Brasil, as contas públicas não saem do radar do mercado que seguirá atento, nos próximos dias, ao possível encaminhamento ao Congresso do Projeto de Lei Orçamentária de 2025, cujo deadline é 31 de agosto.

Nos últimos dias, porém, a política monetária sobrepujou a fiscal graças, sobretudo, à ampla exposição de dirigentes do Banco Central (BC) capitaneada por Roberto Campos Neto e Gabriel Galípolo, respectivamente, presidente da instituição e o seu mais provável sucessor a partir de 1º de janeiro de 2025.

Declarações de ambos – combinadas à melhora do humor externo a despeito do agravamento de riscos geopolíticos – frearam a deterioração de preço dos ativos. O compromisso com a meta fiscal e com o aumento do juro, se necessário, reiterado por ambos foi decodificado pelo mercado e agradou. A transição na presidência do BC já está em curso. E pacificamente.