Em abril do ano passado, quando recebeu um cheque de R$ 300 milhões em uma rodada série C liderada pelo fundo soberano de Cingapura (GIC), a fintech Warren tinha como meta atingir R$ 12 bilhões de ativos sob custódia para dobrar de tamanho.

No fim de 2021, a Warren fechou o ano com R$ 20 bilhões de ativos sob custódia e 275 mil clientes, mais do que superando o planejado. Agora, a empresa fundada por Tito Gusmão, Marcelo Maisonnave, André Gusmão, Rodrigo Grundig, Kelly Gusmão, Pedro Englert e Eduardo Glitz se prepara para dobrar a meta de novo.

“Queremos atingir R$ 40 bilhões de ativos sob custódia e 520 mil clientes com conta na Warren em 2022”, diz o presidente da Warren, Tito Gusmão, em entrevista ao NeoFeed.

É mais uma vez uma meta ambiciosa em meio a uma guerra de plataformas de investimentos que reúne diversos pesos pesados do mercado financeiro, como XP, BTG Pactual, Itaú, Bradesco, Santander, além das iniciativas de bancos digitais e fintechs, a exemplo de Banco Inter, Nubank e Magnetis.

A estratégia para dobrar a captação de recursos envolve desde crescimento orgânico, como também aquisições que possam trazer mais clientes à plataforma. Um exemplo dessa tática foi usada em outubro do ano passado. A Warren se uniu à Vitra Capital, um multifamily office que contribuiu com R$ 12 bilhões de ativos sob gestão, em um negócio que envolveu troca de ações.

“Estamos de olho em alguns M&As em duas linhas de crescimento”, afirma Gusmão. “Uma delas é para aumentar os ativos sob custódia e o número de clientes e a outra para trazer alguns features importantes para a plataforma.”

Essa não será, no entanto, a única estratégia da Warren para chegar aos R$ 40 bilhões de ativos sob custódia. A fintech vai também fortalecer o seu braço batizado de Warren Pro (que antes era chamado de Warren for Business) e planeja reforçar sua área de educação nos próximos meses.

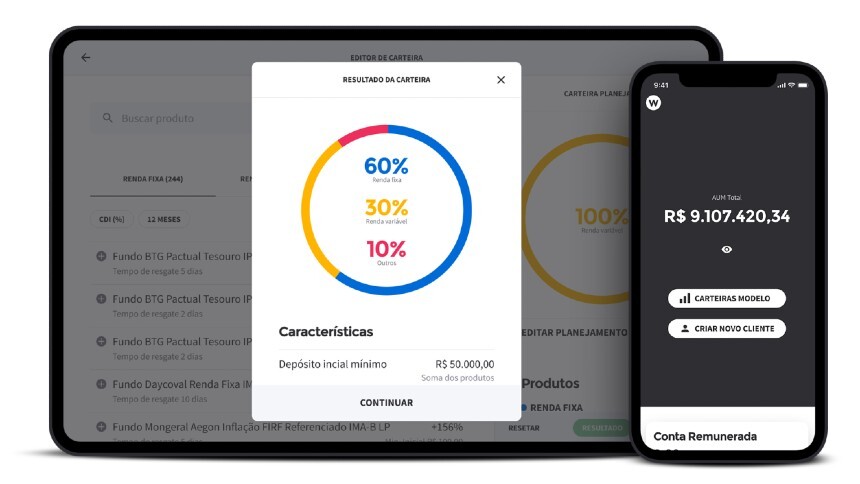

No primeiro caso, a fintech conta com 400 parceiros de negócios, que são ex-bancários ou planejadores financeiros, que usam a plataforma da Warren para distribuir os produtos da corretora digital, que conta com fundos próprios, bem como mais de 400 fundos de outras corretoras, como SPX, Kapitalo, Giant, Vista, Truxt e Absolute.

Em 2022, o plano é que esse grupo cresça 40%. Até 2026, a Warren estima que pode atingir até R$ 50 bilhões de ativos sob gestão por meio deste canal.

A educação será também uma importante aliada. A Warren diz que trabalha em um programa de aceleração junto a esse público. “Será um programa de incentivo, inclusive de capital, para quem quer usar a plataforma Warren e aumentar sua base de clientes”, afirma Fábio Safini, diretor comercial da fintech.

Sem dar detalhes, Safini diz que o programa será lançado neste primeiro trimestre de 2022 e que também contemplará as pessoas físicas – e não só os parceiros comerciais da Warren. A ideia é criar um programa sem pegadinhas para o cliente usar o serviço de educação.

“Muitos não cobram, mas obrigam o cliente a abrir uma conta”, diz Safini. “Não queremos conflito. Quanto mais educado são os clientes, mais eles vão nos procurar.”

A educação é uma estratégia que ganha cada vez mais adeptos no mercado financeiro para atrair clientes. A XP, por exemplo, criou a Xpeed, uma escola de educação financeira. O Nubank, que criou o programa NuSócios para que seus clientes investissem gratuitamente no seu IPO, vai também começar a fornecer educação financeira a eles.

O apelo da Warren para convencer as pessoas a usarem sua plataforma é o seu modelo de negócios, que, na visão de seus executivos, elimina os conflitos de interesses embutidos na distribuição de produtos de investimentos, que pagam comissões e estabelecem metas de desempenho.

O cliente que abrir uma conta e investir através da plataforma da Warren paga um fee fixo que varia de 0,5% até 0,7%, dependendo do volume de recursos que investir. O consumidor recebe ainda de volta 100% da comissão, quando investe em fundos de outras gestoras na plataforma.

No caso dos consultores de investimentos do Warren Pro, a Warren é remunerada com um fee de 0,3% e o parceiro escolhe o valor da taxa que cobra do consumidor que traz para a plataforma. “O nosso modelo é o dos super-ricos, que não pagam comissão e é muito comum os Estados Unidos”, diz Gusmão.

Mas será que há espaço para a Warren, em meio a um mercado repleto de competidores pesos pesados? A XP, por exemplo, conta com R$ 816 bilhões de ativos sob custódia. O BTG Pactual, R$ 524 bilhões. Mesmo entre os bancos digitais, a disputa é acirrada. O Inter conta com R$ 60,2 bilhões de ativos sob custódia. E o Nubank R$ 33 bilhões.

O Itaú Unibanco, por sua vez, está preparando sua entrada na área de agêntes autônomos, com a compra do controle da Ideal, uma corretora 100% digital, em negócio de R$ 650 milhões, divulgado em janeiro deste ano.

“A guerra dos grandes é muito em cima dos grandes bolsos que estão dentro dos grandes escritórios de agentes autônomos”, diz Bruno Diniz, sócio da consultoria Spiralem. “Há um enorme espaço para crescer pois a base de investidores de renda variável na bolsa ainda é bem baixo.”

Um desafio da Warren é ser mais conhecida para uma base maior de clientes – algo que os principais rivais nesta disputa pela plataforma de investimentos já são. E, por essa razão, a Warren avalia uma nova rodada de investimentos em 2022.

Com o aporte do ano passado, a Warren fez um plano para gastar os recursos em M&As, desenvolvimento da plataforma e o aumento da equipe – hoje, são 650 profissionais que atuam na fintech. A nova captação, se acontecer, usará o dinheiro preferencialmente em marketing. “Precisamos construir a marca e acelerar o crescimento”, afirma Gusmão. E dobrar a meta (de novo).