Ao longo dos últimos anos, o ecossistema de empreendedorismo viveu um crescimento sem precedentes na América Latina por conta dos aportes bilionários de fundos de venture capital em startups.

Em 2021, os aportes em startups atingiram US$ 18,5 bilhões na América Latina, segundo dados da Sling Hub. Mas, no passado, tiveram uma queda de 34% na região. No Brasil, o tombo foi ainda maior: 50%. Uma ressaca?

Para Romero Rodrigues, managing partner da Headline, fundo que captou R$ 916 milhões no ano passado, o que aconteceu foi uma exuberância que trouxe diversas distorções ao mercado. Agora, o ciclo volta ao seu fluxo.

“O ponto que estava fora da curva foi 2021 e o começo de 2022. Houve uma exuberância”, afirma Rodrigues. “E, quando o pêndulo vai muito para um lado, ele volta para o outro. Esse é novo normal, ou seja, o velho normal.”

De acordo com Rodrigues, vai ocorrer uma retomada de investimentos ao longo deste ano com valuations mais saudáveis. “Acredito que voltamos para empresas que são eficientes em capital, que usam pouco capex, baseadas em bit e byte e não em átomo. São empresas mais de software e que tem margem de contribuição que fazem sentindo.”

Nesta entrevista que você lê a seguir, Rodrigues, que participa do South Summit Brazil (na qual o NeoFeed é parceiro de mídia), que começa nesta quarta-feira, 29 de março, em Porto Alegre, analisa o atual estágio do mercado brasileiro de venture capital, fala do que mudou na cabeça dos empreendedores e conta sua tese.

"Todo mundo está desligando o mindset de crescimento a qualquer custo", afirma Rodrigues. Confira os principais trechos:

Qual é o impacto da falência do Silicon Valley Bank para as startups da América Latina?

Neste momento, zero. Mas o impacto poderia ter sido muito alto, porque muitas empresas latino-americana tinham o caixa de seus investimentos lá. Tem um “after tasting” ruim? Sim, tem. Porque quem investe em fundos de venture capital viu (a falência) e fala: “piorou ainda mais para as startups”. O sentimento de que o Silicon Valley Bank quebrou aumenta a dificuldade de quem está levantando fundos, como também de quem está levantando rodadas.

No ano passado, os aportes em startups caíram 50% no Brasil? Esse é o novo normal?

Deixa fazer uma provocação. Esse é o normal. O ponto que estava fora da curva foi 2021 e o começo de 2022. Houve uma exuberância. E, quando o pêndulo vai muito para um lado, ele volta para o outro. Esse é novo normal, ou seja, o velho normal.

Quer dizer que o novo normal é o velho normal? Mesmo com 50% de queda nos aportes em 2022, ele é o segundo melhor ano da história para venture capital no Brasil.

Em 2013 e 2014, com certeza, era um deserto (de investimentos). Mas tivemos um momento muito saudável que foi por volta de 2018, 2019 e 2020. Naquele momento, tínhamos um equilíbrio nos valuations, investimentos crescentes, mas não tinham as loucuras que foram cometidas em 2021.

Vai faltar dinheiro para as startups? E, se faltar, em que estágio?

Estamos começando a ver a falta de liquidez nos estágios mais early. Mais em rodadas série A do que em seed. Mas a falta de liquidez já está há mais tempo nos estágios de growth. Só que boa parte das startups de growth já tinha captado muito dinheiro. Elas estão com o tanque cheio.

Alguma expectativa de retomada mais forte dos investimentos?

Ao longo deste ano, vamos ver a retomada de investimentos a valuations mais saudáveis. Eles serão mais baixos, mas com modelos mais saudáveis. Acredito que voltamos para empresas que são eficientes em capital, que usam pouco capex, baseadas em bit e byte e não em átomo. São empresas mais de software e que tem margem de contribuição que fazem sentindo.

Antes não era assim?

Havia muita empresa que vendia um dólar por US$ 0,90. Assim, é fácil. Você está distribuindo dinheiro. Agora, quando você começa a vender o dólar por US$ 1,05, US$ 1,10 e US$ 1,20? Aí que está o desafio. Todo mundo está desligando o mindset de crescimento a qualquer custo.

"Não adianta ajustar muito o cheque. Não adianta dar um cobertor curto para o founder"

Quais as consequências desse novo mindset?

Acredito que um número menor de companhias vai levantar dinheiro. Eventualmente, as rodadas vão ser um pouco mais baixas e a valuations mais ajustados. Mas não adianta ajustar muito o cheque. Não adianta dar um cobertor curto para o founder. Eu brinco que não adianta pular 90% do precipício, porque você vai morrer de qualquer jeito. Existe uma quantia mínima de dinheiro que você precisar dar para o founder. Por isso que acho que não vai cair muito (o valuation). Mas a verdade é o seguinte: as startups que sobrevivem, ou seja, as que conseguem captar, vão enfrentar uma competição muito menor.

O que mudou na cabeça dos empreendedores por conta dessa crise?

Uma boa parte dos empreendedores foi formada e forjada em 2010, 2011 e 2012 e já passaram por períodos de vacas magras. Mas há um grupo de empreendedores mais jovens e uma boa parte deles já entendeu que não é transitória (essa crise). E a outra parte está em negação, tentando captar no modelo antigo, dizendo que recebeu cinco term sheets. Esse FOMO (fear of missing out) não costuma funcionar quando o mercado está retraído. O dinheiro da Headline está sentado em um fundo DI. Não estou desesperado para alocar, porque o meu cotista está tranquilo. Os investidores, em geral, tendem agora a sofrer menos, com menos medo de ficar de fora. Na prática, aquele founder que era muito bom de levantar dinheiro, de contar uma história boa e de criar uma dinâmica competitiva entre os fundos não vai conseguir levantar recursos com essa estratégia.

A Headline captou R$ 916 milhões. Está realizando investimentos rápidos?

Não estamos rápidos nos investimentos. E o motivo é porque simplesmente leva tempo para encontrar boas startups. Não é necessariamente por causa da situação de mercado. Ao contrário, é um ótimo momento para alocar capital. Tivemos visão e sorte para captar o fundo um pouco antes de o inverno chegar. E estamos posicionados para montar um portfólio que não tem nenhuma empresa dos vintages anteriores.

Quantos investimentos foram feitos?

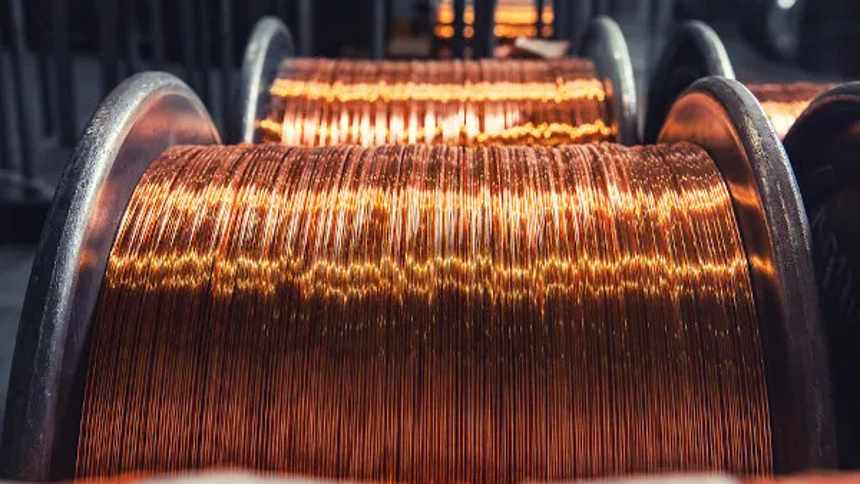

A primeira empresa investida foi a Smart Break. A segunda foi Fin-X. De junho até dezembro do ano passado, olhamos pouco mais de 1,5 mil startups. Mas só investimos em duas.

Quantas startups pretende investir?

Entre 20 e 25 ao longo de quatro anos. É uma média de seis por ano. Estou atrás da curva e analisando com muita calma. Hoje, gastamos mais tempo para conhecer os founders antes de assinar o cheque. A Fin-X, por exemplo. Estamos conversando com ela desde novembro do ano passado. Enquanto os advogados estavam analisando o contrato, passamos mais tempo com o time de fundadores. Se fosse em 2021, em duas semanas, ela receberia um term sheet de outro fundo e não ia dar tempo (de fazer o investimento). Mas a espera não é para o valuation baixar, mas sim para poder aprofundar mais.