O cofundador da Celcoin, Marcelo França, gosta de recorrer a um mote para explicar aos leigos o que faz a startup, criada por ele e por Adriano Meirinho, em 2016. Em suas palavras, a empresa é o “grande Lego por trás dos serviços financeiros ofertados por fintechs e bancos digitais”.

Com esse modelo, a empresa se acostumou a atuar nos bastidores de um setor que ganha cada vez mais candidatos a protagonistas. Mas nesta sexta-feira, 16 de julho, é a vez de a companhia ganhar os holofotes, ao anunciar a captação de um investimento de R$ 55 milhões.

A rodada marca o primeiro aporte da Torq Ventures, veículo de corporate venture capital da Sinqia, empresa de software para o setor bancário, listada na B3. E inclui ainda a Vox Capital e o BTG Pactual, dupla que já havia investido R$ 23 milhões na startup em outubro de 2020.

“Temos nos beneficiado com o fato de que, agora, com a agenda de desconcentração do Banco Central, todos querem oferecer serviços financeiros”, diz França, ao NeoFeed. “Com esse aporte, vamos acelerar o desenvolvimento das peças para abreviar o caminho dessas empresas.”

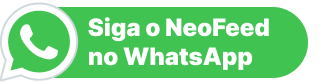

Sob o conceito de open finance, a Celcoin desenvolveu um batalhão de APIs, como são chamados os padrões de programação que permitem a “conversa” entre uma ou mais aplicações, muitas vezes, de diferentes empresas.

A partir dessa ferramenta, conectada a pontas como concessionárias, órgãos públicos e operadoras, a startup cria um atalho para que fintechs, bancos e carteiras digitais ofereçam serviços como saques em ATMs, pagamento de contas, transferências e recargas de celular.

A plataforma também é acessada por 36 mil pequenos lojistas – de farmácias a mercados de bairro. Distribuída nas periferias de grandes centros e em cidades interioranas do Norte, Nordeste e outras regiões, essa rede de correspondentes atende uma boa parcela de usuários à margem do sistema bancário.

Levando-se em conta esses dois segmentos, hoje, a Celcoin processa, em média, mais de R$ 1,5 bilhão por mês. Com sua plataforma e seu portfólio white label, a companhia está por trás das transações mensais de mais de 8 milhões de consumidores.

“Hoje, temos mais de 170 clientes na carteira, entre bancos, fintechs, carteiras digitais, corretoras, marketplaces e outros segmentos”, ressalta França. “E, até o fim desse ano, nossa projeção é chegar a uma base de 250 companhias ativas.”

Com o aporte, um dos caminhos para concretizar esses números é um acordo com a Sinqia, que prevê a distribuição das APIs da Celcoin aos mais de 500 clientes da nova sócia. Com portfólios complementares, a ideia das duas empresas é explorar as vendas cruzadas em suas respectivas carteiras.

Boa parte dos recursos captados será destinada à oferta de novas APIs, por meio de duas abordagens. Na primeira delas, o plano é dar continuidade à estratégia de desenvolvimento interno adotada pela empresa que, nos últimos meses, lançou aplicações com foco em questões como PIX e open banking.

“Nosso desafio é seguir crescendo nas peças do Lego que já oferecemos e, ao mesmo tempo, atender às novas demandas que estão surgindo”, explica França. “Estamos desenvolvendo o nosso portfólio em linha com a agenda proposta pelo Banco Central.”

Atualmente, a Celcoin processa, em média, mais de R$ 1,5 bilhão por mês

Nessa direção, uma parcela do investimento será aplicada para a ampliação do time, especialmente nas áreas de tecnologia e de produtos. Dos 130 funcionários que compõem o quadro da startup atualmente, a previsão é encerrar 2021 com 200 profissionais.

Um segundo destino da rodada são as aquisições. Com conversas já em andamento, a Celcoin está buscando empresas de infraestrutura de serviços financeiros, que possam acelerar e complementar o seu portfólio de APIs.

“Como estamos no epicentro das fintechs, já temos um bom relacionamento com muitos desses ativos”, observa o empreendedor. “Temos liberdade para usar esses recursos e acessar, se preciso, outras fontes de financiamento. E não há uma restrição quanto ao porte dessas operações e acordos.”

Embora não revele metas de expansão no plano dos correspondentes, ele conta que, assim como a digitalização, esse modelo também vive um boom a partir da Covid-19. Antes da pandemia, eram 20 mil lojistas integrados à plataforma.

“Além do Brasil ainda ter muitas pessoas offline, ouve uma explosão no numerário por conta do auxílio emergencial”, diz França. “Nós vivemos bem os dois mundos. E, nesse caso, com os correspondentes, estamos ocupando o espaço de estruturas mais antigas e pesadas, como agências e lotéricas.”

Em paralelo, a Celcoin também aguarda a aprovação do pedido para atuar como instituição iniciadora de pagamentos, figura criada recentemente pelo Banco Central e que permite viabilizar transações sem que se tenha, necessariamente, um vínculo bancário com os clientes envolvidos na transação.

“Com isso, deixaremos de precisar de alguns parceiros e depender de intermediários”, explica França. “E, dado o volume que já processamos na operação, vamos ter ganhos, inclusive, na monetização das transações.” Hoje, a Celcoin gera receitas a partir de dois modelos.

No primeiro deles, a empresa divide a remuneração paga por operadoras, concessionárias e outras empresas com a fintech ou o correspondente que originou o serviço. Em um segundo formato, a empresa cobra uma taxa sobre as transações, como saques, realizadas por meio da sua plataforma.

Corrida do ouro

Com diferentes focos, portfólios e perfis de clientes a serem atendidos, o mercado de banking as a service está cada vez mais aquecido. Um desses players é o FitBank, que captou, em março, um aporte de R$ 30 milhões, com a participação da CSU.

Outras startups do segmento são a Iugu e a Conductor. A primeira captou R$ 120 milhões em setembro de 2020, em rodada liderada pelo braço de private equity do Goldman Sachs. Na mesma época, a Conductor atraiu US$ 170 milhões de fundos como Temasek e Viking Global Investors. O leque de empresas explorando esse espaço tem ainda nomes como os bancos Original e BV.

“Há muitas empresas entrando nessa corrida do ouro da oferta de produtos e serviços financeiros”, diz Fabricio Winter, sócio da consultoria Boanerges&Cia. “Mas outras tantas estão preferindo vender a ferramenta para garimpar esse ouro.”

Ele entende, porém, que a Celcoin tem algumas vantagens nessa disputa. “Eles não têm uma solução completa”, afirma. “Mas já contam com uma série de integrações e uma plataforma mais robusta do que a média do mercado.”