A Hedge Investments, gestora de fundos imobiliários de André Freitas, com R$ 9,5 bilhões de ativos sob gestão, iniciou um plano para consolidar três fundos de logística de seu portfólio em apenas um.

A ideia é lançar diversas ofertas para comprar cotas e ativos do HLOG11, do PQAG11 e do HDEL11 para o Hedge Brasil Logística (HGBL11), que será o fundo consolidador. Ao fim do processo, esse fundo terá um patrimônio estimado em R$ 1,6 bilhão.

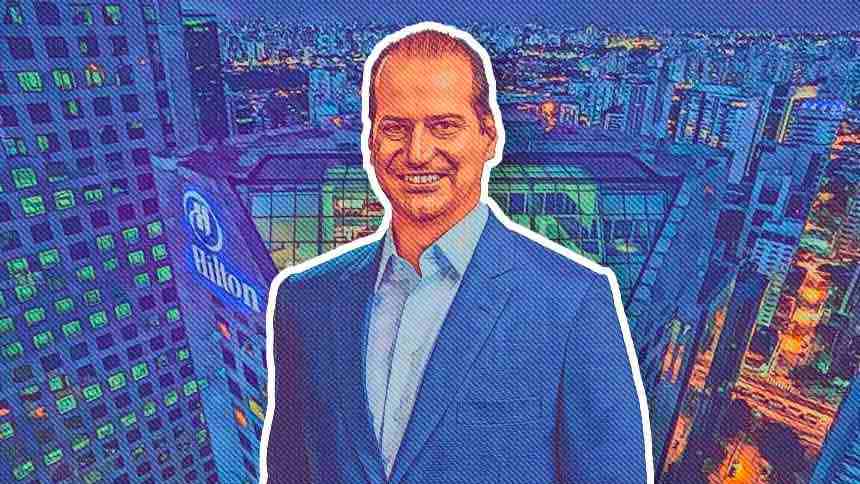

“Vamos dar mais liquidez aos papéis e ter o melhor dos três fundos”, diz André Freitas, fundador e CEO da Hedge Investments, ao Café com Investidor, programa do NeoFeed que entrevista os principais investidores do Brasil e que tem o apoio da JHSF.

O PQAG11, por exemplo, é fundo monoativo, em que está a sede da Natura e seu centro de distribuição, no quilômetro 5 da Rodovia da Anhanguera, ainda na cidade de São Paulo. Ele tem baixa liquidez porque está nas mãos de poucos cotistas. “Temos um contrato de 11 anos. É muito forte pela qualidade do ativo, do inquilino e do contrato”, afirma Freitas.

Por outro lado, o HLOG11 conta com três ativos. O primeiro deles está localizado em Itupeva, próxima a capital paulista. Há outro galpão na Vila Prudente, bairro de São Paulo. E um terceiro em Varginha, em Minas Gerais.

Esse fundo conta com vacância do galpão de Itupeva, que perdeu, no ano passado, um locatário grande. Mas Freitas diz que está em negociações avançadas para que o ativo fique, novamente, 100% locado.

E, por fim, o HDEL11 é um fundo de desenvolvimento que foi construído greenfield pela Hedge em Varginha, que está 100% locado. “A união dos três portfólios vai dar um produto mais forte individualmente”, diz Freitas.

A Hedge já fez quatro ofertas em que captou R$ 250 milhões para Hedge Brasil Logística (HGBL11) desde fevereiro deste ano. Freitas acredita que serão necessárias, no total, 10 ofertas e que isso deve durar até meados de 2025.

“Estamos indo devagar para dar um passo de cada vez e para fazer de forma organizada. É uma tese interessante, mas é difícil de fazer”, afirma Freitas.

Para evitar conflitos de interesses, as compras foram aprovadas em assembleia de cada fundo e a Hedge está comprando as cotas e os ativos pelo valor patrimonial – hoje, os fundos são negociadas abaixo de seu valor patrimonial.

Questionado por que não fez uma única oferta, o fundador e CEO da Hedge diz que, dado ao momento do mercado em que os juros estão altos, seria muito difícil levantar mais de R$ 1 bilhão em uma única oferta.

Até agosto deste ano, os fundos imobiliários de tijolo e papel já captaram R$ 27,7 bilhões. Em 2023, a captação total somou R$ 30,3 bilhões, de acordo com Freitas.

Mas a perspectiva de aumento dos juros, o que deve acontecer na reunião do Copom, na quarta-feira, 18 de setembro, fez o mercado virar para fundos de papel, como os CRIs (Certificados de Recebíveis Imobiliários).

Nos três primeiros meses deste ano, os CRIs representavam aproximadamente um terço das captações. “A fotografia da última milha, em agosto deste ano, mostra uma captação de R$ 3,5 bilhões. Mais da metade em fundos de CRI. E acredito que seja esse o comportamento até o fim deste ano”.

Por trás desse comportamento está o provável aumento de juros na qual Freitas chama de preciosismo. Ao contrários de seus pares no mercado financeiro, ele é contra a alta que deve ser anunciada pelo Banco Central - ele até brincou se chamando de ímpar por ter uma visão contrário ao consenso.

De acordo com sua análise, dos 25 anos de política de meta de inflação, só em seis anos a inflação foi menor do que a meta ou esteve dentro da meta. Apenas em três anos, a inflação foi abaixo de 4%, sendo que em dois deles na recessão de 2017 e 2018. “O primeiro grande equívoco é que a meta de inflação está errada”, diz Freitas.

Nesta entrevista ao Café com Investidor, que você assista no vídeo acima, Freitas dá mais informações de sua visão de por que acredita que os juros não deveriam subir, explica em destalhes a estratégia de consolidar seus fundos de logística e diz qual foi o grande erro que cometeu em sua trajetória.